Контрольная работа: Взаимосвязь инвестиций и нормы накопления

Одной из наиболее характерных черт кризиса, охватившего экономику России в 90-е годы, явилось резкое, обвальное сокращение инвестиций в реальный сектор экономики. За десятилетие инвестиции в основной капитал снизились в четыре раза.

Инвестиционный кризис в России вызван рядом взаимосвязанных, но имеющих и самостоятельное значение причин, повлекших за собой ряд событий, среди которых: 1) быстрое сокращение абсолютных объемов накопления; 2) существенное снижение его доли в валовом внутреннем продукте; 3) минимизация бюджетных ассигнований и финансирование федеральных целевых и иных инвестиционных программ по остаточному принципу; 4) уменьшение доли прибыли предприятий, направляемой на расширение производства. Хроническое недофинансирование инвестиций за последнее десятилетие подвело Россию к рубежу, за которым последуют массовые техногенные катастрофы, вызванные «закритическим» износом основных фондов.

В любом обществе инвестиции предопределяют общий рост экономики, это то, что «откладывают» на завтрашний день, чтобы иметь возможность больше потреблять в будущем. Важной макроэкономической пропорцией выступает соотношение накопления и потребления в валовом внутреннем продукте страны. Норма накопления показывает, какая часть ВВП инвестируется в основной капитал для расширения производства.

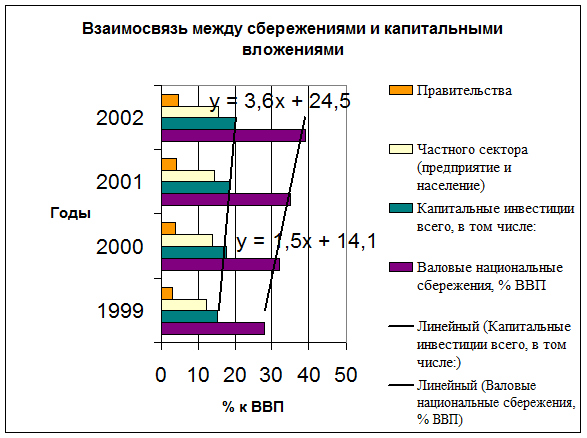

В российской экономике, несмотря на обозначившиеся после 1998 г. рост ВВП и увеличение инвестиций, норма накопления остается низкой. В 2001 г. она составила 17%, к 2004 г. предусмотрен рост валовых накоплений до 21 % ВВП (табл. 1).

Табл. 1. Показатели валовых национальных сбережений и капитальных инвестиций

| 1999 | 2000 | 2001 | 2002 | |

| Валовые национальные сбережения, % ВВП | 28 | 32 | 35 | 39 |

| Капитальные инвестиции всего, в том числе: | 15,3 | 17,6 | 18,5 | 20 |

| Частного сектора (предприятие и население) | 12,3 | 13,9 | 14,5 | 15,5 |

| Правительства | 3,0 | 3,7 | 4 | 4,5 |

Можно сделать вывод, что экономический рост в среднесрочной перспективе должен сопровождаться опережающим по сравнению с динамикой потребления увеличением инвестиций в основной капитал. Мировой опыт зарубежных стран, преодолевавших негативные последствия структурных и циклических кризисов, показывает, что в фазах оживления и подъема экономики норма валового накопления в основной капитал достигала уровня 30—40% ВВП и выше (например, Германия и Япония в послевоенные десятилетия, США в 50-е—60-е годы). В СССР в течение многих десятилетий норма накопления была очень высокой (около 30% ВВП), но эффективность капитальных вложений постепенно снижалась.

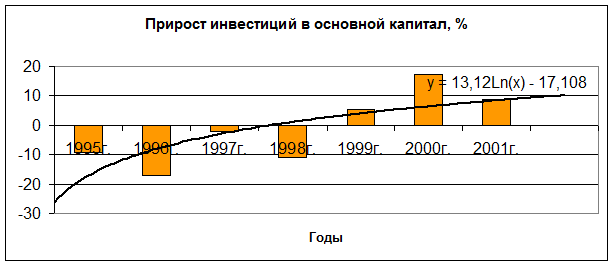

Таблица 2. Макроэкономические условия инвестиционной деятельности.

| показатель | 1995г. | 1996г. | 1997г. | 1998г. | 1999г. | 2000г. | 2001г. |

| Прирост инвестиций в основной капитал, % | -9,11 | -17,16 | -2,05 | -11,09 | 5,36 | 17,44 | 8,7 |

| Реальная ставка процентов по кредитам, % | 73,8 | 98,1 | 23,5 | -18,9 | 8,3 | 5,9 | - |

| Ставка рефинансирования (на конец года), % | 160 | 58 | 28 | 60 | 55 | 25 | 25 |

| Индекс потребительских цен (декабрь к декабрю), % | 231.3 | 121,8 | 111 | 184,4 | 136.5 | 120.2 | 118,6 |

| Индекс цен производителей промышленной продукции,% | 275 | 125,6 | 107,5 | 123,2 | 167,3 | 131,6 | 110,7 |

| Индекс цен производителей в стоит промышленности, % | 250 | 137,2 | 105 | 112,1 | 146 | 135,9 | - |

| Официальный курс долл. по отношению к руб. | 4640 | 5560 | 5960 | 20,65 | 27 | 28,16 | 30,14 |

| Рентабельность в промышленности (сальдированный финансовый результат в пром-ти/объем), % | 13,94 | 5,73 | 5,55 | -0,51 | 14,89 | 15,1 | 10,24 |

Таблица 5. Источники финансирования инвестиций в основной капитал по крупным и средним предприятиям, %

| Показатель | Январь-сентябрь | 2000г. | 2001г. | |

| 1998г. | 1999г. | |||

| Инвестиции в основной капитал, всего | 100 | 100 | 100 | 100 |

| Собственные средства | 52.3 | 53.5 | 46.1 | 50.3 |

| В том числе: | ||||

| Прибыль предприятий | 11.2 | 14.2 | 23.4 | 26.6 |

| Амортизация | - | - | 18.1 | 19.3 |

| Привлеченные средства | 47.7 | 46.5 | 53.9 | 49.7 |

| В том числе: | ||||

| Кредиты банков | 3.9 | 5.7 | 29. | 3.5 |

| Заемные средства других организаций | 3.6 | 5.5 | 7.2 | 4.9 |

| Бюджетные средства | 21.7 | 17.6 | 21.2 | 19.8 |

| Средства внебюджетных фондов | 11.7 | 9.5 | 4.8 | 2.6 |

| В том числе средства от эмиссии акций | 0.2 | 0.1 | 0.5 | 0.1 |

| Инвестиции из-за рубежа (из общего объема инвестиций в основной капитал) | - | - | 4.6 | 4.2 |

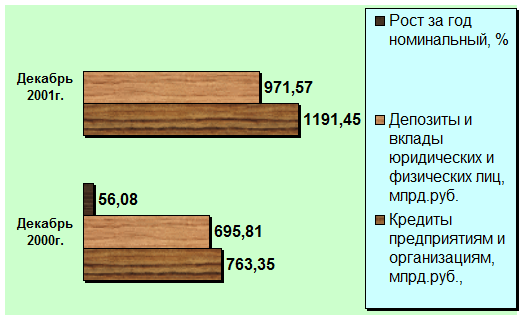

Таблица 6. Кредитование банками реального сектора и структура привлеченных средств

| Показатель | Декабрь 2000г. | Декабрь 2001г. | Рост за год номинальный, % | Рост за год в реальном выражении, % |

|

Кредиты предприятиям и организациям, млрд.руб., В том числе: | ||||

| В рублях | 507.38 | 822.12 | 62.03 | 36.62 |

| В валюте | 255.96 | 369.33 | 44.29 | 21.66 |

| Всего | 763.35 | 1191.45 | 56.08 | 31.6 |

|

Привлеченные средства В том числе | ||||

|

Депозиты и вклады юридических и физических лиц, млрд.руб. В том числе | ||||

| В рублях | 358.43 | 516.34 | 44.05 | 21.46 |

| В том числе физ. лиц | 304.66 | 446.41 | 46.53 | 23.55 |

| В валюте | 337.38 | 455.24 | 34.93 | 13.77 |

| В том числе физ. лиц | 148.55 | 243.65 | 64.02 | 38.3 |

| Всего | 695.81 | 971.57 | 39.63 | 17.73 |

Возможности накопления основного капитала в стране зависят от размеров валовых национальных сбережений государства, предприятий и населения. Однако для России в настоящее время характерен разрыв в цепочке «сбережения — инвестиции», что является серьезнейшей проблемой для всего народного хозяйства. Так, в 2000 г. валовые национальные сбережения оценивались в 32% ВВП, в то время как накопление основного капитала составило только 15% ВВП. Низкий уровень капитализации национальных сбережений свидетельствует о сохраняющемся недоверии потенциальных инвесторов к вложению сберегаемых средств в российскую экономику, обусловленном экономическими и правовыми рисками, малоприбыльностью инвестируемого капитала.

Коэффициент корреляции между уровнем валовых национальных инвестиций и уровнем сбережений равен 0,990139, что говорит о тесной взаимосвязи между ними.