Курсовая работа: Анализ риска кредитных операций

· дать общие сведения о рисках коммерческих банков, а также о методах управления рисками;

· проанализировать методику анализа рисков коммерческого банка;

· продемонстрировать процессы разработки и применения методов управления рисками.

Объектом исследования в курсовой работе является ОАО "АКИБАНК". Практическая часть данной работы основана на данных публикуемой бухгалтерской и статистической отчетности, данных информационного меморандума банка. Информационной базой исследования явились нормативно-правовые акты законодательной и исполнительной власти Российской Федерации, инструктивные материалы Банка России, рекомендации Базельского комитета по банковскому надзору, публикации финансово-экономических изданий.

1. Кредитный риск в системе банковских рисков

1.1 Кредитные риски: сущность, виды и формы проявления

Кредитные операции - самая доходная статья банковского бизнеса. В то же время со структурой и качеством кредитного портфеля связаны основные риски, которым подвергается банк в процессе операционной деятельности (риск ликвидности, кредитный риск, риск процентных ставок и т.д.). Среди них центральное место занимает кредитный риск - риск непогашения заемщиком основного долга и процентов по кредиту в соответствии со сроками и условиями кредитного договора. Прибыльность коммерческого банка находится в непосредственной зависимости от этого вида риска, поскольку на стоимость кредитной части банковского портфеля активов, в значительной степени оказывают влияние невозврат или неполный возврат выданных кредитов, что отражается на собственном капитале банка. Кредитный риск не является "чистым" внутренним риском кредитора, поскольку напрямую связан с рисками, которые принимают на себя и несут его контрагенты. Поэтому управление этим риском (минимизация) предполагает не только анализ его "внутреннего" компонента (связанного, например, со степенью диверсификации кредитного портфеля), но и анализ всей совокупности рисков заемщиков.

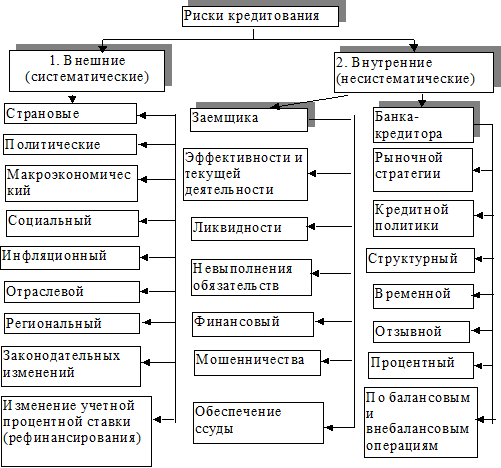

Различаются такжестрановой кредитный риск ( при предоставлении иностранных кредитов) и риск злоупотреблений (сознательно прогнозирующий невозврат). Кредитный риск входит в систему рисков финансовой сферы. Существует несколько классификаций кредитных рисков. Одна из них представлена на схеме №1.

Схема №1. Классификация кредитных рисков .

Кредитный риск, или риск невозврата долга, в одинаковой степени относится как к банкам, так и к их клиентам и может быть промышленным (связанным с вероятностью спада производства и/или спроса на продукцию определенной отрасли); риск урегулирования и поставок обусловлен невыполнением по каким-то причинам договорных отношений; риск, который связан с трансформацией видов ресурсов (чаще всего по сроку), и риск форс-мажорных обстоятельств.

Степень кредитного риска банков зависит от таких факторов, как:

· степень концентрации кредитной деятельности банка в какой-либо сфере (отрасли), чувствительной к изменениям в экономике, т.е. имеющей эластичный спрос на свою продукцию, что выражается степенью концентрации клиентов банка в определенных отраслях или географических зонах, особенно подверженных конъюнктурным изменениям;

· удельный вес кредитов и других банковских контрактов, приходящихся на клиентов, испытывающих определенные специфические трудности;

· концентрация деятельности банка в малоизученных, новых, нетрадиционных сферах;

· внесение частых или существенных изменений в политику банка по предоставлению кредитов, формированию портфеля ценных бумаг;

· удельный вес новых и недавно привлеченных клиентов;

· введение в практику слишком большого количества новых услуг в течение короткого периода (тогда банк чаще подвергается наличию отрицательного или нулевого, потенциального спроса);

· принятие в качестве залога ценностей, труднореализуемых на рынке или подверженных быстрому обесцениванию.

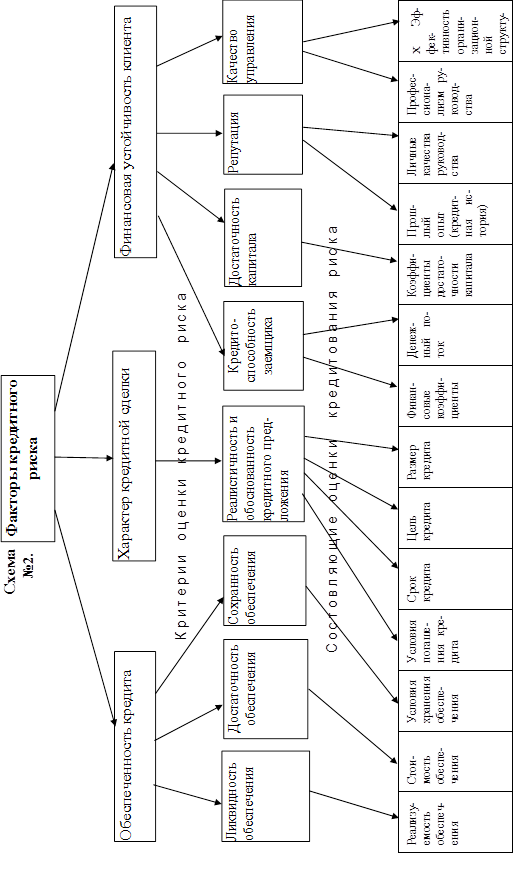

Комплекс факторов, оказывающих влияние на степень кредитного риска, изображен на схеме №2. "Факторы кредитного риска".

1.2 Классификация ссуд, критерии оценки их качества

Риск кредитования заемщиков зависит от вида предоставляемого кредита. В зависимости от сроков предоставления кредиты бывают кратко-, средне - и долгосрочные; от видов обеспечения - обеспеченные и необеспеченные, которые в свою очередь могут быть персональными и банковскими; от специфики кредиторов - банковские, государственные, коммерческие (фирменные), кредиты страховых компаний и частных лиц, консорциональные (синдицированные), которые структурируются на клубные (где число кредиторов ограничено) и открытые (участие в нем может принять любой банк или предприятие); от видов дебиторов - сельскохозяйственные, промышленные, коммунальные, персональные; от направления использования - потребительские, промышленные, на формирование оборотных средств, инвестиционные, сезонные, на устранение временных финансовых трудностей, промежуточные, на операции с ценными бумагами, импортные и экспортные; по размеру - мелкие, средние, крупные; по способу предоставления - вексельные, при помощи открытых счетов, сезонные, консигнации.

По мере развития кредитных отношений в рыночной экономике зарубежных стран круг критериев оценки качества ссуд также расширялся. В настоящее время он охватывает более 10 позиций. К числу основных из них относятся: назначение и вид ссуды; ее размер, срок и порядок погашения; степень кредитоспособности клиента, его отраслевая принадлежность и форма собственности; характер взаимоотношений заемщика с банком; степень информированности о нем банка; объем и количество обеспечения возвратности ссуды.

В России число критериев оценки качества ссуд пока ограничено. Исходя из рекомендаций ЦБР, в настоящее время применяется два главных критерия : степень обеспеченности возврата ссуды и фактическое состояние с погашением ранее выданных ссуд. Они соответствуют содержанию первого этапа управления кредитным портфелем.

С точки зрения обеспечения возвратности ссуд Банк России предлагает выделять три группы кредитов, различающихся по степени риска.

1. Первая группа получила название "обеспеченные ссуды". В нее включаются ссуды, имеющие обеспечение в виде ликвидного залога, реальная (рыночная) стоимость которого равна ссудной задолженности или превосходит ее, либо имеющие банковскую гарантию, гарантию правительства РФ и субъектов РФ, либо застрахованные в установленном порядке.

2. Вторая группа - " недостаточно обеспеченные ссуды" - охватывает ссуды, имеющие частичное обеспечение (по стоимости не меньше 60% от размера ссуды), но его реальная (рыночная) стоимость или способность реализации сомнительна.

1. Третья группа - необеспеченные ссуды. Они либо не имеют обеспечения, либо реальная (рыночная) стоимость обеспечения менее 60% от размера ссуды.

Второй критерий классификации отражает фактическое состояние с погашением ранее выданных ссуд. В этой связи выделяется 5 групп кредитов:

ссуды, возвращаемые в срок;

ссуды с просроченной задолженностью сроком до 30 дней;