Курсовая работа: Аналіз ризику факторингової діяльності банківських структур

- підприємства з великою кількістю дебіторів, заборгованість кожного з яких виражається невеликою сумою;

- підприємства, що займаються виробництвом нестандартної чи вузькоспеціалізованої продукції;

- будівельні й інші фірми, що працюють із субпідрядниками;

- підприємства, що реалізують свою продукцію на умовах післяпродажного обслуговування, що практикують компенсаційні (бартерні) угоди;

- підприємства, що укладають зі своїми клієнтами довгострокові контракти і рахунки, що виставляють, по завершенні визначених етапів робіт чи до здійснення постачань (авансові платежі).

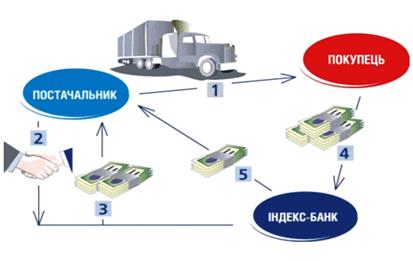

В основі факторингу лежить переуступка неоплачених боргових вимог факторингової компанії, що є загальним елементом для всіх видів факторингу, описаних нижче. Факторингові операції банків класифікуються як:

Внутрішні , якщо постачальник і його клієнт, тобто сторони за договором купівлі-продажу, а також факторингова компанія знаходяться в одній і тій же країні, чи міжнародні ;

Відкритий факторинг - це форма факторингової послуги, при якій боржник сповіщений про те, що постачальник переуступає рахунки фактури факторинговій компанії.

Закритий , чи конфіденційний факторинг свою назву одержав у зв'язку з тим, що служить схованим джерелом засобів для кредитування продажів постачальників товарів, тому що ніхто з контрагентів клієнта не обізнаний про переуступку їм рахунків - фактур факторинговій компанії. У даному випадку платник веде розрахунки із самим постачальником, що після одержання платежу повинний перелічити відповідну частину факторинговій компанії для погашення кредиту.

З правом регресу , тобто. зворотної вимоги до постачальника відшкодувати сплачену суму, чи без подібного права . Дані умови пов'язані з ризиками, що виникають при відмовленні платника від виконання своїх зобов'язань, тобто кредитними ризиками. При укладанні угоди з правом регресу постачальник продовжує нести визначений кредитний ризик по боргових вимогах, проданим факторинговій компанії. Остання може скористатися правом регресу і при бажанні продати постачальнику будь-яку неоплачену боргову вимогу у випадку відмови клієнта від платежу (його неплатоспроможності). Дана умова передбачається, якщо постачальники впевнені, що в них не можуть з'явитися сумнівні боргові зобов'язання, або в силу того, що вони досить ретельно оцінюють кредитоспроможність своїх клієнтів, розробивши власну, досить ефективну систему захисту від кредитних ризиків, або в силу специфіки своїх клієнтів. І в тому, і в іншому випадку постачальник не вважає потрібним оплачувати послуги по страхуванню кредитного ризику. Однак, гарантований для постачальника своєчасний приплив коштів може забезпечуватися тільки при укладанні угоди без права регресу. Необхідно, щоправда, відзначити, що, якщо боргова вимога визнана недійсною (наприклад, якщо постачальник відвантажив клієнту незамовлений їм товар і переуступив виставлений за нього рахунок компанії), факторингова компанія в будь-якому випадку має право регресу до постачальника.

З умовою кредитуванні постачальника у формі оплати вимог до визначеної дати чи попередньої оплати . У першому випадку клієнт факторингової компанії відвантаживши продукцію, пред'являє рахунок своєму покупцю за посередництвом компанії, задача якої одержати на користь клієнта платіж у терміни відповідно до господарського договору (звичайно від 30 до 120 днів). Сума переуступлених боргових вимог (за мінусом витрат) перераховується постачальнику на визначену дату чи після закінчення визначеного часу.

Крім обліку рахунків - фактур факторингова компанія може виконувати ряд інших послуг , пов'язаних з розрахунками й основною фінансовою діяльністю клієнта:

- вести повний бухгалтерський облік дебіторської заборгованості;

- консультувати з питань організації розрахунків, укладання господарських договорів, своєчасному одержанню платежів і т.п.;

- інформувати про ринки збуту, ціни на товари, платоспроможність майбутніх покупців і т.п.;

- надавати транспортні, складські, страхові, рекламні й інші послуги.

У цих умовах факторинг стає універсальною системою фінансового обслуговування клієнтів ( конвенційний факторинг). За клієнтом зберігаються практично тільки виробничі функції. При такій формі факторингу клієнт може істотно скоротити власний штат службовців, що сприяє зниженню витрат по виробництву і збут продукції. Але одночасно виникає ризик майже повної залежності клієнта від факторингової компанії, тому що такі відносини ведуть до повного освідомлення фактора про справи своїх клієнтів, підпорядкуванню їх своєму впливу і контролю.

Факторинг вигідний і постачальнику, і покупцю, і фактору. З його допомогою постачальник може наступне :

- збільшити обсяг продаж, число покупців і конкурентноздатність, надавши покупцям пільгові умови оплати товару (відстрочку) під надійну гарантію;

- одержати кредит у розмірі до 90% від вартості товару, що поставляється, що прискорить оборотність засобів.

Покупець може : одержати товарний кредит (продавець поставляє товар з відстрочкою платежу під гарантії в середньому до 3 місяців); уникнути ризику одержання неякісного товару; збільшити обсяг закупівель; поліпшити конкурентноздатність, прискорити оборотність засобів.

Основними доходами фактора (як уже говорилося вище) є : відсотки по кредиту; факторингові тарифи.

У такий спосіб можна виділити головні економічні достоїнства факторингу : збільшення ліквідності, рентабельності і прибутку; перетворення дебіторської заборгованості в готівку; можливість одержувати знижку при негайній оплаті всіх рахунків постачальників; незалежність від дотримання термінів платежів з боку дебіторів; можливість розширення обсягів обороту; підвищення прибутковості; економія власного капіталу; поліпшення фінансового планування.

Факторинг з регресом передбачає, що, у разі неплатежу поставки від Дебітора (з будь якої причини) зобов'язані здійснити зворотний викуп права вимоги боргу та здійснити цей платіж на рахунок Банку (Фактора).

Факторинг без регресу передбачає, що за будь-яких обставин, незалежно від того, надійшла або не надійшла відповідна сума від Дебітора, отримуєте оплату своєї продукції (послуг).

Факторинг реверсивний (в інтересах покупця) передбачає, що Банк (Фактор) допомагає Дебіторам отримати відстрочку платежу, що не надавалася Вами раніше з будь-яких причин.

Факторинг у формі управління дебіторською заборгованістю передбачає контроль зі сторони Фактора за своєчасною оплатою поставок покупцями (Дебіторами), прогнозування термінів інкасації, процедуру нагадування Дебіторам про зобов'язання при затримках оплати, надання Фактором щомісячних детальних звітів про стан Вашої дебіторської заборгованості.

Стартовий факториг використовується у випадках, якщо Ви маєте бажання працювати з покупцем товарів (послуг) на умовах відстрочки платежу, при цьому раніше з цим покупцем Ви працювали на умовах передплати або взагалі не співробітничали.