Курсовая работа: Финансовый анализ предприятия 2 Оценка финансового

- отраслевая принадлежность предприятия;

- структура продукции и ее доля в общем, платежеспособном спросе;

- величина оплаченного уставного капитала;

- величина затрат и их соотношение с величиной доходов;

- состояние имущества и финансовых ресурсов предприятия, включая запасы и резервы, их состав и структуру.

Факторы внешнего характера:

- экономические условия хозяйствования;

- уровень развития научно-технического прогресса;

- уровень доходов населения и его платежеспособный спрос;

- налоговая политика государства;

- развитие внешнеэкономических связей и т. п.

Единого общепризнанного подхода к решению задачи количественного определения финансовой устойчивости и построению соответствующих алгоритмов оценки нет. Финансовую устойчивость и автономность отражает структура баланса, т. е. соотношение между отдельными разделами актива и пассива.

В отношении методов решения этой задачи можно выделить как наиболее полный и с экономической точки зрения более оправданный, следующий подход:

Для оценки финансовой устойчивости предприятия необходимо анализировать взаимосвязь между активом и пассивом баланса, т. е. прослеживать направления использования средств.

Безусловно, коэффициенты, рассчитанные по данным пассива баланса, являются основными в этом блоке анализа. Однако характеристика финансовой устойчивости с помощью таких показателей вряд ли будет полной – важно не только то, откуда привлечены средства, но и куда они вложены, какова структура вложений. Поэтому оценку финансовой устойчивости предприятия проведем с использованием как коэффициентов, рассчитанных по пассиву баланса, так и коэффициентов, отражающих взаимосвязь между источниками формирования средств предприятия и структурой вложений.

В первую очередь в этом блоке анализа финансового состояния предприятия необходимо проанализировать оптимальность соотношения собственного и заемного капитала предприятия. Данные показатели можно разделить на два блока:

1) коэффициенты капитализации, характеризующие финансовое состояние предприятия с позиций структуры источников средств;

2) коэффициенты покрытия, характеризующие финансовую устойчивость с позиций расходов, связанных с обслуживанием внешних источников привлеченных средств.

Среди коэффициентов капитализации наиболее значимыми для данного анализа являются следующие:

Коэффициент финансовой автономии (независимости).

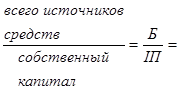

Коэффициент характеризует долю собственных средств предприятия (собственного капитала) в общей сумме средств, авансированных в его деятельность. Расчет коэффициента финансовой устойчивости производится по формуле:

kавтСчитается нормальным, если значение показателя Кавт > 0,5, т. е. финансирование деятельности предприятия осуществляется на менее, чем на 50% из собственных источников.

Коэффициентом, обратным коэффициенту финансовой автономии является коэффициент финансовой зависимости. Этот коэффициент рассчитывается по формуле:

Kзав =  1/kавт . (формула 1.1.2)

1/kавт . (формула 1.1.2)

Критическое значение коэффициента финансовой зависимости – 2.

Рост этого показателя в динамике означает увеличение доли заеиных средств в финансировании предприятия, а следовательно, и утрату финансовой независимости. Если его значение снижается до единицы, то это означает, что собственники полностью финансируют свое предприятие.

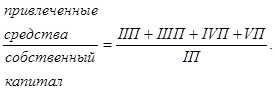

Коэффициент финансового риска показывает соотношение привлеченных средств и собственного капитала. Расчет этого показателя производится по формуле:

Kф.р =  (формула 1.1.3.).

(формула 1.1.3.).

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Он имеет довольно простую интерпретацию: показывает, сколько единиц привлеченных средств приходится на каждую, единицу собственных. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т. е. о снижении финансовой устойчивости и наоборот.