Курсовая работа: Кредитна система України та її розвиток

· регулювання економіки;

· економію витрат повернення та ін.

На ринку позичкового капіталу реалізується два основних види кредиту: комерційний і банківський [1, c.59-60]

Кредит - система економічних відносин, за допомогою якої мобілізуються тимчасово вільні кошти і здійснюється їхнє спрямування на потреби розширеного відтворення. З економічної точки зору поняття кредиту означає одну з найскладніших економічних категорій, пов'язану з передачею вартості у вигляді певної суми матеріальних ресурсів, готових виробів чи грошових коштів однієї юридичної чи фізичної особи у тимчасове користування на відповідно обумовлених засадах іншою. Щоб можливість виникнення кредитних відносин була реалізована, необхідні такі економічно-правові умови: по-перше, тимчасове використання у борг чужої власності вимагає наявності матеріальної відповідальності учасників кредитних угод і виконання взятих на себе зобов'язань. По-друге, обов'язковою умовою виникнення кредиту є збіг економічних інтересів кредитора і позичальника. Кредитор однаково має бути зацікавленим у наданні позики, як позичальник - у її отриманні.

Кредит як економічна категорія пов'язаний з іншими вартісними категоріями. Тому його принципи також і загальноекономічні. З цієї точки зору йому притаманні такі принципи, як: а) економічність, тобто досягнення найбільшої ефективності використання позички при найменших кредитних вкладеннях; б) комплексність, яка означає проведення такої кредитної політики, що найкраще враховує закономірності розвитку економіки у визначений час; в) диференційованість - різний, здебільшого навіть індивідуальний, підхід до кредитування кожної з категорій позичальників. Суть кредиту та його характерні риси розкривають його функції.[16]

Перерозподільна функція полягає в тому, що матеріальні та грошові ресурси, які були вже розподілені і передані у власність економічним суб'єктам, через кредит перерозподіляються і спрямовуються у тимчасове користування іншим суб'єктам, не змінюючи їх первинного права власності. Такий перерозподіл не є суто механічним явищем, а має велике економічне значення, а саме:

· кошти, вивільнені в одних ланках процесу відтворення, спрямовуються в інші ланки, що прискорює оборот капіталу, сприяє розширенню виробництва;

· вільні кошти через кредит спрямовують у ті ланки суспільного виробництва, на продукцію яких передбачається зростання попиту, а отже — одержання вищих прибутків.

Що стосується функції кредиту, пов'язаної із забезпеченням потреб обороту в платіжних засобах, то вона не набула однозначного тлумачення в літературі. Одні автори називають її просто емісійною функцією, другі — функцією утворення в обороті додаткової купівельної спроможності, треті — функцією заміщення справжніх грошей в обороті кредитними операціями. Такий різнобій взагалі породжує сумнів у тому, чи виконує кредит подібну функцію. Адже функцію емісії грошей насправді виконує банківська система, а той факт, що банківська система здійснює і кредитну діяльність, не дає жодних підстав поширювати її емісійну функцію на кредит як економічну категорію.

Функція кредиту, що реалізується в грошовій сфері, полягає в тому, що кредит забезпечує найкращі передумови для ефективного регулювання обороту грошей. Кредитний механізм дає можливість гнучко розширити масу платіжних засобів в обороті, коли потреба в них зростає: через збільшення маси комерційних векселів та маси банківських депозитів, завдяки прискоренню грошово-кредитного мультиплікатора, розширенню рефінансування комерційних банків центральним банком. При скороченні потреб обороту всі ці складові маси платіжних засобів можна також зменшити. Але забезпечує це не кредит сам по собі, а державні органи монетарного управління. А чи захочуть вони це зробити, скориставшись можливостями кредитного механізму, залежить не від кредиту, а від цілей монетарної політики.

Окремі дослідники визнають також контрольну функцію кредиту, вбачаючи сутність її в тому, «що в процесі кредитування забезпечується контроль за дотриманням умов та принципів кредиту з боку суб'єктів кредитної угоди». Проте наявність такої функції кредиту багато хто заперечує.

Щодо цього прибічники контрольної функції кредиту справедливо вказують на специфічність контрольної складової кожного економічного інструменту. Так, контрольна складова кредиту відзначається високим стимулюючим ефектом і обмеженістю адміністративно-вольового впливу на контрагента, тоді як у контрольній складовій інших економічних інструментів (фінансів, податків, страхування тощо) переважає адміністративно-вольовий, а не економічний вплив. Більше того, сам кредитний контроль не зводиться до перевірки дотримання контрагентами умов угоди, як це загальноприйнято, а включає ґрунтовний економічний аналіз та оцінку стану контрагентів, передусім кредитоспроможності позичальника, прогнозування можливого ризику напередодні укладення угоди. На цьому ґрунті визначаються відповідні умови кредитування, що включаються в угоду, які самі по собі стимулюють економну поведінку суб'єктів кредиту — як позичальників, так і кредиторів. Тому є підстави розширити назву цієї функції — назвати її контрольно-стимулюючою.

Контрольно-стимулююча функція кредиту не обмежується відповідними заходами кредитора стосовно позичальника. Контрольно-стимулюючий вплив відчуває на собі і кредитор. Можливість вивільнити з обороту кошти і вкласти їх у надійні дохідні позички стимулює кредитора до прискорення обороту свого капіталу, нарощування вільних ресурсів, більш економного їх витрачання, підвищення своєї кваліфікації щодо розміщення вільних ресурсів тощо. При цьому слід мати на увазі, що стимулююча складова цієї функції переважає над суто контрольною. Адже в багатьох випадках суб'єкти кредиту не мають можливості здійснювати формальний контроль за своїми контрагентами.

Заслуговує на увагу ще одна функція кредиту, сформульована А. С. Гальчинським,— функція капіталізації вільних грошових доходів. Вона полягає в трансформації завдяки кредиту грошових нагромаджень та заощаджень юридичних і фізичних осіб у вартість, що дає дохід, тобто в позичковий капітал. Така трансформація забезпечується через зворотний рух та платність кредиту. Будь-яка маса вільної вартості, будучи переданою в позичку, не змінюючи власника, приносить йому дохід, тобто набуває форми позичкового капіталу.[15, с.263-264]

Цей напрям зв'язку кредиту з економічним оточенням має родові ознаки функції: поширюється на кредит у цілому, на всі його види; притаманний переважно лише кредиту; виражає сутнісні ознаки кредиту — зворотність і платність. Отже, є достатньо підстав для визнання і цієї функції кредиту.

Свої функції кредит може успішно виконувати лише в умовах розвинутої ринкової економіки, коли сутність кредиту і закономірності його руху можуть проявитися найбільш повно.

Завдяки реалізації своїх функцій, кредитні відносини активно впливають на процеси відтворення і нагромадження капіталу як на макро-, так і на мікроекономічному рівнях.

Проблема функцій кредиту є однією з найскладніших у теорії кредитних відносин. Дискусії точаться, насамперед, з питань щодо кількості та змісту функцій, що випливає з різних підходів до сутності кредиту.

Усі функції кредиту взаємопов'язані; їх взаємодія забезпечує якісну стійкість кредитних відносин.

1.2 Економічна роль та структура кредитної системи

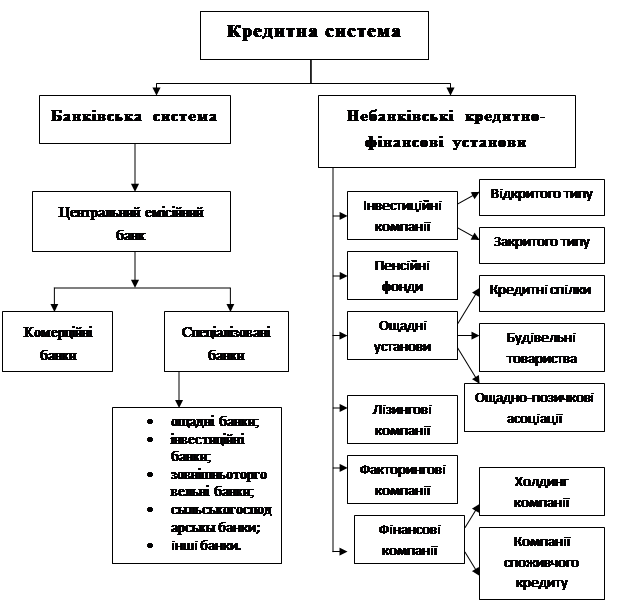

В умовах розвинутої ринкової економіки кредит випускає в декількох видах і здійснюються через найрізноманітніші організаційні форми , які в сукупності утворюють кредитну систему, а це: банки, інвестиційні фонди, страхові компанії, фонди. Розглянемо, що вони собою являють (рис.1.1).

Рис. 1.1. Структура кредитної системи

Банки є центральною фігурою кредитної систем. Саме через них здійснюються основні посередницькі функції між кредиторами й позичальниками. Існує багато різних видів банків, проте за своїм функціональним призначенням і належністю вони можуть бути зведені у дві великі групи: центральні (федеральні) банки і комерційні банки. В сукупності і взаємодії всі банки складають національну банківську систему.

У центрі банківської системи стоїть центральний банк. Він є емісійним, касовим та резервним центром країни. Більшість країн світу мають один центральний банк, наприклад Англійський банк у Великобританії, Бундесбанк у Німеччині, Національний банк в Україні. У США їх аж дванадцять і утворюють вони центральну федеральну систему. Зумовлено це рядом обставин, характерних саме для США. По-перше, масштабністю країни, по-друге, економічним розмаїттям і великою кількість комерційних банків, по-третє, політичним компромісом між прибічниками централізації і децентралізації банківської системи. Але й тут виділяється найголовніший банк – Федеральний резервний банк міста Нью-Йорка. До того ж розвитком сучасних засобів сполучення й транспорту формується тенденція до скорочення федеральних банків.

Другу частину кредитної системи складають комерційні банки та їх відділення. Саме вони здійснюють кредитне обслуговування функціонуючих капіталів і населення. Свій капітал комерційні банки утворюють в основному за рахунок депозитів (вкладів, позичок клієнтів). Основним джерелом банківського прибутку виступає різниця (маржа) між процентом, що береться банком за виданий кредит (позика), і процентом, що сплачується банком за депозитами. Отже, банківський прибуток, як і прибуток торговельного і промислового підприємців, бере свій початок з виробництва.

Засновниками комерційних банків можуть бути як юридичні, так і фізичні особи. За способом формування статутного фонду комерційні банки можуть створюватися як акціонерні товариства або товариства з обмеженою відповідальність.

Комерційні банки бувають універсальними й спеціалізованими. Універсальні банки акумулюють грошові кошти населення, підприємств, організацій, здійснюють грошові розрахунки, розміщують кредитні ресурси, надають традиційні банківські послуги, керують грошово-кредитним обігом. Спеціалізовані банки (кооперативні, селянські, іпотечні, інвестиційні, експортно-імпортні і т.д.) здійснюють грошово-кредитні операції у вузько спеціалізованих сферах.

Інвестиційні банки здійснюють фінансування капітального будівництва, а також реновацій основного капіталу промислових підприємств, транспорту, зв’язку, житлового, комунального й культурно-побутового будівництва. Особливість інвестиційних банків полягає в тому, що вони не займаються залученням вкладів населення. У Великобританії, ПАР та Сінгапурі подібні інститути називають торговими банками, в Південній Кореї – фірмами з торгівлі цінними паперами, у Франції – діловими банками. Виділення інвестиційних банків в окремий вид призвело до розподілу праці в кредитній сфері, причому в деяких країнах таке виділення закріплене законом.