Курсовая работа: Лизинг развитых стран

В странах же с континентальной системой право преимущества имеет форма контракта, и основой при определении прав и обязанностей сторон является понятие юридического собственника.

2. Мировые тенденции развития лизинга

Зародившись в отдельных странах, лизинг быстро вышел на международный уровень. В связи с этим остро встали вопросы о разработке правового регулирования международного сотрудничества в сфере лизинговых операций.

В рамках Международного института по унификации частного права в 1974г. была создана группа по созданию унифицированных правил по международному лизингу. Работа по созданию единообразных правил продолжалась более 10 лет и закончилась принятием 28 мая 1988г. в г. Оттава (Канада) Конвенции о международном финансовом лизинге (Convention on internation financial leasing ).

Цель данной Конвенции - устранение имеющихся юридических препятствий на пути международного финансового лизинга, адаптации традиционных двухсторонних договоров аренды к трехсторонним и установление единообразных норм, регулирующих правовые взаимоотношения всех участников лизинговой сделки. Важно отметить, что действие Конвенции распространяется только на лизинг оборудования и не касается недвижимого имущества.

Лизинг не является однотипным финансовым продуктом для всех стран мира, в каждом государстве имеются свои особенности. В основном это связано с юридической интерпретацией договора лизинга, налогообложением и бухгалтерским учетом лизинговых операций.

В связи с тем, что в большинстве стран отсутствует специальное законодательство по лизингу, деление на финансовый и оперативный лизинг в большей мере определяется бухгалтерскими и налоговыми аспектами.

В сентябре 1982 года Комитет по международным стандартам бухгалтерского учета (IASC) опубликовал стандарт бухгалтерского учета для лизинговых операций (IAS 17), в котором приведены определения финансового и оперативного лизинга и их основные отличия.

Согласно IAS 17 под финансовым лизингом понимается лизинговая сделка, в которой практически все риски и доходы, связанные с владением имуществом, передаются лизингополучателю. Право собственности на имущество может передаваться (или не передаваться) в конце срока договора.

В финансовом лизинге лизинговые платежи в течение неразрывного срока лизинга обеспечивают лизингодателю возврат стоимости имущества и получение прибыли на вложенный капитал.

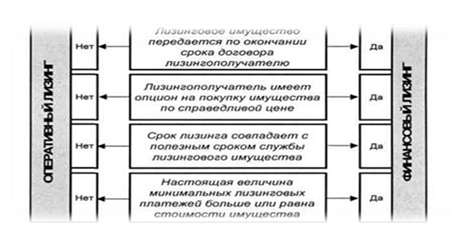

Под оперативным лизингом в IAS 17 понимается любой другой лизинг, отличный от финансового. При оперативном лизинге в основном все риски и потери, свойственные владельцу имущества, остаются за лизингодателем. Срок оперативного лизинга соответствует короткому сроку найма оборудования. Для классификации лизинга на финансовой и оперативный IAS 17 предлагает следующую схему, которая приведена на Рис. 3.

Рисунок 3. Классификация лизинга по IAS17

2.1 Особенности лизинговых операций в развитых странах

Лизинговые операции в США.

Рынок лизинговых услуг Соединенных Штатов Америки является наиболее развитым, а учетные подходы в классификации лизинговых сделок считаются общепризнанными и наиболее часто используются в мировом сообществе. В некоторых случаях бывает достаточно сложно определить, кто же из участников лизинговой сделки является экономическим собственником оборудования, поэтому во многих странах применяются стандарты системы США.

Фундаментальным для лизинговых операций следует считать разницу между оперативным лизингом ("истинным" лизингом) и капитальным лизингом (продажей оборудования на условиях рассрочки). Критерии разграничения определяются стандартом финансового учета США "FASB-13", основным принципом которого является объем рисков и выгод, передающихся от Лизингодателя к Лизингополучателю. Данные критерии, определяющие истинный лизинг, заключаются в следующем:

· отсутствует автоматический переход права собственности (юридического титула) от Лизингодателя к Лизингополучателю в конце сделки, а поэтому в лизинговом соглашении не предусмотрена продажа оборудования Лизингодателем и покупка оборудования Лизингополучателем по какой-либо фиксированной цене;

· срок лизингового соглашения не превышает 75% полезного срока службы оборудования;

· текущая стоимость лизинговых платежей не должна превышать 90% рыночной стоимости оборудования.

Если договор лизинга не удовлетворяет всем вышеперечисленным критериям, сделка квалифицируется как капитальный лизинг, а оборудование учитывается на балансе Лизингополучателя как актив в корреспонденции с долговым обязательством в пассиве. При оперативном лизинге у Лизингополучателя происходит забалансовый учет сделки.

Для целей налогообложения используются несколько иные критерии классификации, однако их суть остается прежней. Для того чтобы лизинг считался "истинным" (оперативным), должны быть соблюдены следующие условия:

· минимальные рисковые инвестиции Лизингодателя составляют 20% стоимости оборудования;

· опцион на покупку оборудования предусматривает цену не ниже рыночной стоимости на момент реализации Лизингополучателем права на выкуп;

· Лизингополучатель не должен оплачивать стоимость оборудования, а также нести ответственность за Лизингодателя перед третьими лицами в связи с приобретением им объекта лизинга;

· минимальная оценочная остаточная стоимость оборудования, прогнозируемая на конец срока лизингового соглашения, составляет 20% первоначальных инвестиций;

· предполагается, что оборудование в конце срока лизинга сохранит минимум 20% первоначально оцениваемого полезного срока службы;

· Лизингодатель должен показать, что данная сделка является прибыльной и генерирует положительный денежный поток даже при отсутствии налоговых льгот, связанных с ее реализацией.

Данные критерии являются более строгими по сравнению с требованиями стандарта FASB-13. Несмотря на налоговую реформу 1986 г. лизинг по-прежнему остается привлекательным с налоговой точки зрения инструментом благодаря федеральным налоговым льготам, предоставляемым собственнику лизингового актива. Как уже было отмечено, правила игры, установленные на лизинговом рынке США, в определенных случаях используются и в Европе для устранения неясностей и обеспечения большей гармонизации в регулировании лизинговых отношений.