Курсовая работа: Стабилизационный фонд Рссийской Федерации

93,5 млрд. рублей (эквивалент 3,3 млрд. долларов США) было направлено на погашение долга перед Международным валютным фондом;

430,1 млрд. рублей (эквивалент 15 млрд. долларов США) - на погашение долга перед странами-членами Парижского клуба;

123,8 млрд. рублей (эквивалент 4,3 млрд. долларов США) - на погашение долга перед Внешэкономбанком по кредитам, предоставленным Министерству финансов Российской Федерации в 1998-1999 годах для погашения и обслуживания государственного внешнего долга Российской Федерации;

30 млрд. рублей (эквивалент 1,04 млрд. долларов США) направлено на покрытие дефицита Пенсионного фонда Российской Федерации.

1.1. Управление средствами Фонда

Средствами Фонда управляет Министерство финансов Российской Федерации. Порядок управление определяется Правительством Российской Федерации. Отдельные полномочия по управлению средствами Фонда могут осуществляться Центральным банком Российской Федерации по договору с Правительством Российской Федерации. [стр.38, 1]

Согласно предназначению Фонда - служить стратегическим финансовым резервом государства, его средства могут размещаться в долговые обязательства иностранных государств, перечень которых утверждается Правительством Российской Федерации. Правительство Российской Федерации наделило Министерство финансов Российской Федерации полномочиями по распределению активов Фонда в разрезе валют, весов и сроков и утвердило порядок управления средствами Фонда.

В соответствии с утвержденным порядком управление средствами Фонда может осуществляться следующими способами (как каждым по отдельности, так и одновременно): [стр.38, 1]

-путем приобретения за счет средств Фонда долговых обязательств иностранных государств;

-путем приобретения за счет средств Фонда иностранной валюты и ее размещения на счетах по учету средств Стабилизационного фонда в иностранной валюте в Банке России. За пользование денежными средствами на указанных счетах Банк России уплачивает проценты. Порядок расчета и зачисления указанных процентов утверждается Министерством финансов Российской Федерации.

В настоящее время Министерство финансов Российской Федерации управляет средствами Фонда согласно второму методу (путем размещения средств на валютных счетах в Банке России).

Правительство Российской Федерации определило, что к долговым обязательствам иностранных государств, в которые могут размещаться средства Фонда, относятся:

-долговые обязательства в форме ценных бумаг правительств Австрии, Бельгии, Финляндии, Франции, Германии, Греции, Ирландии, Италии, Люксембурга, Нидерландов, Португалии, Испании, Великобритании и США, номинированные в долларах США, евро и английских фунтах стерлингов;

-долговые обязательства, страны-эмитенты которых имеют рейтинг долгосрочной кредитоспособности не ниже уровня «ААА» по классификации рейтинговых агентств «Фитч Рейтинг» или «Стандарт энд Пурс» (Fitch-Ratings или Standard & Poor's) либо не ниже уровня «Ааа» по классификации рейтингового агентства «Мудис Инвесторс Сервис» (Moody's Investors Service);

-долговые обязательства, срок погашения которых является фиксированным, условия выпуска и обращения не предусматривают права эмитента осуществить досрочно их выкуп (погашение) и права владельца долговых обязательств досрочно предъявить их к выкупу (погашению) эмитентом;

-долговые обязательства, ставка купонного дохода (в случае купонных долговых обязательств) и номиналы которых являются фиксированными;

-долговые обязательства, объем выпуска которых, находящийся в обращении, составляет не менее 1 млрд. долларов США для долговых обязательств, номинированных в долларах США, не менее 1 млрд. евро – для долговых обязательств, номинированных в евро, и не менее 0,5 млрд. фунтов стерлингов – для долговых обязательств, номинированных в фунтах стерлингов;

-долговые обязательства, выпуски которых не являются выпусками, предназначенными для частного (непубличного) размещения.

Срок до погашения долговых обязательств иностранных государств на день их приобретения (день формирования портфеля) находится в диапазоне, ограниченном следующими сроками (в годах): минимальный срок – 0, 25, максимальный срок – 3. В настоящее время средства Фонда размещаются согласно следующей валютной структуре:

Таблица 1

Министерство финансов Российской Федерации утверждает валютную структуру и указанный норматив срока до погашения, которые являются действительными для обоих упомянутых выше методов управления Фондом.

1.2. Отчётность по средствам фонда и объём средств

Министерство финансов Российской Федерации ежемесячно опубликовывает сведения об остатках средств Фонда на начало отчетного месяца, объеме поступлений средств и использовании средств Фонда в отчетном месяце. [стр.38, 1]

Таблица 2

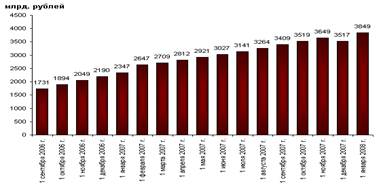

Совокупный объем средств Стабилизационного фонда Российской Федерации

Из выше приведённой таблицы видны значительные темпы роста совокупного объёма средств. Ежемесячные пополнения Стабфонда в 2006 г. превышали все самые оптимистичные предварительные прогнозы. Эксперты Всемирного банка оценивают перспективы роста Стабфонда России до 2030 г. в 2.3. трлн. долл. При всей условности и относительной достоверности такого прогноза ясно, что с накоплениями государства не все обстоит благополучно и надо что-то предпринимать. Ни экономика, ни политика, ни общество не дадут далее обогащаться государству при миллионах нищих граждан, продолжающейся деградации социальной и производственной инфраструктуры, снижающейся численности населения, растущем расслоении.

Очевидно также и то, что изъятие финансовых ресурсов в размерах 10-15% ВВП ежегодно крайне негативно отражается на воспроизводственном процессе, угнетает реальную экономику, консервирует негативные тенденции, тормозит экономический рост и модернизацию страны. Расчеты некоторых экспертов показывают, что использование внутри страны только половины поступлений в Стабфонд за 2006 г. обеспечило бы дополнительный прирост темпов экономического роста от 3.3. до 3.5%. Непонятно также, зачем накапливать средства в Стабилизационном фонде и одновременно делать заимствования, причем крупные, внутри страны. Правительство в этом случае проигрывает дважды. Во-первых, когда не расходует имеющиеся у него финансовые запасы, а во-вторых, при выплате процентов по привлеченным средствам.

1.3. Стабилизационные фонды других стран

Способы стабилизации бюджетных поступлений (создание фондов и специальных резервов) довольно широко стали применяться в зарубежной практике в связи с защитой экономики страны от колебаний цен на мировом рынке. Поэтому анализ опыта стран, где они уже созданы, помогает выработать рациональные пути решения проблемы совершенствования бюджетного планирования в России. Это существенно в условиях зависимости российского федерального бюджета от цен на нефть на мировом рынке.

Для снижения рисков, связанных с волатильностью (неустойчивостью) цен на нефть, в мировой практике применяются различные способы стабилизации поступлений в бюджет. Они могут быть объединены в две группы: