Курсовая работа: Страховой рынок, его формирование и развитие

С развитием частной собственности существенно возрастает роль страхования, однако объем и эффективность страховых услуг, предлагаемых российским страховым рынком предпринимателям и гражданам, весьма невелик. Об этом свидетельствует степень развития страхового рынка, которая определяется отношением совокупной страховой премии к ВВП страны. За последнее десятилетие российский страховой рынок в значительной степени изменился: в период с 1999 года по 2008 год объем собираемой в целом по рынку страховой премии возрос почти в 8 раз (см. таблицу 2).

Таблица 2. Динамика совокупных сборов страховых премий в 1999-2000 гг.

| Показатель | 1999 г. | 2000 г. | 2001 г. | 2002 | 2003 | 2004 г. | 2005 г. | 2006 г. | 2007 г. | 2008 г. |

| Совокупный объем страховых премий, млрд руб. | 97 | 170 | 277,9 | 300,4 | 432,5 | 471,6 | 490,6 | 602,1 | 763,6 | 699,5 |

| Темпы прироста,% | - | 75Д6 | 63,47 | 8,1 | 43,97 | 9,04 | 4,03 | 22,73 | 26,82 | 23,3 |

*Таблица рассчитана на основе данных ФССН

Проведенный анализ показывает, что на данном временном отрезке были характерны в существенной степени различные темпы ежегодного прироста: в 2000 г., 2001 г. и 2003 г. страховой рынок рос наиболее высокими темпами в 40-75%, в 2002 г. и 2005 г. темпы прироста были минимальны и составляли 4-8%.

В 2006-2008 годах показатели роста совокупной страховой премии находились на уровне 20-30%. Если ранее высокие показатели роста были обусловлены эффектом низкой базы, широким использованием страховых операций для оптимизации налогов, перевода денежных средств за рубеж, то последнее годы стали этапом быстрого развития реального, классического сегмента национальной страховой отрасли.

Уровень проникновения страхования в России сопоставим с такими странами, как Колумбия (2,4%), Иордания (2,4%), Эстония (2,5%) и Кения (2,5%). В развитых странах Европы этот показатель составляет от 6% до 16% (Австрия — 6,1%, Германия — 6,7%, Италия — 7,2%, Нидерланды — 9,4%, Франция — 11%, Швейцария — 11%, Великобритания — 16%). В США доля страховой премии и ВВП в 2006 г. составила 8,8%, в Японии — 10,5%, в Индии — 4,8%.

В настоящее время Россия занимает скромное место на мировом рынке страховых услуг — всего 0,2% мирового объема страховых премий. На конец 2006 г. доля застрахованных рисков в России составляет лишь 10-15% против 90-95% в промышленно развитых странах. Эксперты выделяют ряд основных причин, которые сдерживают развитие страхования — отсутствие у россиян доверия к страховым компаниям, нехватка опыта в использовании страховых услуг, низкий уровень жизни большинства населения и малое количество платежеспособных предприятий.

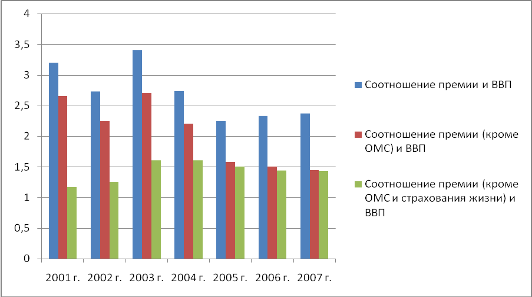

Соотношение страховой премии (за исключением премии по ОМС) и ВВП продолжает снижаться, в 2007 г. оно составило 1,45%, уменьшившись на 4% по сравнению с 2006 г., а доля страховой премии по страхованию иному, чем страхование жизни, напротив,.: увеличивается (в 2006 г. — на 2% до 2,21%, в 2007 г. — на 2% до 2,25%)[3] (см. рис. 1).

Рис. 1. Динамика доли страховой премии в ВВП[4] , 2001-2007 гг., %

В 2007 г. продолжился рост плотности страхования — страховой премии па душу населения, который все эти годы обусловлен увеличением размера совокупной страховой премии, так как численность населения России остается практически на одном уровне. "Подушевая плотность страхования" составила 5,4 тыс. руб., увеличившись на 25,6% по сравнению с 2006 г. (см. таблица 3).

Таблица 3. Совокупная страховая премия и численность населения, 2001-2007 гг.

| Период | 2002 г. | 2003 г. | 2004 г. | 2005 г. | 2006 г. | 2007 г. |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Страховые премии, млрд руб. | 300,2 | 432,4 | 471,6 | 494,7 | 610,6 | 763,6 |

| Население России[5] , млн чел. | 145,2 | 145 | 144,2 | 143,5 | 142,8 | 142,2 |

| Премия на душу населения, руб. | 2068,2 | 2982,1 | 3270,5 | 3447,4 | 4275,9 | 5369,9 |

| Премия на душу населения, долл. США | 63,1 | 101,2 | 117,9 | 119,8 | 162,4 | 218,8 |

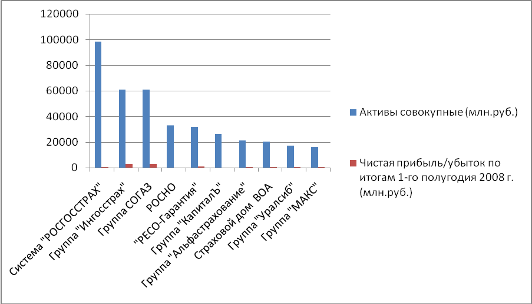

Доля страховых премий в ВВП (показатель уровня проникновения страхования) всего мира равен 7,52%, а показатель плотности страхования (собранная премия на душу населения) установилсяна уровне 518.5 долл. США. Первая тройка лидеров мирового рынка страхования по объему собранных премий представлена следующими странами: США с долен 33,36% (1 142 млрд. долл.),Япония 13,91% (476 млрд. долл.), Великобритания 8,76% (300 млрд. долл.). Российский рынок страхования занимал 25-е место в мире долей 0,51% (17,51 млрд. долл.).Однако по доле страховой премии в ВВП Россия находилась на 57-м месте, по плотности страхования на 52-м месте. Количественный рост иструктурные изменения, происходившие на российском страховом рынке в течение 2006-2007 гг., привели к тому, что Россия стала привлекательным рынком для иностранных игроков. Глобальные страховые компании рассматривают российский рынок как очень перспективное направление для инвестиции: ожидаемые прибыли значительно превышают страновые риски России. 2006 год стал первым годом развития страхования в современной России, когда реальную значимость приобрел фактор неценовой конкуренции. По большинству видов страхования тарифная конкуренция крайне затруднена, так как дальнейшее снижение тарифов без существенной угрозы финансовому состоянию страховщика уже невозможна. По итогам первого полугодия 2008 г. российские страховые компании собрали 293млрд. руб. взносов по прямому страхованию (без ОМС), что на 44 млрд. руб., или на 17,6%, больше, чем аналогичный период предыдущего года. Прирост взносов в 2008 г. замедлился — в первом полугодии 2007 г. он был на 3,1% выше. Крупнейшими сегментами российского страхового рынка по-прежнему остаются автокаско (объем взносов, собранных по этому виду страхования в первом полугодии 2008 г.- составил 76.4 млрд. руб.), ДМС (53,0 млрд. руб.), ОСАГО (39,1 млрд. руб.) и страхование имущества юридических лиц от огневых и иных рисков (51,3 млрд. руб.)[6] . По данным рейтингового агентства ‘’Эксперт РА’’ активы десяти крупнейших страховых групп России на конец 1-го полугодия 2008 г. выросли по сравнению с концом 1-го полугодия 2007 г. на 27.2% суммарная чистая прибыль — на 14,5% (см. рис. 2).

Рис. 2. Топ-10 страховых компаний по величине активов за 1-е полугодие 2008 г.[7]

В настоящее время складываются позитивные тенденции в развитии страхового рынка России, создаются условия для его равномерного и динамичного роста. По мнению ряда экспертов, его потенциал роста составляет 9-12% в год. Следует заметить, что рост будет происходить с одновременным увеличением благосостояния населения и ростом экономией страны в целом. Однако возможны и внезапнее скачки, например на рынке страхования жизни, который абсолютно не развит и оценивается в 60 млрд. долл. США, поэтому выглядит привлекательным для западных инвесторов. Вместе с тем, несмотря на вышеперечисленные тенденции, отражающие положительную динамику развития страхового рынка России, необходимо констатировать, что национальная страховая отрасль до настоящего момента так и не стала эффективным рыночным механизмом управления рисками, способствующим стабильному развитию экономики и социальной сферы. Об этом, в частности, свидетельствуют статистические данные, отражающие сравнительную динамику развития страхового сектора России и некоторых экономически развитых и развивающихся стран (см. таблицу 4).

Таблица 4. Сравнительные показатели функционирования страховых рынков России и зарубежных стран в 2001 и 2007 гг.[8]

| Государство | 2001 год | 2007 год | ||||

| Доля мирового рынка, % | Доля страховых премий в ВВП, % | Премия на душу населения, долл. США | Доля мирового рынка, % | Доля страховых премий в ВВП, % | Премия на душу населения, долл. США | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| США | 37,54 | 8,97 | 3266,0 | 30,28 | 8,9 | 4086,5 |

| Великобритания | 9.07 | 14,18 | 3393,8 | 11,42 | 15,7 | 7113,7 |

| ФРГ | 5,14 | 6,59 | 1484,2 | 5,49 | 6,6 | 2662,1 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Россия | 0,39 | 3,06 | 65.8 | 0,73 | 2,4 | 209,4 |

| Чехия | 0,09 | 3,74 | 206,4 | 0,16 | 3,7 | 631,3 |

| Польша | 0,22 | 3.07 | 140,0 | 0,38 | 3,7 | 411,0 |

| Индия | 0,49 | 2,71 | 115 | 1,34 | 4,7 | 46,6 |

| Китай | 1,06 | 2,20 | 20.0 | 2,28 | 2,9 | 69.6 |

| В среднем по всем странам мира | - | 7,83 | 393.3 | - | 7,5 | 607,7 |

Приведенные в таблице 3 данные показывают, что по таким качественным параметрам, как доля страховых премий в ВВП плотность страхования) и средняя премия на душу населения (проникновение страхования), Россия уступает не только экономически развитым странам, но и существенно отстает от Чехии и Польши, а по отдельным показателям проигрывает в динамике роста Индии и Китаю.

В то же время глава ФССН Илья Ломакин-Румянцев отметил, что финансовый кризис не мог не повлиять на страховой рынок, хотя страховщики себя и чувствуютгораздо лучше, чем банки. Так, в третьем квартале 2008 г. по сравнению со вторым кварталом премия сократилась на 9%, тогда как за аналогичный период 2007 г. падение было на уровне 4%. В лидерах падения личное страхование — минус 53%,в то время как в аналогичный период прошлого года наблюдалось всего лишь 20%-е падение. Эксперты видят причину в сокращении предприятиями социальных расходов.

Одновременно тормозят развитие страхования всовременной России медленные темпы роста рынка перестрахования, который выступает в роли инструмента оптимизации страховых рисков. По оценкам аналитиков, реальный рынок перестрахования растет на 10-15% вгод. Его особенностью является то, что основные потоки перестрахования аккумулируются у универсальных перестраховщиков. Существенно влияют на развитие перестрахования следующие проблемы:

•низкая капитализация российских перестраховщиков в сравнение с универсальными компаниями, которые превосходя по финансовым возможностям;

•перестрахование — это транснациональный вид бизнеса, но нашим компаниям пока для выхода на серьезные западные рынки мешает отсутствие серьезных международных рейтингов. Переход на международные стандарты финансовой отчетности является неотъемлемой частью вступления российских страховых компаний в глобальный мировой страховой рынок;

•низкий уровень государственной поддержки рынка перестрахования.

Российский страховой рынок аккумулирует более 4/5 рынка стран СНГ. Это обуславливается использованием кэптивных и схемных операций, которые позволили российским страховщикам укрепиться на рынке, накопить финансовые и кадровые ресурсы. Также этому способствовала умеренная протекционистская политика, которая контролировала процесс вхождения иностранных страховых компаний на рынок.

В ближайшее время российский страховой рынок также ожидают: существенное сжатие платежеспособного спроса на страхование, включая значительное сокращение базы для реализации обязательного и вмененного страхования, на приоритетное развитие которого делают ставку отечественные страховщики: падение капитализации и ухудшение финансового состояния поставщиков страховых и перестраховочных услуг; негативные изменения в структуре собственности многих страховых организаций, существенное снижение их способности выполнять свои обязательства перед клиентами: обострение противоречий между потребителями и поставщиками страховых услуг вследствие резкого усиления присущей современному страхованию тенденции к игнорированию интересов страхователей; сокращение емкости, снижение надежности страховщиков; дальнейший рост недоверия к страховщикам и перестраховщикам: обострение противоречий между поставщиками страховых услуг, активизация процессов передела и попыток «мародерства» на страховом рынке.

Зачастую при анализе причин низкого спроса на страховые услуги большинство мнений, высказываемых представителями страховщиков и органов государственной власти, содержат указания на слабую платежеспособность населения и предприятий, а также на низкий уровень страховой культуры населения. Безусловно, как первый, так и второй вышеназванные факторы имеют место и играют значительную роль.

Вполне понятно, что низкий уровень доходов основной массы населения и значительной части бизнеса ограничивает спрос на услуги страхового сектора. Результатом сложившейся в данном случае ситуации в настоящее время является наибольшая востребованность со стороны потребителей обязательных видов страхования, подобно ОСАГО, и незначительный добровольный и платежеспособный интерес к использованию более широкого перечня различных видов страховой защиты (см. таблицу 5).

Таблица 5. Наиболее распространенные виды страхования в России[9]

| Виды страхования | Доля респондентов, % |

| 1 | 2 |

| ОСАГО | 53,4 |

| Страхование медицинских расходов для путешественников | 27,3 |

| Полное или частичное каско | 14,5 |

| Ипотечное страхование | 12,6 |

| Медицинское страхование за счет работодателя | 12,3 |

| Добровольное страхование недвижимости | 11,8 |

| Пенсионное страхование за счет работодателя | 10,7 |

| Страхование от несчастных случаев за счет | 10,1 |

| Добровольное медицинское страхование | 9,9 |

| Страхование от несчастных случаев за свой счет | 2,1 |

| Страхование детей к совершеннолетию | 0,5 |

| Страхование яхт и катеров | 0,3 |

| Другие виды страхования | 5,2 |

| Вообще ничего не страхую | 18,1 |

Важно понимать, что, хотя введение системы ОСАГО и открыло новый этап в развитии российского страхового рынка, роста собираемых на сегодняшний день страховых премий и осуществленных качественных преобразований явно недостаточно.