Курсовая работа: Теории временной структуры процентных ставок

На рис. 1а кривая доходности параллельна оси абсцисс. Это означает, что процентная ставка одинакова для облигаций с различными сроками погашения.

На рис. 1б процентная ставка возрастает по мере увеличения срока обращения облигаций. Данная форма кривой наиболее характерна для рынка.

На рис. 1в представлен обратный случай. Он может возникнуть, когда в экономике ускоряются инфляционные процессы. Чтобы сдержать инфляцию, правительство начинает проводить политику сокращения денежного предложения и повышения краткосрочной процентной ставки. Обратная форма кривой может также наблюдаться на рынке в преддверии экономического спада.

Рис. 1г описывает конъюнктуру, когда среднесрочные ставки по облигациям выше краткосрочных и долгосрочных. Построив кривую доходности, аналитик получает картину распределения процентных ставок во времени.

Процентный спрэд по облигациям (yield spread) – разность между доходностью облигации со сроком до погашения m и доходностью облигации, погашаемой в момент t + 1, т. е. s(m, t) = r(t, m) – r(t, 1).

Различают спотовую и форвардную процентные ставки. Спотовая ставка (spotrate) измеряется в конкретный момент времени как доходность к погашению по бескупонной облигации. Спот-ставку можно представлять как процентную ставку, связанную со спот-контрактом. Спот-контракт подразумевает заем денег одной стороной у другой, который должен быть возвращен вместе с процентами по нему в определенный момент времени в будущем.

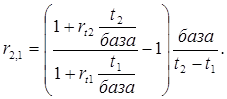

Форвардная ставка (forward rate) – неявная (implicit) ставка, определяемая на основе наблюдаемой временной структуры процентных ставок. Форвардная ставка на будущий период n = T – t' равна ставке, вычисляемой в момент t на основе спот-ставок по облигациям со сроками до погашения t' и T, и рассчитывается по следующей формуле (для дисконтных облигаций):

![]() .

.

Зависимость между форвардной и спотовой ставками на основе простого процента имеет вид:

где rt 2 – спот ставка для периода t2 ;

rt 1 – спот ставка для периода t1 ;

r2,1 – форвардная ставка для периода t2 – t1 ;

Отсюда форвардная ставка равна:

Форвардная ставка на рынке определяется существующими ставками спот. Именно данная ставка будет записываться в контрактах на процентную ставку для будущих периодов времени. Так происходит потому, что в противном случае с помощью ставок спот инвестор может сам обеспечить себе для будущего периода времени заимствование или кредитование под ставку, равную форвардной.

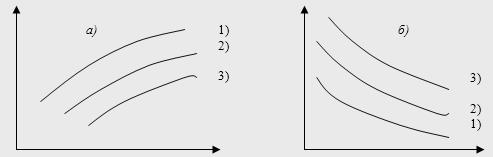

Рис. 2. Зависимость между доходностью купонной облигации, бескупонной облигации и форвардной ставкой; 1) форвардная ставка; 2) ставка спот; 3) доходность купонной облигации

Принцип расчета форвардных ставок: форвардные ставки определяются при условии, что доходы за определенный период времени одинаковы и не зависят от срока погашения тех облигаций, которые инвестор использовал за тот период времени.

Зависимость между форвардной и спотовой ставками на основе сложного процента имеет вид:

![]()

где rt n – спот ставка для периода tn ;

rtm – спот ставка для периода tm ;

rф – форвардная ставка для периода tn – tn - m ;

Отсюда форвардная ставка равна:

2. Теории временной структуры процентных ставок

Интерес к изучению временной структуры процентных ставок возник в конце XIX века. Существует несколько теорий кривой доходности ценных бумаг. Наиболее проверяемой теорией является теория ожиданий.

2.1 Теория ожиданий