Реферат: Диагностика инвестиционной привлекательности предприятия

1.2 Методология оценки инвестиционной привлекательности хозяйствующих субъектов

В современной экономической литературе существует множество методов оценки инвестиционной привлекательности хозяйствующих субъектов [1 – 7], однако большинство из них основано на расчете значительного количества показателей финансово-хозяйственной деятельности. При этом в качестве основных методов определения состава показателей используют методы прямого расчета, математические или экспертные методы. Вне зависимости от выбранной методики диагностики инвестиционной привлекательности предприятия, или использования комбинированного подхода методов, расчеты должны включать в себя минимальное количество коэффициентов. Использование минимального числа показателей дает возможность исключить из исследования те коэффициенты, которые дублируют друг друга или несут схожую информацию. Это позволит наиболее точно оценить состояние хозяйственной деятельности предприятия для дальнейшего определения инвестиционной привлекательности.

Однако формирование общепринятой, в какой-то мере единой, методологии оценки инвестиционной привлекательности предприятий в Украине находится в неоднозначном состоянии. Одной из распространенных методик оценки инвестиционной привлекательности предприятия является анализ на основании единого аналитического показателя уровня прибыльности собственных активов. Поскольку эта методика требует изучения минимального набора факторов, влияющих на принятие решения, ее преимущество — относительная оперативность, особенно при большом объеме информации по однородным объектам инвестирования. Такой подход может иметь место для определения наиболее эффективных путей использования капитала в процессе инвестирования, и формирования отдельных направлений инвестиционной деятельности. При этом оценить можно практически любой объект вложений. Но у этого подхода есть и заметные недостатки — прежде всего, высокая вероятность неточности оценки, невозможность сопоставить результаты анализа из-за отсутствия единой информационной базы, формирующей показатели. Также может сказаться индивидуальный подход к оценке объектов инвестирования, так как процесс в этом случае сводится к субъективной оценке конкретного объекта тем или иным инвестором, что в свою очередь увеличивает как временные, так и стоимостные затраты на проведение анализа[10, c.11-16].

|

Рисунок 1.2 - Виды оценки привлекательности предприятия

В Украине существует весомая проблема при оценке инвестиционной привлекательности хозяйствующих субъектов - это завышение предприятиями текущих затрат, которые существенно искажают финансовую отчетность, занижая прибыльность и показатели эффективности деятельности. В украинской практике основная методика оценки инвестиционной привлекательности часто сводится к анализу финансового состояния предполагаемых объектов инвестиций (предприятий) [9,c.41]. Это сжатая форма финансового анализа, которая позволяет инвестору оперативно определить целесообразность дальнейшего рассмотрения того или иного предприятия как потенциального объекта вложений. Однако такой анализ (также как и подробный финансовый анализ) позволяет оценить лишь текущее финансовое положение предприятия, но при этом не отвечает на ряд крайне важных для инвестора вопросов:

– Каковы факторы инвестиционной привлекательности предприятия?

– Какова текущая рыночная стоимость предприятия?

– Какова величина будущих денежных потоков от осуществляемых в данный момент инвестиций?

Оценивая факторы инвестиционной привлекательности, инвестор должен обратить внимание на следующее:

– уровень профессионализма команды менеджеров;

– наличие или отсутствие уникальной концепции бизнеса, четкого понимания стратегии развития компании, детального бизнес-плана;

– наличие или отсутствие конкурентных преимуществ, т. е. потенциала для лидерства на рынке;

– наличие или отсутствие значительного потенциала для увеличения доходов компании;

– степень финансовой прозрачности, соблюдение принципов корпоративного управления или стремление компании к прозрачности;

– характеристика структуры собственности, обеспечивающей защиту акционерного капитала;

– наличие или отсутствие потенциала получения высоких доходов на вложенный капитал.

Вышеуказанные пункты - это небольшая часть от того, что необходимо выяснить. Чтобы надежно и эффективно оценить инвестиционную привлекательность, перечень факторов должен охватывать все сферы деятельности предприятия. Характеристика факторов в методиках анализа инвестиционной привлекательности предприятий, должна быть дополнена классификацией выделяемых видов инвестиционной привлекательности, систематизация которых представлена на рисунке 1.3.

Рисунок 1.3 - Классификация видов инвестиционной привлекательности

Рисунок 1.3 - Классификация видов инвестиционной привлекательности

Одной из наиболее интересных составляющих инвестиционной привлекательности в последнее время является информационная привлекательность компании, которая определяется ее внешним имиджем, на который существенно влияют деловые и социальные коммуникации, а также репутация брендов, которыми владеет компания. Ценность информационной компоненты инвестиционной привлекательности постоянно возрастает.

В условиях рыночных отношений большинство хозяйствующих субъектов не могут рассчитывать на значительные бюджетные инвестиции в свою деятельность. Основным источником инвестиционных ресурсов в новых экономических условиях должен стать фондовый рынок, который предполагает выпуск, размещение и обращение ценных бумаг с целью привлечения дополнительных инвестиций, в том числе иностранных, в экономику страны. В связи с тем что основными объектами сделок на фондовом рынке являются ценные бумаги, обязательным условием рациональной инвестиционной деятельности является умение правильно оценить качество ценных бумаг — потенциальных объектов капиталовложений. Оценка качества основных разновидностей ценных бумаг базируется на определении финансовой устойчивости их эмитента. Очевидно, что экономически неэффективное и неустойчивое в финансовом плане предприятие едва ли сможет надлежащим образом отвечать по своим обязательствам, документально закрепленным в форме тех или иных его ценных бумаг [8,с.115]. Для оценки инвестиционной привлекательности ценных бумаг конкретного предприятия можно использовать ряд коэффициентов, характеризующих его финансовую устойчивость и экономическую эффективность [10, с.26].

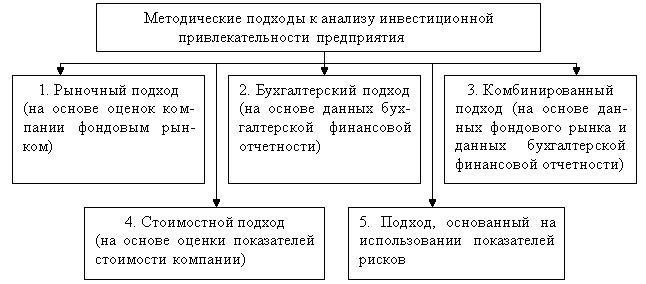

Инвестиционная привлекательность предприятия для каждой из групп инвесторов определяется уровнем дохода, который инвестор может получить на вложенные средства. Уровень дохода, в свою очередь, обусловлен уровнем рисков не возврата капитала и неполучения дохода на капитал. В соответствии с этими критериями инвесторы определяют требования, предъявляемые к предприятиям при инвестировании. Очевидно, что основным требованием для инвесторов-кредиторов является подтверждение способности предприятия выполнить обязательства по возврату капитала и выплате процентов, а для инвесторов, участвующих в бизнесе, — подтверждение способности освоить инвестиции и увеличить стоимость пакета акций инвестора [9,c.49-51]. В отношении методических подходов к анализу инвесторами инвестиционной привлекательности предприятия можно выделить следующие основные направления, представленные на рисунке 1.4.

Рисунок 1.4 - Классификация методических подходов к анализу инвестиционной привлекательности предприятия

Одним из методов оценки привлекательности хозяйствующего субъекта является экспертная оценка. Однако в Украине на сегодняшний день очень мало собственных компетентных в данной сфере экспертов. Между тем, именно экспертная оценка должна стать неотъемлемой частью комплексной оценки инвестиционной привлекательности предприятия.

Существуют математические инструменты определения инвестиционной привлекательности предприятия, которые довольно просты в расчетах при наличии необходимой исходной информации. К математическим методам относятся:

- метод суммы коэффициентов;

- метод комплексной оценки;

- метод суммы мест;

- метод балльной оценки.

Описание и сравнительная характеристика математических методов расчета инвестиционной привлекательности приведены в Приложение Б.