Реферат: Стратегический Менеджмент

Выполнили: студентки V курса, д/о, ИУМАШПРОМ, гр. Логистика,

Артюшина М., Бродская Т., Тейблюм Е., Щербакова Е

Проверила: Шаламова Н.Г.

Москва, 2000

| Исходные данные об объемах продаж, размерах и темпах роста рынков | ||||

| Номер СХП | Объем продаж организации, тыс. ед. | Объем продаж ведущего конкурента, тыс ед | Емкость (размер) рынка, тыс ед | Темп роста рынка, % |

| 1 | 2568 | 3020 | 10700 | 113.5 |

| 2 | 3036 | 4337 | 13200 | 96.1 |

| 3 | 1280 | 1423 | 9850 | 108.2 |

| 4 | 2055 | 1645 | 10280 | 107.3 |

| 5 | 2058 | 2060 | 12860 | 113.7 |

| 6 | 463 | 385 | 5780 | 101.8 |

| 7 | 320 | 291 | 5370 | 111.1 |

| 8 | 5772 | 5770 | 15600 | 104.5 |

| 9 | 7312 | 8121 | 21540 | 99.2 |

| 10 | 2188 | 2735 | 12150 | 103.7 |

| Экспертные оценки привлекательности рынков | |||||||||||||||||||||

| Характеристики | Вес | Н о м е р СХП | |||||||||||||||||||

| привлекательности | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |||||||||||

| Размер и темп роста рынка | 0.2 | 4 | 1 | 7 | 8 | 10 | 4 | 9 | 5 | 3 | 6 | ||||||||||

| Качество рынка | 0.1 | 2 | 1 | 7 | 6 | 10 | 3 | 7 | 4 | 2 | 5 | ||||||||||

| Конкурентная ситуация | 0.4 | 3 | 1 | 6 | 5 | 8 | 3 | 7 | 6 | 2 | 3 | ||||||||||

| Влияние внешней среды | 0.3 | 5 | 3 | 8 | 7 | 9 | 6 | 8 | 6 | 4 | 7 | ||||||||||

| Экспертные оценки конкурентных позиций СХП | |||||||||||||||||||||

| Характеристики позиции | Вес | Н о м е р СХП | |||||||||||||||||||

| в конкуренции | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |||||||||||

| Относит позиция на рынке | 0.2 | 6 | 5 | 5 | 7 | 5 | 6 | 3 | 5 | 5 | 4 | ||||||||||

| Отн потенциал пр-ва | 0.25 | 4 | 4 | 5 | 8 | 6 | 7 | 8 | 6 | 4 | 5 | ||||||||||

| Отн потенциал НИОКР | 0.35 | 5 | 4 | 3 | 4 | 4 | 5 | 4 | 4 | 6 | 3 | ||||||||||

| Отн потенциал персонала | 0.2 | 7 | 6 | 9 | 8 | 8 | 7 | 8 | 8 | 6 | 9 | ||||||||||

| Расчет показателей для построения матрицы БКГ | ||||||||||||||||||

| Доля рынка | Доля рынка конкурента | Доля на рынке | Темпы роста | Доля на рынке | Доля рынка (сегмент) | |||||||||||||

| 1 | 0.24 | 0.282242991 | 0.850331126 | 1 | 1.135 | 0.850331126 | 0.24 | |||||||||||

| 2 | 0.23 | 0.328560606 | 0.700023057 | 2 | 0.961 | 0.700023057 | 0.23 | |||||||||||

| 3 | 0.129949239 | 0.144467005 | 0.899508082 | 3 | 1.082 | 0.899508082 | 0.129949239 | |||||||||||

| 4 | 0.199902724 | 0.160019455 | 1.249240122 | 4 | 1.073 | 1.249240122 | 0.199902724 | |||||||||||

| 5 | 0.160031104 | 0.160186625 | 0.999029126 | 5 | 1.137 | 0.999029126 | 0.160031104 | |||||||||||

| 6 | 0.080103806 | 0.066608997 | 1.202597403 | 6 | 1.018 | 1.202597403 | 0.080103806 | |||||||||||

| 7 | 0.059590317 | 0.054189944 | 1.099656357 | 7 | 1.111 | 1.099656357 | 0.059590317 | |||||||||||

| 8 | 0.37 | 0.369871795 | 1.00034662 | 8 | 1.045 | 1.00034662 | 0.37 | |||||||||||

| 9 | 0.339461467 | 0.377019499 | 0.900381726 | 9 | 0.992 | 0.900381726 | 0.339461467 | |||||||||||

| 10 | 0.180082305 | 0.225102881 | 0.8 | 10 | 1.037 | 0.8 | 0.180082305 | |||||||||||

| Расчет показателей для построения матрицы МакКинзи | ||||||||||||||||||

| Оценка привлекательности рынка | ||||||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |||||||||

| 3.7 | 1.6 | 6.9 | 6.3 | 8.9 | 4.1 | 7.7 | 5.6 | 2.8 | 5 | |||||||||

| Оценка конкурентных позиций СХП | ||||||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |||||||||

| 5.35 | 4.6 | 5.1 | 6.4 | 5.5 | 6.1 | 5.6 | 5.5 | 5.3 | 4.9 | |||||||||

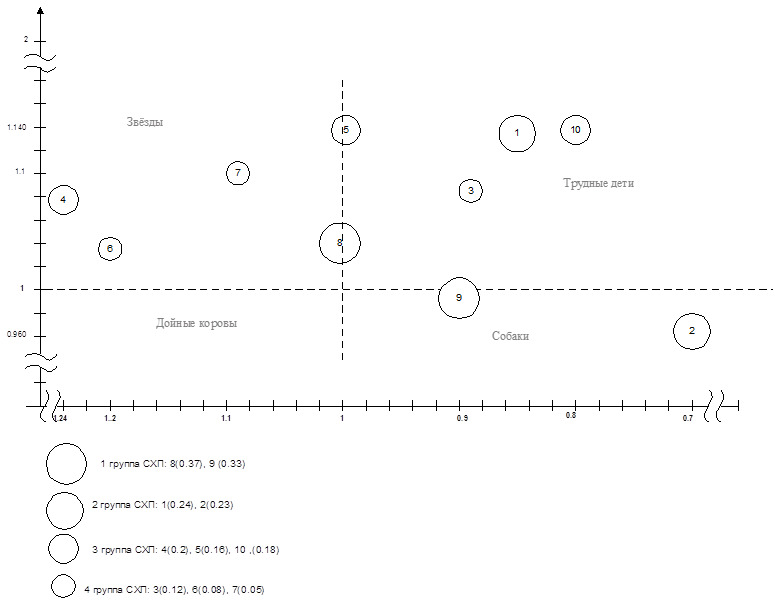

Матрица БКГ

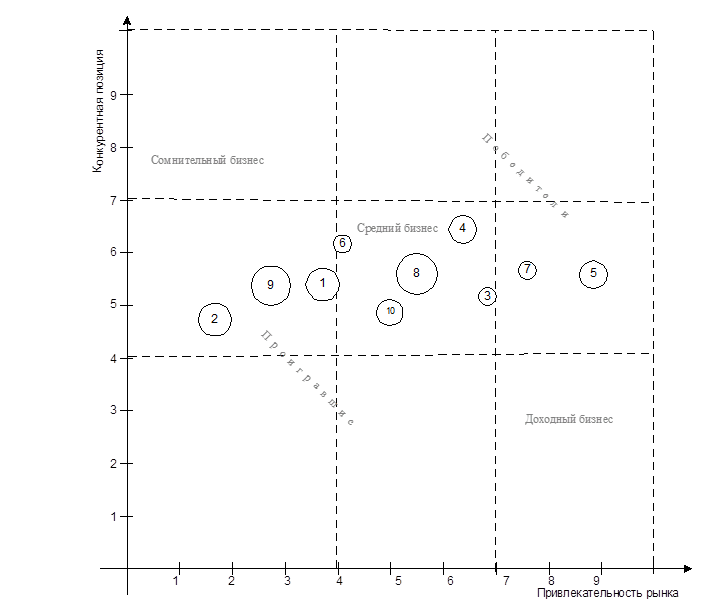

Матрица Мак-Кинзи

При анализе положения отдельных СХП в портфеле было выявлено следующее:

Согласно матрице БКГ к звездам относятся 4, 6, 7, 8 СХП. К собакам относятся 2 и 9 СХП, к трудным детям относятся 1, 3, 5, 10 СХП, ни одна СХП не находится в области дойных коров.

Согласно матрице Мак-Кинзи в зоне проигравших находятся 2, 9 и 1 СХП, в зоне среднего бизнеса находятся 3, 4, 6, 8 и 10 СХП. 7 и 5 СХП относятся к победителям .

1 СХП: по матрице БКГ оно относится к трудным детям, а по матрице МакКинзи к проигравшим. Как правило, к трудным детям относятся товары, находящиеся на начальной стадии жизненного цикла.и обещающие высокие темпы роста рынка, однако по матрице Мак-Кинзи мы видим, что привлекательность данного рынка не велика и конкурентные позиции не высоки. Таким образом, очевидно данный СХП не станет звездой и не будет приносить прибыли. Т.е. его инвестиционная привлекательность весьма низка.

2 СХП: по матрице БКГ относится к собакам и по матрице Мак-Кинзи к проигравшим, а, следовательно, менее всего привлекателен для вложения в него инвестиций. Как правило, такие товары находятся на стадии спада жизненного цикла, а следовательно пока они приносят прибыль следует её инвестировать в "трудных детей" и "звезд", при окончательном затухании спроса товар убирается с рынка.

3 СХП: по матрице БКГ относится к "трудным детям", а по матрице Мак-Кинзи к победителям. Таким образом, можно заключить, что данный СХП - весьма привлекателен для инвесторов. При высоких темпах роста рынка он имеет достаточно прочные позиции.

4 СХП: по матрице БКГ относится к звездам и по матрице Мак-Кинзи к зоне среднего бизнеса. Для данного СХП, несомненно, важным является укрепление позиций на рынке за счет инвестиций. Данный СХП приносит определенную прибыль, которая, однако, уходит на укрепление его позиций. При замедлении или стагнации спроса фирма может получить дойную корову, поэтому данный СХП является весьма выгодным для вложения денежных средств.

5 СХП: по матрице БКГ относится к "трудным детям", а по матрице Мак-Кинзи к победителям. Как и 3 СХП, данный СХП весьма привлекателен для инвесторов. При высоких темпах роста рынка он имеет достаточно прочные позиции.

6 СХП: По матрице БКГ относится к звездам и по матрице Мак-Кинзи к среднему бизнесу. Как и для 4 СХП, для данного СХП важным является укрепление позиций на рынке за счет инвестиций. СХП не должен оставаться в среднем бизнесе, его требуется перевести в зону победителей.

7 СХП: по матрице БКГ относится к звездам, а по матрице Мак-Кинзи к победителям. Позиции как звезд так и победителей должны укрепляться финансовыми инвестициями.

8 СХП: по матрице БКГ относится к звездам, а по матрице Мак-Кинзи к среднему бизнесу. Для данного СХП ситуация аналогична 6-му и 4-му СХП. Следовательно они имеют одинаковый приоритет инвестирования.

9 СХП: по матрице БКГ относится к "собакам" и по матрице Мак-Кинзи к проигравшим. Ситуация аналогична ситуации со 2-ым СХП. Эти СХП имеют низший приоритет инвестирования.

10 СХП: по матрице БКГ данный СХП относится к трудным детям, а по матрице Мак-Кинзи к среднему бизнесу. Безусловно сюда необходимы инвестиции. Необходимо переведение в "звезды" по БКГ и в победители по Мак-Кинзи.

В первую очередь инвестиции необходимы для 7 СХП, оно имеет самые "обнадеживающие позиции". Вторыми по приоритетности инвестирования идут 4, 6, 8 СХП. Третьими - 5,3. Список замыкает 10 СХП. Остальные СХП не привлекательны для вложения денежных средств и вероятно не окупят их. Однако при наличии возможности можно инвестировать развитие 1 СХП. 9 и 2 СХП абсолютно не привлекательны для инвестиций и не имеют никаких перспектив развития.

По результатам анализа можно сказать, что портфель несбалансированный. В портфеле содержатся в основном "трудные дети" и "звезды" (по БКГ) или "победители" и "средний бизнес" (по Мак-Кинзи), требующие вложения денежных средств для своего развития. И нет ни одной "дойной коровы" (БКГ) или "доходного бизнеса (Мак-Кинзи), которые бы обеспечивали наличие этих денежных средств. Для достижения сбалансированности портфеля необходимо "вырастить" из "звезд" "дойных коров".