Дипломная работа: Фінансовий ринок фондовий України

• скорочення ризику через диверсифікацію;

• скорочення витрат при проведенні операцій;

• забезпечення платіжного механізму.

Прикладом узгодження термінів інвестицій є діяльність банку по залученню короткострокових депозитів та наданню довгострокових кредитів. При цьому за допомогою різноманітних фінансових інструментів (державні боргові цінні папери, строкові контракти) банк вчасно виконує зобов'язання щодо повернення коштів, розміщених на короткострокових депозитах, та не порушує зобов'язань по наданих довгострокових кредитах.

Скорочення ризику через диверсифікацію відбувається при вкладанні коштів у інвестиційну компанію. Вкладаючи кошти інвесторіву різні за ступенем ризику та структурою доходу фінансові активи, інвестиційна компанія формує портфель активів, що забезпечує інвестору найменший ризик при бажаному рівні доходу.

Крім фінансових інститутів, які забезпечують ефективне розміщення капіталів серед галузей економіки, значну роль відіграють інститути інфраструктури. Під інфраструктурою фінансового ринку слід розуміти весь комплекс елементів і видів діяльності, які створюють умови для ефективного функціонування ринкового механізму. До основних елементів інфраструктури фінансового ринку належать : професійні учасники, організатори торгівлі, посередники у торговельних угодах, посередницькі фінансові інститути, клірингові центри, рейтингові агентства, аудиторські компанії тощо. Окреме місце посідають інформаційно-аналітичні та консалтингові компанії, які здійснюють інформаційне забезпечення всіх суб’єктів ринку. За допомогою інститутів інфраструктури відбувається забезпечення стабільного функціонування ринку, купівля-продаж фінансових активів на постійній та впорядкованій основі, контроль за якістю фінансових активів, що перебувають у обігу на ринку і підтримка єдиного інформаційного простору для всіх його учасників.

Інститути позафінансової сфери — це юридичні особи, резиденти певної держави, які займаються виробництвом різноманітних товарів та наданням послуг, виключаючи фінансові послуги. До інститутів позафінансової сфери належать промислові та сільськогосподарські підприємства, корпорації, установи, організації тощо. Разомз іноземними учасниками ринку вони або виступають інвесторами, або емітують і розміщують на ринку власні фінансові активи.

Доіноземних учасників ринку належать міжнародні організації, іноземні уряди, корпорації, фінансові інститути та фізичні особи, які є представниками інших держав і виступають або емітентами або інвесторами в залежності від позначеною мети.

На фінансовому ринку велику роль грає фінансування, яке забезпечує перерозподіл коштів серед учасників для формування активів і отримання прибутку від їх використання.

При прямому фінансуванні інвестори беруть на себе значну частину ризиків і зазнають значних витрат по оцінці фінансових активів та їх емітентів. При непрямому фінансуванні визначальну роль в інвестиційному процесі відіграють фінансові посередники, які забезпечують переміщення коштів від кредиторів до позичальників та зменшують ризики і витрати, пов'язані з інвестуванням коштів. Саме непряме фінансування відіграє провідну роль на ринку запозичень, оскільки основним джерелом ресурсів для корпорацій та багатьох інших учасників ринку виступають кредитні ресурси, які надаються фінансовими посередниками — комерційними банками, а не інвесторами.

Зображена структура фінансового ринку на рис. № 1.3. наглядно демонструє сфери фінансування ринку.

|

Рис. № 1.3. Класифікація фінансового ринку в залежності від сфери

фінансування

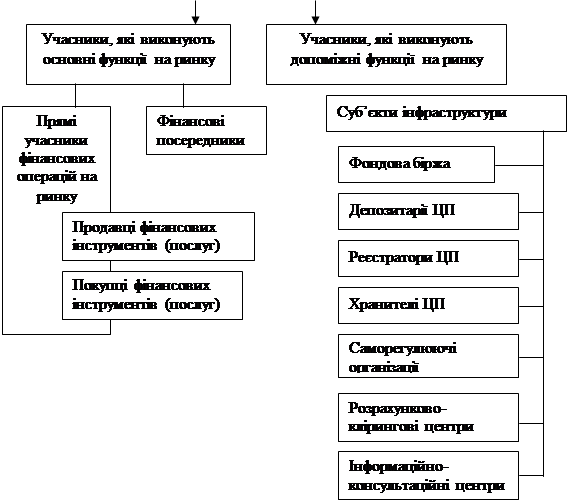

Всі учасники фінансового ринку виконують відповідні функції, які залежать від специфіки діяльності на ринку. Так всі функції учасників ринку можна поділити на основні групи – які є головними на ринку, і допоміжні – які забезпечують більш ефективне виконання основних функцій.

Умовно фінансовий ринок можна представити у вигляді наступної структури ( див. рис. № 1.4.).

| ||

| ||

Рис. № 1.4. Склад основних груп учасників фінансового ринку.

Доволі численну групу основних учасників фінансового ринку становлять фінансові посередники, які забезпечують зв’язок між продавцем і покупцем фінансових інструментів. Представниками фінансових посередників є фінансові інститути: банки, інвестиційні фонди та інвестиційні компанії, страхові організації, пенсійні фонди, торговці цінними паперами та ін.[27]. В розвинутих країнах фінансові посередники надають багато корисних послуг учасникам фінансових ринків:

- здійснюють розподіл вільних ресурсів за часом;

- сприяють зниженню вартості операцій при одночасному зростанні їхньої кількості (ефект масштабу);

- об’єднують заощадження своїх клієнтів для здійснення великомасштабних інвестицій на первинному ринку;

- диверсифікують ризик;

- забезпечують рівновагу на ринку капіталів;

- забезпечують існування ліквідних ринків фінансових ресурсів.

Як правило, допоміжні функції здійснюють суб’єкти інфраструктури: біржі, депозитарії, реєстратори, розрахунково-клірингові центри та консалтингові агентства.

Біржа – це організаційно оформлений, постійно діючий ринок, на якому здійснюється торгівля цінними паперами. Можна виділити наступні основні функції фондової біржі:

- зосередження попиту та пропозиції цінних паперів;

- сприяння формуванню біржовому курсу цінних паперів;

- інформаційне забезпечення суб’єктів, які функціонують на біржі та здійснюють торгівельну діяльність;

- контроль за проведенням розрахунків та операцій з цінними паперами.

Депозитарій цінних паперів – це юридична особа, яка проводить виключно депозитарну діяльність та може здійснювати кліринг і розрахунки за угодами щодо цінних паперів. Зміст депозитарної діяльності полягає у наданні послуг щодо зберігання цінних паперів незалежно від форми їх випуску, відкритті та веденні розрахунків у цінних паперах, обслуговуванні операцій на цих рахунках (включаючи клірінг та розрахунки за угодами щодо цінних паперів) та обслуговуванні операцій емітента щодо випущених ним цінних паперів.

Реєстратор – це юридична особа – суб’єкт підприємницької діяльності, який одержав у встановленому порядку дозвіл на ведення реєстрів власників іменних цінних паперів.

Хранитель – комерційний банк або торговець цінними паперами, який має дозвіл на зберігання або обслуговування обігу цінних паперів і операцій емітента на рахунках в цінних паперах які належать йому, та які він зберігає у відповідності з угодою про відкриття рахунку в цінних паперах; при цьому хранитель не має право вести реєстр власників цінних паперів, за якими він здійснює угоди зберігання.