Дипломная работа: Ипотечное кредитование и его развитие в Республике Казахстан

Сущность американской модели ипотечного кредитования состоит в том, что человек с определенным уровнем ежегодного дохода сразу приобретает готовое жилье. При этом он оплачивает, как правило, незначительную часть его стоимости наличными, а всю оставшуюся сумму выплачивает постепенно - заемными деньгами специализированного ипотечного банка. Эти средства выдаются под залог либо приобретаемой недвижимости, либо недвижимости, уже находящейся во владении клиента. Возврат такого кредита в зависимости от ежегодного дохода заемщика и выбранного типа ипотеки осуществляется обычно в течение 15 или 30 лет т.е. выгодной и удобной для клиента.

На рисунке 1 схематически представлена данная модель.

|

|

3

|

2

| |

1

| |||

| |||

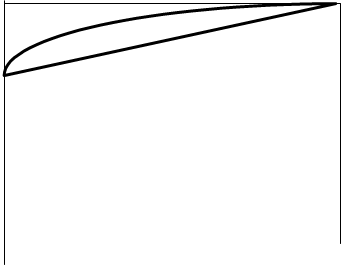

Р - цена приобретения жилья на рынке.

Р1 –фактическая стоимость жилья с учетом кредитной нагрузки

Одной из крупнейших организаций, формирующих вторичный рынок закладных в США, является федеральная национальная ипотечная ассоциация «Фенни Мей», созданная в 1938 году. Данная организаций покупает закладные, гарантированные недвижимостью и объединенные в пулы. Под пулы ипотек затем выпускаются высоколиквидные ценные бумаги, обращение которых на финансовом рынке обеспечивает непрерывный поток финансовых ресурсов в сферу ипотечного бизнеса.

Эта компания более 20 лет осуществляла рефинансирование первичного рынка ипотеки за счет пополнения федеральными ресурсами и лишь в 60-е годы XX века начала осуществлять реальное рефинансирование за счет средств, поступивших от продажи ценных бумаг агентства, обеспеченных закладными.

Другие компании, такие как «Фредди Мек», «Джинни Мэй», осуществляют финансирование кредитов за счет государственных ресурсов, а компания «Сэлли Мэй» обеспечивает условия предоставления ипотечных кредитов для студентов.

Разнообразие компаний и услуг, предоставляемых ими, свидетельствует о доступности ипотечных кредитов гражданам с различным финансовым положением. Эти организации обеспечивают приемлемые условия получения кредитов для отдельных категорий заемщиков (молодежи, пенсионеров, граждан с низким и средним уровнем дохода и т. д.).

Третья модель, заслуживающая особого рассмотрения, - это сбалансированная автономная модель.

Ключевым отличительным признаком данной модели является сберегательно-ссудный принцип ее функционирования. При таком принципе совокупный портфель кредитных ресурсов не заимствуется на открытом рынке капиталов, а целенаправленно формируется за счет привлечения сбережений будущих заемщиков по принципу кассы взаимопомощи. В рамках этой модели право на получение ссуды возникает у заемщика только в том случае, если ранее он направлял в систему свои временно свободные денежные средства, причем сумма сбережений должна быть примерно равной сумме кредита, на который он вправе рассчитывать.

Данное ограничение в сравнении с ранее рассмотренными моделями является существенным минусом, так как отодвигает во времени момент возможного для конкретного заемщика приобретения недвижимости

У сбалансированной автономной модели есть, однако, и серьезные преимущества, так как потенциально данная модель совершенно не зависит от общего состояния финансово-кредитного рынка в силу своей автономности. При реализации сбалансированной автономной модели для ипотечного банка уже не стоит вопрос, где и по какой цене найти кредитные ресурсы, а необходимо лишь установить разумную маржу за свои услуги. Сами же ставки дохода по вкладам стройсбережения и ставки процента за пользование кредитом могут быть установлены теоретически на произвольном уровне. Банк может вообще не выплачивать доход на целевые сбережения, и, установив маржу, к примеру, в 3%, объявить этот же процент в качестве цены кредита. Возможно, что доход на сбережения будет начисляться из расчета 10%, и тогда процент по кредиту будет равен 13%.[ 5]

Таким образом, модель становится независимой не только от колебаний рыночной цены заемных денег, но и от общего уровня этой цены вообще. Это качество сбалансированной автономной модели имеет большое значение для развития ипотечного кредитования в странах с неустойчивой экономикой при условии, что все взаиморасчеты должны реализовываться в свободно конвертируемой валюте. Положительной стороной данной модели является также и то, что в ее рамках кредитор имеет меньший риск невозврата ссуды, потому как существуют относительно большие возможности для проверки реальной платежеспособности клиента на накопительном этапе взаимоотношений.

Истоки практического функционирования сбалансированной автономной модели в различных странах начали складываться еще в XIX в. В дореволюционной России они, в частности, проявились в деятельности многочисленных союзов и обществ взаимного кредита.

В настоящее время наиболее впечатляющий успех в практическом использовании данной модели достигнут в Германии. Здесь создана охватывающая всю страну система стройсбережений, которая удачно сочетает механизмы накопления (стройсбережения) с механизмами кредитования конкретных граждан, а также механизмы протекционизма государства по финансовой поддержке инициативы граждан, связанной с целевым накоплением и использованием средств на улучшение жилищных условий. На рисунке 2 схематично представлена данная модель номер 2:

|

4

|