Дипломная работа: Мероприятия по сокращению просроченной задолженности по кредитам юридических лиц

Способы гарантии возврата кредита - залог, гарантия, поручительства, страхование.

Условия кредитования. Указывается, каких уровней кредитоспособности должен придерживаться заемщик: процентные ставки и комиссионное вознаграждение; обязательства сторон; санкции при невыполнении условий договора; порядок разрешения споров; срок действия договора; юридические адреса сторон; подписи сторон.

К кредитной документации относятся также договоры о залоге, гарантийные письма, страховые полисы.

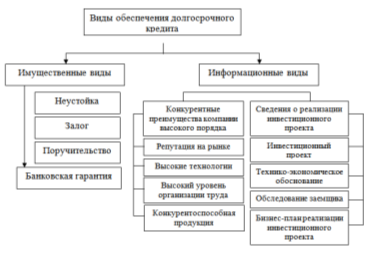

Законом «О банках и банковской деятельности» и Гражданским кодексом предусматривается, что исполнение основного обязательства заемщика может подкрепляться такими формами обеспечения, как залог, гарантия, поручительство, и другими способами, предусмотренными законами или договором. Виды обеспечения, которые могут приниматься в расчет кредитором при принятии решения о выдаче долгосрочного кредита, показаны на Рисунке 1.

Рисунок 1. Виды обеспечения кредита

Содержание договора о залоге дифференцируется по видам залога: заклад, залог товарно-материальных ценностей без права их расходования; залог товаров в обороте или переработке[24].

Гарантийные письма и страховые полисы также должны соответствовать определенным требованиям правового и экономического характера. В правовом аспекте они должны четко определять отношения сторон, что позволяет защитить их интересы. В этой связи положительно должна быть оценена практика заключения трехсторонних договоров поручительства и договоров страхования. Включение банка в число участников таких договоров повышает их эффективность, поскольку не позволяет изменять условия взаимоотношений заемщика и поручителя (гаранта, страховщика) без ведома банка.

Важное значение имеет правильное оформление гарантийных писем, договоров страхования или поручительства (наличие печати, указание должностного положения лиц, подписавших документы, подписи этих лиц и т.д.). При использовании банковских гарантий необходимо заключение соответствующих межбанковских договоров (соглашений).

Основываясь на общепринятой документации, предоставляемой клиентом для получения кредита, каждый банк сам определяет для заемщика пакет документов, наиболее отвечающий требованиям банка.

3) На третьем этапе – этапе использования кредита осуществляется контроль за кредитными операциями: соблюдением лимита кредитования (кредитной линии), целевым использованием кредита, уплатой ссудного процента, полнотой и своевременностью возврата ссуд. На данном этапе не прекращается работа по оперативному и традиционному анализу кредитоспособности и финансовых результатов работы клиента, при необходимости проводятся встречи, переговоры с клиентом, уточняются условия и сроки кредитования[25].

Таким образом, предоставление денежных средств по кредитному договору осуществляется в рамках кредитной деятельности банка. Кредитная деятельность, выступая разновидностью банковской деятельности, является также структурным элементом последней, через содержание которой только и возможно уяснить сущность кредитной деятельности.

При этом необходимо отметить, что стандартное отношение к процедуре принятия решений по предоставлению кредита в изменившихся условиях малоэффективно.

Действительно, основой минимизации кредитных рисков сегодня являются залоговая составляющая выдаваемых кредитов, и прогноз на наличие будущих финансовых поступлений предприятий за счет сбыта производимой продукции (товаров, услуг). Это находит отражение и в позиции Банка России, и в методиках оценки рисков, применяемых в банковской среде.

Только соблюдение взаимных интересов поможет банку и заемщику выбрать наиболее приемлемую в каждом конкретном случае форму обеспечения возвратности кредита или использовать смешанное обеспечение (в разных вариантах).

1.3 Понятие кредитоспособности клиентов и методы ее оценки

В условиях становления и развития рыночных отношений кредиторам необходимо иметь точное представление о кредитоспособности их партнера. Для достижения этой цели банки разрабатывают собственные методики определения кредитоспособности. Однако необходимо определить, что включает это понятие в контексте рыночной экономики.

В учебнике «Банковское дело» под редакцией профессора О.И. Лаврушина кредитоспособность трактуется как способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам)[26]. Такого же мнения придерживается, и А.Д. Шеремет[27].

Приведенное определение, по мнению М.Ю. Катвицкой, не совсем корректно, так как в них не разграничиваются термины «кредитоспособность» и «платежеспособность». Последняя как раз и подразумевает способность организации расплачиваться по всем видам обязательствам, а кредитоспособность подразумевает способность расплатиться лишь по кредитным обязательствам[28].

Платежеспособность - возможность удовлетворить требования кредиторов в настоящий момент. Кредитоспособность - прогноз такой способности на будущее.

И еще одно существенное различие. Организация погашает свои обычные обязательства (кроме задолженности по кредитам), как правило, за счет выручки от реализации продукции (работ, услуг).

Возврат кредита может проводиться как из собственных средств заемщика, так и за счет средств, поступивших от реализации банком обеспечения, переданного в залог, средств гаранта или поручителя, страховых возмещений. Кредитоспособность определяется не только тем, насколько ликвидны активы организации, направляемые на погашение обязательств, но и множеством других факторов, не зависящих напрямую от хозяйствующего субъекта (контрагенты, рынки сбыта и др.) и не всегда поддающихся количественному измерению.

При толковании термина «кредитоспособность заемщика», как правило, учитывается комплекс определенных факторов, в том числе:

- дееспособность и правоспособность заемщика для совершения кредитной сделки;

- его деловая репутация;

- наличие обеспечения;

- способность заемщика получать доход - генерировать денежные потоки.

Для оценки кредитоспособности заемщика в банках проводят анализ количественных показателей и расчет коэффициентов, которые могут в той или иной мере характеризовать устойчивость финансового состояния клиента.

При этом каждый банк вырабатывает свой набор показателей, по которым производят оценку финансового состояния потенциального заемщика. Система таких показателей должна отвечать двум основным критериям: