Дипломная работа: Организация учета расчетов с бюджетом и внебюджетными фондами

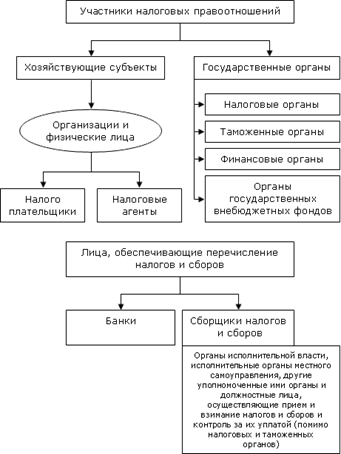

Рис. 1.2. Участники налоговых правоотношений.

В соответствии с Налоговым Кодексом РФ [1], Положением о Министерстве Российской Федерации по налогам и сборам, утвержденным постановлением Правительства РФ от 16.10.2000 № 783 [3], МНС России является федеральным органом исполнительной власти, осуществляющим контроль за соблюдением законодательства о налогах и сборах, правильностью исчисления, полнотой и своевременностью уплаты налогов, сборов и других обязательных платежей налогоплательщиками, участвующим в выработке налоговой политики и осуществляющим ее с целью обеспечения своевременного поступления в бюджеты всех уровней и государственные внебюджетные фонды в полном объеме налогов, сборов и других обязательных платежей, а также осуществляющим в установленном порядке валютный контроль. Структура налоговых органов представлена на рис. 1.3.

Рис. 1.3. Система налоговых органов Российской Федерации.

Поскольку основные задачи всех звеньев системы едины (рис. 1.3.), то налоговым органам всех уровней присущи общие функции: учет налогоплательщиков; контроль за соблюдением налогового законодательства участниками налоговых правоотношений; определение в установленных случаях суммы налогов, подлежащих уплате в бюджет налогоплательщиками; ведение оперативно-бухгалтерского учета сумм налогов; возврат или зачет излишне уплаченных или излишне взысканных сумм налогов, пеней и штрафов; разъяснительная работа и информирование налогоплательщиков о порядке применения налогового законодательства; применение мер ответственности к нарушителям налогового законодательства; взыскание недоимок, пеней и штрафов с нарушителей налогового законодательства; контроль за соблюдением законодательства о наличном денежном обращении. Основные права и обязанности налоговых органов, предусмотренные НК РФ [1], Федеральным законом "О налоговых органах в Российской Федерации" [4] и другими законодательными актами.

Порядок учета расчетов организаций по налогам и сборам регламентируется рядом законодательных нормативных актов и документов. Главным законодательным документом является Налоговый кодекс РФ [1]. В Налоговом Кодекс устанавливаются виды налогов, их функции и классификация, а также объекты и субъекты налоговых отношений. В данном кодексе предоставляются порядок, расчеты и сроки уплаты налогов и сборов. А также в письме ФНС России от 24.01.2007 № ЩТ-6-23/35 [5] определяется порядок представления налогоплательщиками, отнесенными к категории крупнейших, всех налоговых деклараций (расчетов), которые они обязаны представлять с 2008 года в налоговый орган по месту учета в качестве крупнейших налогоплательщиков по установленным форматам в электронном виде. Также письмо МНС РФ от 19 апреля 2004 г. N 01-2-03/555 "О налогообложении транспортных услуг" [7]. Услуги по доставке собственным транспортом товаров подлежат обложению НДС по ставке 18% и в том случае, если перевозимые товары облагаются НДС по ставке 10%. При этом налоговая база определяется отдельно по каждому виду товаров (работ, услуг), облагаемым по разным ставкам. Кроме того, письмо от 9 ноября 1999 г. N ФС-6-09/899 "О Зачислении налогов и сборов в иностранной валюте" [8]. В соответствии со статьей 45 части первой Налогового кодекса Российской Федерации [1] иностранными организациями, а также физическими лицами, не являющимися налоговыми резидентами Российской Федерации, а также в иных случаях, предусмотренных федеральными законами, обязанность по уплате налога может исполняться в иностранной валюте.А также письмо МНС России— № ФС-6-10/352 от 27.03.2003 "О приказе МНС России, ГТК России и Минфина России" N БГ-3-10/98 / 197 / 22н [9]. В целях сокращения до минимума объема невыясненных платежей, устранения неоправданного ручного труда и дополнительных материальных затрат на доопределение типа и назначения платежа, а также обеспечения полной автоматизации процесса ввода данных о поступлениях в лицевые счета налогоплательщиков, МНС России поручает руководителям налоговых органов принять все меры по проведению на регулярной основе разъяснительной работы с налогоплательщиками по вопросу правильности заполнения платежных документов. С 1 января 2003 года было введено в действие Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02 (далее - ПБУ 18/02), основной целью которого является установление альтернативного механизма расчета величины налоговой базы по налогу на прибыль на основе данных бухгалтерского учета. ПБУ 18/02 устанавливает правила формирования в бухгалтерском учете и порядок раскрытия в бухгалтерской отчетности информации о расчетах по налогу на прибыль организаций. Предлагаемый механизм расчета базируется на том допущении, что формирование прибыли как в бухгалтерском, так и в налоговом учете, осуществляется на основе одних и тех же хозяйственных операций, совершенных организацией в течение отчетного периода. На основе анализа и сравнения учтенных хозяйственных операций появляется возможность для установления взаимосвязи между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) и выявления факторов, приводящих к расхождению данных бухгалтерского и налогового учета.

Бухгалтерской прибылью (убытком) признается показатель, отражающий прибыль (убыток), исчисленный в порядке, установленном нормативными правовыми актами по бухгалтерскому учету РФ. Налогооблагаемой прибылью (убытком) признается налоговая база по налогу на прибыль за отчетный период, рассчитанная в порядке, установленном законодательством РФ о налогах и сборах. На первом этапе необходимо установить разницу между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) отчетного периода, которая складывается из двух частей: «постоянных разниц» и «временных разниц». В соответствии с ПБУ 10/99 «Расходы организации» для целей бухгалтерского учета расходы принимаются к учету и признаются в отчете о прибылях и убытках независимо от того, как они учитываются для целей расчета налогооблагаемой базы. Для целей налогообложения к учету принимаются не все расходы, отраженные в бухгалтерском учете. Расходы, принимаемые для целей налогообложения в пределах норм, установлены статьей 264 НК РФ, и к ним можно отнести представительские расходы, расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и др. Расходы, вообще не учитываемые в целях налогообложения, определены статьей 270/НК РФ. Очевидно, что для получения налоговой базы по налогу на прибыль постоянные разницы в виде расходов, не учитываемых при определении налогооблагаемой базы, должны увеличивать бухгалтерскую прибыль.

1.3 Организация учета по налогам и сборам

Расчеты с бюджетами (федеральным, региональными, местными) осуществляют путем перечисления начисленных в соответствии с расчетом платежей с расчетного счета организации. Эти расчеты отражаются на счете 68 «Расчетов по налогам и сборам», к которому открыт субсчет «Расчеты по налогу на прибыль». Ставка налога на прибыль составляет 24%. На основании расчетов авансовых платежей в бюджет, в течение квартала и налога с фактической прибыли по кредиту этого счета ежемесячно начисляются суммы налога на прибыль, причитающиеся бюджету. Начисленные в течение отчетного периода авансовые платежи в бюджет по налогам на прибыль и суммы, по этим налогам исходя из фактической прибыли (в окончательный расчет) должны относить в дебет счета 99 «Прибылей и убытков» на субсчет 99.2 «Налог на прибыль». Запись по начислению налога на прибыль следующая:

Д-т 99 «Прибыли и убытки» К-т 68 «Расчетов по налогам и сборам», субсчет 68.4 «Расчеты по налогу на прибыль».

Таким образом, на субсчете 99.2 «Налог на прибыль» счета 99 «Прибыли и убытки», должна отражаться сумма, подлежащая взносу в бюджет. Факт перечисления денежных средств в бюджет отражается записью:

Д-т 68 «Расчетов по налогам и сборам» К-т 51 «Расчетный счет».

Сальдо по субсчету 68.4 «Расчеты по налогу на прибыль», открываемому к счету 68 «Расчетов по налогам и сборам», характеризует фактические результаты расчетов организации по платежам налога на прибыль. Дебетовое сальдо означает сумму переплаты налога в бюджет, кредитовое - сумму, причитающуюся бюджету на данную отчетную дату.

Учет налога на прибыль осуществляется следующими проводками:

Таблица 1.2 Корреспонденция счетов по учету налога на прибыль

| Содержание операции |

К-во Просмотров: 1321

Бесплатно скачать Дипломная работа: Организация учета расчетов с бюджетом и внебюджетными фондами

|