Дипломная работа: Рентабельность банковского бизнеса: оценка и управление

Для проведения анализа доходов прежде всего необходима их группировка и применительно к ней разработка общих методологических подходов к анализу основных факторов формирования доходов и их главных составляющих.

Задачи анализа доходов банка заключаются в оценке их объективности и структуры, динамики доходных составляющих, уровня доходов на единицу активов, в определении степени влияния факторов на общую величину доходов и в анализе доходов, полученных от отдельных видов операций.

Основной источник доходов у банков – это проценты от кредитных, валютных операций, от оказания услуг и работы на рынке ценных бумаг. Структура доходов банка определяется спецификой его деятельности.

При проведении анализа доходы могут быть сгруппированы по:

– видам банковской деятельности;

– направлениям получения дохода.

Первая группировка доходов приведена в таблице 1.

рентабельность показатель банк коммерческий

Табл. 1. Анализ состава доходов коммерческого банка

| Номер | Виды доходов по основным видам деятельности |

| 1. | I. Доходы от операционной деятельности: |

| 2 | начисленные и полученные проценты |

| 3. | полученная комиссия по услугам по корреспондентским счетам |

| 4. | возмещение клиентами расходов |

| 5. | доходы от валютных операций |

| 6. | II. Доходы от «небанковских» операций: |

| 7. | доходы от участия в деятельности банков, предприятий, организаций |

| 8. | плата за оказанные услуги |

| 9. | прочие доходы |

| 10. | штрафы полученные |

| 11. | проценты и комиссия прошлых лет |

| 12. | прибыль хозрасчетных операций банка |

| 13. | Прочие доходы |

При анализе банковских доходов определяется удельный вес доходов, полученных от банковских и «околобанковских» операций, удельный вес каждого вида доходов в их общей сумме. В условиях инфляции возможность роста доходов банка за счет предоставленных кредитов уменьшается, поэтому банк должен активнее находить прочие источники получения дохода за счет оказания комплекса платных услуг и прочих нетрадиционных операций.

Вторым подходом к анализу структуры доходов является изучение их разделения на процентные и непроцентные. Такая группировка доходов приведена в таблице 2.

Табл. 2. Анализ состава и структуры доходов коммерческого банка

| Номер | Виды доходов по основным направлениям деятельности банка |

| 1 | Проценты, полученные за предоставленные кредиты |

| 2 | Доходы, полученные от операций с ценными бумагами |

| 3 | Доходы, полученные от операций с иностранной валютой и другими валютными ценностями |

| 4 | Дивиденды полученные |

| 5 | Доходы по организациям банков |

| 6 | Штрафы, пени, неустойки полученные |

| 7 | Другие доходы |

| ИТОГО |

Наиболее важными для банка являются процентные доходы. Процентные доходы банки получают от:

- размещения средств в виде кредитов и депозитов на счетах в других банках;

- ссуд, предоставленных другим клиентам;

- аренды клиентами основных средств с правом последующего выкупа;

- других источников.

Процентный доход находится в зависимости от объема и структуры активов, приносящих доход. В процессе анализа необходимо сопоставить темпы роста этих активов с темпами роста дохода, полученного от их использования.

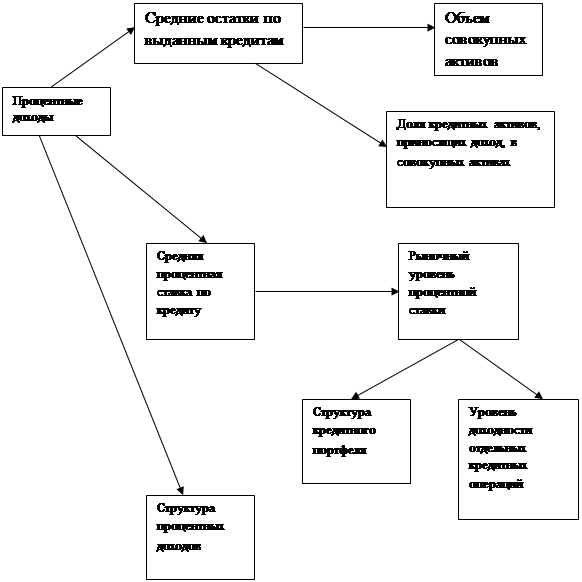

Рост процентных доходов происходит за счет влияния двух факторов: роста средних остатков по выданным кредитам и роста среднего уровня взимаемой процентной ставки за кредит.

На этапе качественного анализа необходимо выяснить причины, вызывающие изменения указанных факторов.

Следующий этап анализа процентных доходов состоит в исследовании их структуры. Все начисленные и полученные проценты разбиваются по срокам предоставляемых ссуд, выделяются межбанковские кредиты. Далее рассчитывается удельный вес каждой группы в общем итоге, проводится сравнение с аналогичными показателями предшествующего периода и рассчитываются темпы роста данных величин. Из анализа делаются выводы.

Рост поступлений процентов по краткосрочным ссудам по сравнению с долгосрочными в условиях инфляции нужно расценивать положительно, поскольку только краткосрочные и сверхкраткосрочные вложения могут оказаться эффективными и опередить скорость обесценения рубля.

С точки зрения перспективы экономического развития банкам нельзя полностью отказаться от долгосрочных ссуд, которые в наибольшей степени подвержены инфляции. Участие банка в долгосрочных проектах может в будущем принести значительные доходы, что окупит сегодняшние потери.

Удельный вес поступлений по просроченным ссудам в общем объеме процентных доходов не должен превышать 2–3%. В противном случае это сигнал о неудовлетворительном состоянии кредитного портфеля банка и возможной угрозе его ликвидности.

Рост доходов от межбанковских кредитов говорит о специализации банка на межбанковских операциях. Межбанковские ссуды – стабильный источник поступления процентов, но менее доходный.

Изложенная выше последовательность анализа процентных доходов может быть представлена на схеме (рис 1).

|

Рис. 1. Последовательность анализа процентных доходов

Банки наряду с процентными доходами получают и непроцентные доходы.

Анализируя непроцентные доходы, следует прежде всего определить их объем и структуру, выявить наиболее прибыльные виды оказываемых банком услуг.