Дипломная работа: Роль золота в современной мировой валютной системе

Предмет работы – отношения между субъектами, которые складываются на мировом рынке золота в контексте его производства, распределения и потребления.

Проблемам мирового рынка золота посвящены работы таких российских ученых как Абалов А. Э.,Борисов С. М.,Смыслов Д. В. и др.

Дипломная работа состоит из введения, трех глав, приложений и списка литературы.

ГЛАВА 1. ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ ПОДХОДЫ К ИССЛЕДОВАНИЮ МИРОВОГО РЫНКА ЗОЛОТА И ЕГО ВЛИЯНИЕ НА НАЦИОНАЛЬНЫЕ ЭКОНОМИКИ

1.1 Трансформация функций золота в мировой экономике

С того момента, когда золото единолично утвердилось в роли всеобщего эквивалента, выделившись из многообразия других товаров, сменилось не одно поколение людей, но именно двойственная природа золота как товара и как средства платежа предопределила его триумфальное шествие по всем континентам. В качестве драгоценностей с золотом могут еще соревноваться алмазы и бриллианты; в качестве средства платежа до недавнего времени у желтого металла не было равных. С развитием человеческого общества видоизменялись функции и роль золота, но оно по-прежнему играет свою особенную роль в системе экономических отношений.

Большую часть своей истории человечество жило при биметаллическом стандарте. Но в последние два столетия денежные стандарты стали сменять друг друга с неимоверной скоростью. Моно- или мультиметаллические денежные стандарты представляли собой одну из разновидностей товарных денежных стандартов, которые основывались на серебре, золоте или параллельном обращении обоих металлов. Встречались и другие разновидности товарных денег — бронза, медь и даже морские раковины.[1]

На определенном этапе развития общества золото приобрело статус денежного металла. В дальнейшем на его базе сложилась система золотого стандарта, без которой невозможно себе представить развитие экономик многих стран в XIX-XX вв. Позже, преодолев национальные границы, золото стало основой мировой валютной системы, выполняя эту функцию, по сути, до 70-х гг. XX в. Этот период характеризовался двойной системой жесткого регулирования операций с драгоценными металлами на национальном и межгосударственном уровне. Основной объем движения золота был сосредоточен между монетарными властями стран и международными финансовыми организациями. Частный сектор был серьезно ограничен в операциях с физическим металлом.[2]

Даже в Соединенных Штатах Америки свободное владение слитковым золотом частным лицам было разрешено только в 1975 г. Кроме этого все расчеты между странами значительную часть XX в. осуществлялись путем физического перемещения банковских слитков из хранилища в хранилище. Правительства и правители то пытались полностью монополизировать и подчинить себе обращение золота, то «отпускали» его. Ценность золота то абсолютизировалась, то принижалась, в зависимости от политической и экономической ситуации.

В наше время неоднократно высказывались предложения о реформе денежной системы. Так, вступив в должность в 1981 г., президент США Р. Рейган создал специальное учреждение при Национальном бюро экономических исследований, чтобы выяснить, должны ли Соединенные Штаты вернуться к классическому стандарту. Это учреждение получило название «золотая комиссия» (GoldCommission). Комиссии предлагались проекты и альтернативные денежные единицы. К примеру, резервная единица, имевшая аббревиатуру ANCAP, представляла собой товарную корзину с фиксированными весами, куда кроме драгметаллов, меди и алюминия, входили также фанера и аммиачная селитра.[3]

Накопление противоречий внутри мировой валютной системы привело к ее качественному изменению — переходу от фиксированных валютных курсов к плавающим, и, следовательно, к изменению роли золота. Оно было выведено из мировой валютной системы. Это дало мощный толчок к либерализации операций с золотом, что означало большую доступность золота для частного сектора. Коренным образом изменился состав участников и структура рынка золота, расширился спектр операций, проводимых с драгоценными металлами.

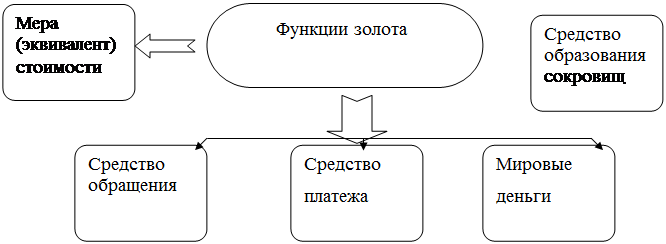

Золото в экономическом смысле прошло ряд преобразований и изменило свои функции в условиях развития экономики государства и мира в целом. Для того чтобы проанализировать преобразования экономической сущности золота на различных этапах развития мировой экономики, исследуем функции золота, поскольку сущность золота полнее всего проявляется в его функциях. Несмотря на существование разных трактовок этих функций различными исследователями, все, тем не менее, соглашаются, что золото выполняет ряд именно общественных функций. В рамках историко-логической концепции будем рассматривать следующие функции золота (рис. 1.1):

• мера стоимости,

• средство обращения,

• средство накопления и образования сокровищ,

• средство платежа,

• мировые деньги.

Рис. 1.1. Функции золота в мировой экономике

![]() Остановимся подробнее на каждой из отмеченных функций. Итак, первой является функция меры стоимости. Она представляется очевидной, т. к. золото - материальная форма бытия всеобщего эквивалента. Именно в золоте определялась долгое время стоимость любого товара (определяется его цена). Однако стоит заметить, что золото выполняет данную функцию идеально, т. е. полноценного золота и не нужно для определения конкретной стоимости данного товара. Тем не менее, техническая функция масштаба цен подтверждает мысль о том, что именно золото справляется с данной задачей.

Остановимся подробнее на каждой из отмеченных функций. Итак, первой является функция меры стоимости. Она представляется очевидной, т. к. золото - материальная форма бытия всеобщего эквивалента. Именно в золоте определялась долгое время стоимость любого товара (определяется его цена). Однако стоит заметить, что золото выполняет данную функцию идеально, т. е. полноценного золота и не нужно для определения конкретной стоимости данного товара. Тем не менее, техническая функция масштаба цен подтверждает мысль о том, что именно золото справляется с данной задачей.

В условиях золотого стандарта золото в первую очередь выполняло функцию меры стоимости: измеряло стоимость всех товаров. Стоимость вещи, выраженная в деньгах, - его цена. Для определения цены продуктов сами деньги не требуются, поскольку продавец товара устанавливает его цену мысленно (идеально выражает стоимость в деньгах).[4]

Цены товаров выражаются в известном количестве денежного товара, золота. Количество золота (его масса) измеряется его весом. Определенное весовое количество золота принимается за единицу его массы. Эта единица, устанавливаемая государством в качестве денежной единицы, называется масштабом цен. Масштаб цен и его кратные части служат для измерения массы золота. Все цены товаров выражаются в определенном количестве денежных единиц, или, что одно и то же, в определенном количестве весовых единиц золота. Так, в России денежной единицей стал рубль, весовое количество золота которого в 1897 г. было определено в 0,774254 гр.

Тем не менее, в настоящее время, оценивая складывающуюся ситуацию на мировых финансовых рынках, нужно отметить такую перспективу как возврат мировой экономики к золоту как единой мере стоимости. Это обусловлено тем, что продолжающийся кризис экономики США может вызвать резкое, но управляемое падение доллара. Масштаб этого падения можно оценить только сверху: девальвация менее чем в два раза, скорее всего, никаких позитивных эффектов не даст — и из-за структурных несоответствий в американской экономике.

Такой резкий обвал доллара приведет как минимум к трем основным эффектам: во-первых, разрушится единый (долларовый) кластер системы мирового разделения труда и для большинства регионов мира (в том числе для США и Европы) станет выгоднее дотировать собственное (даже не совсем рентабельное) производство, чем рассчитывать на поставки из-за рубежа.

Во-вторых, США начнут активную государственную структурную политику с целью возрождения самодостаточности своей экономики, утраченной в 1990-е гг. При этом отрасли, восстанавливающиеся в рамках этих программ, будут не только поддерживаться государством, но и жестко защищаться от зарубежной конкуренции.

Третьим следствие такой политики станет резкое падение мирового спроса. Прежде всего - на ресурсы. США будут продолжать поддерживать свой внутренний спрос, но не вызывает сомнений, что он будет активно контролироваться государством и, в первую очередь, - в плане направления его на отечественную, американскую продукцию.[5]

В рамках такого сценария доллар может остаться мировой валютой (хотя, разумеется, и не единой мерой стоимости - ЕМС), однако, скорее всего, мировая экономика сразу перейдет к системе валютных зон. Сохранение своей валюты в качестве мировой расчетной единицы для США возможно только в том случае, если после однократной девальвации дальнейшее падение доллара станет доказательно невозможным — например, в случае привязки его к золоту. Необходимо при этом учесть, что такая привязка означает конец использования концепции финансового капитализма, в той его части, в которой основной объем активов составляют не материальные ценности, а финансовые, ценные бумаги и деривативы. Возврат золота к роли ЕМС неминуемо ликвидирует финансовые рынки в их сегодняшнем масштабе и объеме - золота просто не хватит. Фактически это означает, что мировая экономика станет значительно более «материальной». Таков один из возможных вариантов развития мировой экономики с учетом сегодняшних предпосылок, однако, золото, несмотря на свою многовековую историю и роль в экономике, имеет возможность снова стать мерилом стоимости.

Выполняя функцию средства обращения, золото фактически становится посредником в процессе обмена, который принимает вид Т-Д-Т'. Это означает, что они мимолетно присутствуют в процессе обращения, переходя из рук в руки, не превращаясь при этом в цель товарного обмена. Это дает основание заменить их в данном процессе неким общепризнаваемым символом (знаком стоимости). Правомерность этого подкрепляется и тем, что золотые слитки и монеты в процессе перехода из рук в руки все-таки теряют часть своей массы, кроме этого, существует и стремление фальсифицировать золото, понизив содержание благородного металла в слитках и монетах.

Таким образом, были созданы объективные основания для вытеснения золота из непосредственного процесса обращения, замены его неким признаваемым знаком стоимости. Сначала это были монеты, которые чеканили не из золота, но на них присутствовал символ государства, которое эмитировало их в обращение. После достаточно длительной эволюции заменителей полноценных золотых денег появляются бумажные деньги, которые фактически, будучи лишенными внутренней стоимости, выступают именно как знак стоимости, который признается всеми участниками экономических отношений.

Бумажные деньги, в отличие от полноценных золотых, имеют принудительную силу хождения только в рамках государства. Золото же выполняет данную функцию естественно в силу концентрации в нем определенного количества стоимости. Для золота национальные границы не являются преградой для выполнения отмеченной функции.

Заменитель золота (бумажные деньги) неизбежно связан с вопросом об их количестве, которое требуется для поддержания обращения в нормальном состоянии. Золото же не нуждалось в сознательном поддержании собственного количества в обращении, т. к. излишек золота в обращении становился средством накопления и образования сокровищ, а в случае недостатка золота в обращении часть накопленного богатства возвращалась в процесс обращения для обслуживания товарного обмена.