Контрольная работа: Методи оцінки інвестиційних проектів

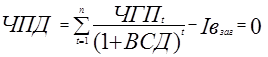

Внутрішню ставку доходності (ВСД ) можна охарактеризувати як дисконтну ставку, за якою чистий приведений дохід в процесі дисконтування буде приведений до нуля. Розрахунок показника ВСД здійснюється на підставі наступної формули:

, (10) [10]

, (10) [10]

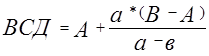

Алгоритм розрахунку ВСД :

, (11) [11]

, (11) [11]

де А – величина ставки дисконту, при якій ЧПД позитивний;

В – величина ставки дисконту, при якій ЧПД негативний;

а – величина позитивного ЧПД при величині ставки дисконту А ;

в – величина негативного ЧПД при величині ставки дисконту В .

ВСД характеризує рівень доходності конкретного інвестиційного проекту і виражається дисконтною ставкою, за якою майбутня вартість чистого грошового потоку приводиться до теперішньої вартості інвестиційних витрат. Загальне правило прийняття проектів за критерієм ВСД : якщо значення ВСД проекту для приватних інвесторів більше за вартість капіталу інвестора і більше за ВСД альтернативних проектів з урахуванням ступеня ризику, то проект можна рекомендувати до фінансування.

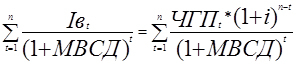

Модифікована внутрішня ставка доходності (МВСД ) – це ставка дисконту, при якій чиста вартість капітальних витрат дорівнює майбутньої вартості вхідних грошових потоків, що реінвестуються за ціною капіталу. Тобто МВСД передбачає, що позитивні грошові потоки проекту реінвестуються за ціною капіталу. Розрахунок МВСД здійснюється з наступної формули:

(12) [12]

(12) [12]

2. Оцінка якості цінних паперів на міжнародному інвестиційному ринку

Показники, що характеризують якість акцій

1. Дивідендна віддача акції, яка встановлює зв’язок між величиною дивіденду і ціною акції:

Дивідендна віддача акції = Дивіденд х 100 % / Ціна акції (13) [13]

Цей коефіцієнт є основним статистичним індикатором, який дозволяє порівняти ступінь дохідності акцій різних корпорацій, а також акцій з іншими альтернативними видами збережень.

Коефіцієнт буде завжди вищим через день після об’яви дати реєстрації, ніж за день до цього. Це пояснюється тим, що на наступний день після виплати дивідендів біржова ціна акції, яка знаходиться в знаменнику формули, буде завжди менша на величину дивіденду порівняно із ціною попереднього дня. Тому для розрахунку дохідності акції краще використовувати наступну модифікацію формули:

Дивідендна віддача акції = Дивіденд х 100 % / (Ціна акції – (Дивіденд Кількість днів від виплати дивіденду / 360) (14) [14]

2. Коефіцієнт ціна-дохід, який встановлює зв’язок між ціною акції та величиною чистого доходу корпорації, що припадає на одну акцію:

Коефіцієнт ціна-дохід = Дохід на одну акцію / Ціна акції (15) [15]

Чим нижча величина цього коефіцієнта, тим вища оцінка акції та корпорації.

3. Коефіцієнт виплачуваності, який відображається в процентах, як частка чистого доходу, отриманого корпорацією, розподіляється у вигляді дивідендів:

Коефіцієнт виплачуваності = Дивіденд х 100 / Дивіденд на одну акцію (16) [16]

Якщо корпорацією випущено різні види акцій ( іменні, на пред’явника, тощо ), на які нараховуються різні дивіденди, то величина дивіденду, що стоїть у чисельнику формули, визначається як середньозважена величина суми добутків кількості відповідних видів акцій на величину дивіденду за ними до величини загальної чисельності акцій, які знаходяться в обігу.

4. Коефіцієнт дивідендного покриття – показник, обернений до коефіцієнта виплачуваності. Цей показник показує, в скільки разів чистий дохід корпорації перевищує суму виплачуваних нею дивідендів.

5. Показник капіталізованої вартості акцій, який визначає ринкову вартість усіх акцій корпорації:

Капіталізована вартість акцій = Кількість акцій х Курс однієї акції (17) [17]

6. Показники віддачі (рентабельності) акціонерного капіталу за чистим доходом і за об’ємом реалізацій (продажу) представляють собою відношення, в першому випадку, величини чистого доходу корпорації за досліджуваний період часу, а в другому – об’єму реалізації до величини капіталізованої вартості акцій.

Коефіцієнт рентабельності акціонерного капіталу за чистим доходом = Чистий дохід / Капіталізована вартість акцій (18) [18]