Контрольная работа: Позичковий капітал підприємства його ознаки та складові

1. Позичковий капітал підприємства, його ознаки та складові.

Будь-яке підприємство в умовах ринкової економіки для своєї діяльності потребує залучення фінансового капіталу, що є джерелом формування його майна. Діяльність підприємства безпосередньо залежить від обсягу і структури його фінансового капіталу.

Джерелами формування капіталу можуть бути як власні фінансові ресурси, так і позикові. Для більшості підприємств основною частиною і базою усього фінансового капіталу є власний капітал, але діяльність підприємства в системі ринкової економіки неможлива без періодичного використання різноманітних форм залучення позикових коштів. Позикові кошти займають досить вагоме місце в структурі капіталу підприємства.

Оптимальна структура загального капіталу є передумовою ефективності його використання. Використання позикових коштів дає можливість приросту рентабельності власного капіталу, але негативно впливає на фінансову стійкість підприємства.

Отже, використання позикових коштів є важливим питанням для кожного підприємства і потребує виваженого підходу до визначення потреби в них, вибору їх джерел та обсягів залучення.

Залежно від типу фінансових відносин, які виникають між капіталодавцями і підприємством-об'єктом фінансування, вони можуть стати співвласниками або кредиторами суб'єкта господарювання. Якщо між капіталодавцем і підприємством виникають відносини позички, то це означає, що фінансування відбувається за рахунок позичкового капіталу: капіталодавець набуває статусу кредитора.

Позичковий капітал характеризує частину активів підприєства, що профінансована його кредиторами всіх видів.

Позичковий фінансовий капітал підприємств може утворюватись за рахунок двох основних груп джерел позикових коштів.

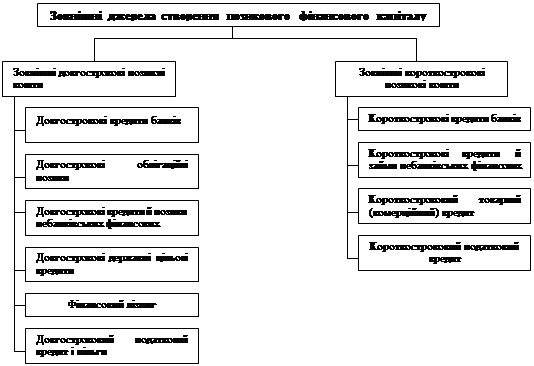

Перша група – зовнішні джерела позикових коштів. Ця група джерел складається з двох підгруп – зовнішні довгострокові й зовнішні короткострокові джерела позикового фінансового капіталу (рис.1)

Для формування довгострокового позикового фінансового капіталу використовують зовнішні довгострокові фінансові ресурси і, у першу чергу, довгострокові облігаційні позики, довгострокові банківські кредити і фінансовий лізинг. У світовій практиці активно використовується й довгостроковий податковий кредит і податкові пільги.

Зовнішні короткострокові позикові фінансові ресурси використовуються при формуванні короткострокового позикового фінансового капіталу, для чого придатні насамперед короткострокові банківські кредити і товарний (комерційний) кредит.

|

Рис. 1. Зовнішні джерела створення позикового фінансового капіталу підприємств.

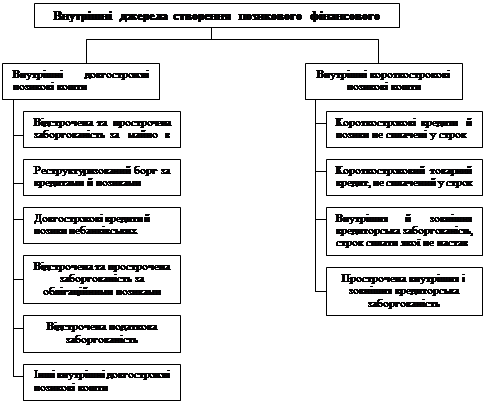

Друга група – внутрішні джерела позикових коштів, до яких входять позикові фінансові ресурси, що утворюються за рахунок відстрочених і прострочених зовнішніх довгострокових і короткострокових зобов’язань (рис. 2). При нормальній ринковій економіці обсяг таких позикових ресурсів не досить значний. Однак у перехідний період ці позикові кошти використовуються досить активно для формування довгострокового і короткострокового фінансового капіталу.

|

Рис. 2. Внутрішні джерела створення позикового фінансового капіталу підприємств.

Залежно від строків виконання зобов'язань вітчизняними стандартами бухгалтерського обліку позичковий капітал поділяється на довгостроковий і поточний.

Згідно з П(С)БО 2 під довгостроковими зобов'язаннями слід розуміти зобов'язання, що будуть погашені протягом строку, який перевищує 12 календарних місяців, або протягом строку, що перевищує операційний цикл, якщо він більший 12 календарних місяців.

Під поточними (короткостроковими) зобов'язаннями необхідно розуміти зобов'язання, що будуть погашені протягом операційного циклу або повинні бути погашені протягом 12 місяців з дати складання балансу.

До складу позичкового капіталу належать також зобов'язання, які відображаються за розділом «Доходи майбутніх періодів». У цій статті показуються доходи, отримані протягом поточного або попередніх звітних періодів, які належать до наступних звітних періодів. Зокрема, до складу доходів майбутніх періодів належать доходи у вигляді одержаних авансових платежів за здані в оренду основні засоби та інші необоротні активи (авансові орендні платежі), передплата на періодичні та довідкові видання, виручка за вантажні перевезення, виручка від продажу квитків транспортних і театрально-видовищних підприємств, абонентна плата за користування засобами зв'язку тощо

Усі витрати (проценти, комісійні тощо) підприємств, пов'язані із залученням та обслуговуванням позичкового капіталу, відображаються за статтею «Фінансові витрати» звіту про фінансові результати.

2. Критерії кредитоспроможності.

Кредитоспроможність — це наявність передумов для одержання позик і спроможність повернути їх. Інакше кажучи — це здатність підприємства в повному обсязі й у визначений кредитною угодою термін розрахуватися за своїми борговими зобов'язаннями. Кредитоспроможність позичальника визначається показниками, що характеризують його акуратність при розрахунках за раніше отриманими кредитами, його поточне фінансове становище, спроможність у разі необхідності мобілізувати кошти з різних джерел, забезпечити оперативну трансформацію активів у грошові кошти.

Перш ніж планувати залучення капіталу шляхом одержання банківської позики, фінансові служби підприємства повинні оцінити можливості отримання кредиту. Для цього доцільно провести аналіз відповідності параметрів діяльності підприємства критеріям кредитоспроможності, які вимагаються тим чи іншим банком.

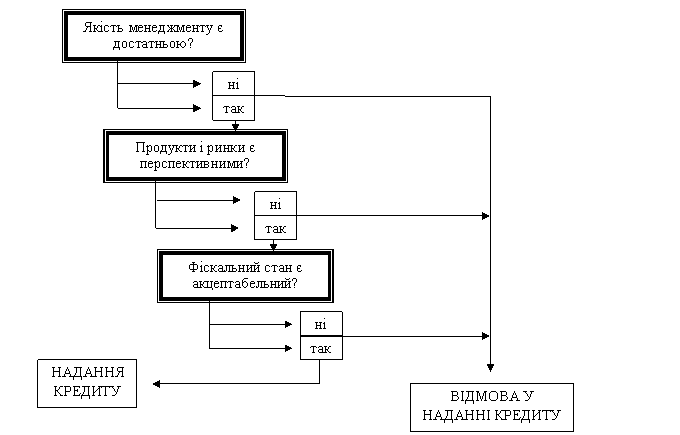

У науково-практичній літературі здебільшого виділяють кількісні та якісні критерії кредитоспроможності. Кількісні критерії пов’язані з оцінкою поточного та перспективного стану позичальника, а якісні виявляються на основі оцінки менеджменту підприємства та його ситуації на ринку факторів виробництва і збуту продукції. Взаємозв’язки між якісними та кількісними параметрами кредитоспроможності підприємства з погляду швейцарських фінансистів наведені на рис. 1.

Рис. 1. Елементи оцінки кредитоспроможності у взаємозв’язку.

У теорії і практиці немає єдності щодо пріоритетності того чи іншого елемента кредитоспроможності.

Вважається, що якісні чинники досить важко оцінити і систематизувати: на це потрібно витратити більше часу і затрат, ніж на оцінку фінансового стану. Зазначені чинники досліджуються за двома напрямами: якість менеджменту та ситуація на ринку факторів виробництва і збуту продукції (товарів).

При оцінці рівня менеджменту увага концентрується на персональних і фахових якостях керівництва, а також на організації управління підприємством. Відповідні висновки робляться на основі вивчення інформації, яка характеризує:

· наявність і реальність довгострокової стратегії розвитку підприємства;

· уміння керівника чітко формулювати стратегічні цілі та концепцію розвитку підприємства;

· наявність та функціональну спроможність системи контролінгу;

--> ЧИТАТЬ ПОЛНОСТЬЮ <--