Контрольная работа: Система розрахунків на валовій основі

В цій системі операції виконуються лише в межах наявних коштів на момент виконання розрахунку. В деяких системах «брутто» розрахунків дозволяється овердрафт. В Україні овердрафт заборонений.

Раніше платежі, для яких не вистачало коштів на кореспондентському рахунку банку, ставились на картотеку. Зараз в НБУ відмовились від ведення картотек і ті платежі, які виконати не можливо з причини відсутності чи нестачі коштів на кореспондентському рахунку, відправляються в комерційний банк.

При розрахунках на валовій основі виконуються окремі розрахунки за кожною трансакцією, на відміну від процедури їх попереднього взаємного заліку, як це робиться при розрахунках на чистій основі. Якщо ліквідність перевіряється за станом сальдо, то платіж буде виконаний лише в разі наявності достатніх коштів на депозиті на момент його ініціювання. Інакше платіжне доручення повертається відправнику до надходження протягом операційного дня достатніх коштів. Така система вимагає обробки інформації в режимі реального часу, а також операційного контролю, який дозволяє центральному банку запобігти використанню денного кредиту.

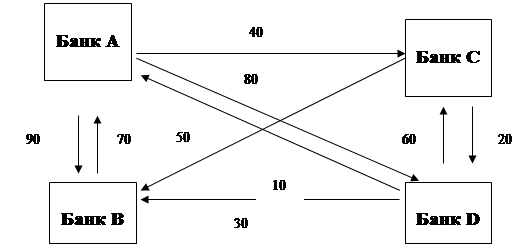

Перевагою цього підходу є те, що розрахунок стає остаточним раніше, ніж у випадку взаємозаліку. Однак така система вимагає значних ліквідних коштів, оскільки платежі, що надходять, не використовуються для розрахунків за платежами, що відправляються. Тому можна запропонувати іншу схему організації платіжних потоків, яку відповідно до прикладу, наведеного в табл. 1, зображено на рис. 1.

Рис. 1. Платіжні потоки при розрахунках брутто (індивідуальних)

Одна з потенційних проблем розрахунків на валовій основі полягає у небезпеці виникнення так званої “безвихідної ситуації”, коли жоден платіж не може бути оброблений через нестачу ліквідності на конкретних рахунках. Для запобігання або попередження таких ситуацій учасникам може бути надана можливість користуватися денним овердрафтом. Денний кредит, звичайно, надається за умови, що необхідні кошти будуть депоновані до закінчення операційного дня, а сума денного кредиту не повинна обмежуватися.

Однак, беручи до уваги ризики, притаманні системам розрахунків на чистій основі, а також прогрес у галузі розвитку автоматизації та телекомунікацій найефективнішим механізмом обробки невеликої кількості платежів на великі суми слід вважати систему розрахунків на валовій основі в режимі реального часу, скорочено – СРВРЧ (Real-Time Gross Settlement Systems – RTGS).

2. Порівняльна характеристика архітектур платіжних систем (16)

Враховуючи ріст кількості транзакцій і потреби банків найбільш оперативно управляти своїми ресурсами в СЕП, НБУ реалізовано декілька моделей обслуговування консолідованого кореспондентського рахунку. Вибір моделі виконує комерційний банк.

1. Характеристика нульової моделі. Згідно цієї моделі головний банк та його філіали мають самостійний коррахунок для головного банку і кожного філіалу. Для кожного з цих рахунків відкривається технічний рахунок в РРП. Кожен з банків виконує операції в межах коштів, що є на цих рахунках, тобто головний банк та його філіали діють в межах СЕП незалежно один від одного. Головний банк може отримувати інформацію про наявні кошти на рахунку філіалів в тому випадку, якщо вони знаходяться в одному регіоні. Але розпоряджатися коштами філіалів головний банк при роботі за цією моделлю не може.

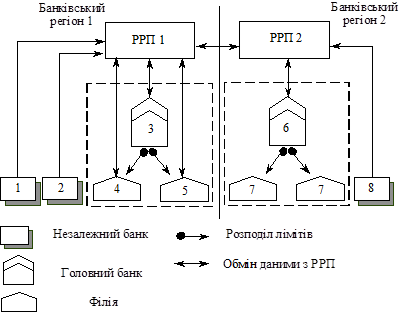

2. Характеристика першої моделі. Ця модель теж підходить для роботи банків, філіали яких знаходяться в одному регіоні . В ОДБ РРП відкривається один рахунок для головного банку та його філіалів. Облік в РРП ведеться загальними сумами без виділення вкладу кожного філіалу окремо. Тобто філіали не мають свого коррахунку в РРП, але для них відкривається технічний коррахунок. Кожен філіал має свій АРМ-3 і відповідно є повноправним учасником СЕП. Головний банк управляє розміром коштів, в межах яких філіали можуть виконувати платежі шляхом виділення ліміту коштів для кожного філіалу. Схема взаємодії банків по першій моделі наведена на рис. 2. Таким чином, філія може виконувати платежі в межах значення:

<Величина технічного коррахунку філії> + <Величина ліміту>,

але не більш ніж на величину значення коррахунку свого головного банку.

Рис. 2. Схема обслуговування за першою моделлю

Механізм розподілення лімітів включає:

1. Встановлення ліміту для філіалів на початок банківського дня, що виконується одним із засобів за вибором головного банку:

– заборона роботи філіалів до отримання інформації з головного банку про встановлені ліміти на даний банківський день;

– встановлення значення ліміту рівного нулю, тобто обмеження платіжоспроможності філіалу розміром залишку на його технічному рахунку;

– перенесення значення ліміту, який даний філіал мав за попередній банківський день, на поточний день;

– дозвіл роботи в межах коштів, що знаходяться на коррахунку головного банку.

2. Зміна значення ліміту філіалу на протязі банківського дня, що виконується головним банком шляхом відправлення в РРП файла лімітів.

Зміна ліміту може виконуватись декілька разів на протязі банківського дня. Файл лімітів обробляється в РРП в момент його прийняття, і відразу ж змінюється ліміт філіалу.

Головний банк отримує інформацію про роботу філій в файлах системи електронних платежів. Протягом дня, після кожного сеансу роботи РРП надається інформація про стан технічного коррахунку всіх філіалів, стан лімітів всіх філіалів, стан коррахунку головного банку (тобто єдиного коррахунку).

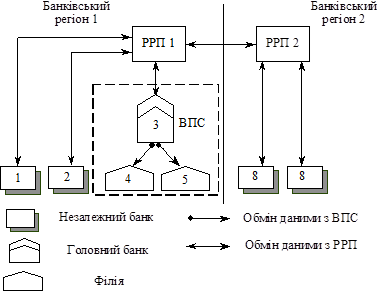

3. Характеристика другої моделі. Друга модель є розвитком першої. По певному регіону вибирається один банк, що виконує роль головного для регіону. По кожному регіону відкривається єдиний регіональний коррахунок банку, філіали не мають окремих коррахунків, в тому числі і технічних. У головному банку для кожної філії необхідно відкрити в балансі субкоррахунки філіалів. Схема взаємодії банків за другою моделлю наведена на рис. 3. Для роботи за другою моделлю потрібна наявність власної платіжної системи (ВПС), дія якої обмежується одним адміністративним регіоном України.

Філіали являються самостійними банківськими закладами, мають свій МФО й знаходяться в списку учасників електронних платежів, але вони не являються самостійними учасниками СЕП, тобто не мають свого АРМ-3. Лише головний банк має свій АРМ-3, через який виконує платежі від імені своїх філіалів. По закінченні робочого дня головний банк передає у філії дані про залишки на субкоррахунках.

4. Характеристика третьої моделі. За цією моделлю учасником СЕП є тільки головний банк, що має єдиний кореспондентський рахунок і свою власну платіжну систему.

Рис. 3. Схема обслуговування за другою моделлю