Контрольная работа: Системи переказу великих сум платежів

Системи переказу великих сум платежів

У більшості розвинутих країн платіжна система складається з кількох самостійних систем, кожна з яких задовольняє вимоги окремої платіжної сфери.

Виходячи з того, яку роль відіграють платіжні системи відповідно до характеру здійснюваних платежів, слід розрізняти:

- системи міжбанківських розрахунків;

- внутрішньобанківські платіжні системи;

- системи «клієнт – банк»;

- системи масових платежів.

Системи міжбанківських розрахунків призначені для здійснення платіжних трансакцій між банками, обумовлених виконанням платежів їхніх клієнтів або власних зобов'язань одного банку перед іншим.

Для цього використовуються міжбанківські грошові перекази. Залежно від характеру стосунків між учасниками платіжного процесу, існують три основні методи здійснення таких переказів:

- з використанням двосторонніх кореспондентських стосунків;

- з використанням рахунків у банку-посереднику, який відіграє роль агента з розрахунків;

- з використанням спеціалізованих розрахункових установ і мереж.

В останньому випадку існує також відмінність між розрахунками на двосторонній або багатосторонній основі. Обробка міжбанківських грошових переказів може здійснюватися з використанням різних операційних, технологічних та організаційних підходів і механізмів.

Коли банком-посередником буде центральний банк країни, при розрахунках за міжбанківськими трансакціями використовуються кошти, які є на рахунках банків – учасників трансакції у центральному банку. Якщо ж посередник – комерційний банк або інша недержавна установа, розрахунки виконуються згідно з приватними угодами, укладеними між комерційними банками, а участь у процесі розрахунків центральних фінансових установ обмежується загальним наглядом. Очевидно, що комерційні банки повинні нести відповідальність за надання послуг щодо ведення рахунків населення і пов'язаних з цим спеціальних платіжних послуг. Однак, немає єдиної думки щодо ролі, яку повинен виконувати центральний банк у забезпеченні міжбанківських платіжних послуг або експлуатації різних складових фізичної інфраструктури платіжної системи. Ця роль у кожній країні відрізняється і багато в чому залежить від умов, що склалися історично.

Сучасна економіка все частіше стикається з необхідністю виконання платежів за якомога коротші терміни. Це особливо стосується платежів на ринках грошей, капіталів та іноземної валюти. Учасники таких високообігових ринків, на яких здійснюються трансакції на великі суми, широко використовують послуги банків при проведенні своїх розрахунків. Таким чином, ці ринки висувають особливі вимоги до платіжної системи, зокрема – щодо оперативності й надійності платежів. Крім того, своєчасне та надійне виконання розрахунків суттєво необхідне з точки зору технічної ефективності фінансових ринків та їх удосконалення.

Інші критичні, з погляду термінів, платежі, як правило, пов'язані з великими сумами, затримка надходження яких може спричинити значні грошові штрафи та витрати через втрачені можливості. Вартість таких затримок змушує платників податків гостро відчувати потребу в швидкій надійній та точній обробці платежів.

Аналогічні вимоги виникають також у випадку, коли підприємства укладають угоди на великі суми, а їх віддаленість не дозволяє своєчасно обмінюватися паперовими інструментами, коли платежі повторюються з певною регулярністю і необхідно забезпечити надійність розрахунків. Підприємства можуть намагатися використати системи переказу великих сум платежів у випадку високих темпів інфляції і великої суми коштів у розрахунках між ними.

Аналогічні вимоги виникають також у випадку, коли підприємства укладають угоди на великі суми, а їх віддаленість не дозволяє своєчасно обмінюватися паперовими інструментами, коли платежі повторюються з певною регулярністю і необхідно забезпечити надійність розрахунків. Підприємства можуть намагатися використати системи переказу великих сум платежів у випадку високих темпів інфляції і великої суми коштів у розрахунках між ними.

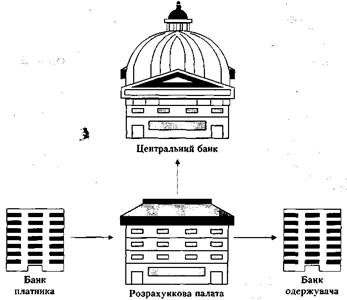

Рис. 1. Роль розрахункової палати у здійсненні платежів

Для забезпечення згаданих потреб створюються системи переказу великих сум платежів (СПВСП) – Large-Value Funds Transfer Systems (LVFTS).

Застосування терміну «системи переказу великих сум платежів» іноді вводить в оману, оскільки ключовою характеристикою системи є швидкість розрахунку, а не розмір суми. Як правило, така система виконує обробку великих платіжних переказів протягом одного операційного дня. Здатність обробляти платежі протягом одного робочого дня вважається тепер мінімальною вимогою до систем переказу великих сум платежів. Наприклад, Німецький федеральний банк, який використовує систему обміну дорученнями телеграфом, гарантує обробку платежів у межах однієї доби.

Хоча здебільшого не обумовлюється мінімальний розмір платежів, що приймаються до обробки в системах переказу великих сум платежів, їхня середня величина є порівняно високою. Наприклад, у 1992 році середній розмір переказу в системі EAF у Німеччині становив понад сім мільйонів доларів США (одинадцять млн. німецьких марок), у системі Fedwire в США – приблизно три млн. доларів, у системі BOJ-NET в Японії -76 млн. доларів (9,7 млрд. ієн). Крім середньої величини трансакцій, важливим показником у роботі системи переказу великих сум платежів є загальна сума трансакцій, оброблених протягом звичайного робочого дня. Багато систем переказу великих сум платежів у країнах «Групи десяти» за два – чотири дні опрацьовують перекази, що за вартістю дорівнюють річному валовому внутрішньому продукту цих країн.

З розвитком фінансових ринків і можливостей технологій системи переказу великих сум платежів впроваджено в більшості розвинутих країн. У результаті цього значно прискорився обіг коштів, що зберігаються в центральному банку для проведення розрахунків у рамках СПВСП. Кошти банків, що зберігаються в центральному банку, можуть обертатись від 30 до 60 разів на день у результаті їх використання для розрахунків у рамках СПВСП.

Вартість експлуатації системи переказу великих сум платежів здебільшого перевищує вартість експлуатації систем, що виконують платежі меншими сумами. Частково це пояснюється тим, що великі платежі вимагають вищого рівня захищеності, надійності та своєчасності. Отже, операційні витрати таких систем значно (інколи в 15 разів) більші, ніж для систем роздрібних платежів.

Системи переказу великих сум платежів забезпечують функціонування міжбанківських ринків і є основою платіжних систем ринкової економіки. Процес обробки платежів у СПВСП, як правило, становить важливий компонент механізму переказу грошово-кредитних ресурсів країни, системи розрахунків на грошових ринках, ринках капіталів та іноземної валюти, урегулювання платежів між підприємствами та виконання міжрегіональних і зовнішньоторговельних платежів.

Системи переказу великих сум платежів впливають не тільки на ринки, що обслуговуються ними, а й на всю фінансову систему, а також на реальний сектор економіки. СПВСП дійсно можуть відігравати важливу роль у розвитку небанківських установ, забезпечуючи ефективні й надійні розрахунки між підприємствами і платежі в рамках міжрегіональної та міжнародної торгівлі. Платежі, що обробляються в СПВСП, мають важливе значення для реального сектору. Оскільки великі перекази часто використовуються для оплати товарів та послуг, ефективність СПВСП може відбиватись на рівні виробництва деяких або всіх товарів та послуг і торгівлі ними.

Крім того, від СПВСП багато в чому залежить, чи зможуть комерційні банки ефективно розпоряджатися своїми резервами та ліквідністю. Таке управління комерційними банками – їх резервами і ліквідністю – необхідне для встановлення балансу між попитом на гроші та їх пропозицією в умовах ринкової економіки. Більше того, поліпшення можливостей управління ліквідністю та її планування за рахунок ефективної роботи СПВСП зменшує небезпечність виникнення у банків проблем з ліквідністю при переході центрального банку до обмежень у кредитно-грошовій політиці. Забезпечуючи швидкий перерозподіл резервів між банками всієї країни, системи переказу великих сум платежів сприяють інтеграції ринків грошових коштів, зменшують відмінності в ринкових процентних ставках, які можуть бути створені операційною неефективністю, і полегшують поширення інформації про заходи, що вживаються в кредитно-грошовій політиці.

Слід зазначити, що ефективна СПВСП має найважливіше значення для удосконалення банківської системи, фінансових ринків і небанківських підприємств.

Але СПВСП може і негативно впливати на кредитно-грошову політику країни. Недоліки в роботі СПВСП, що затримують коригування ліквідності банків, можуть призвести до роздріблення ринку грошових коштів. При цьому заходи кредитно-грошової політики не передаватимуться через банківську систему досить швидко і досить широко, аби впливати на економічну активність у реальному секторі. Крім цього, якщо недоліки в роботі породжують розбіжності в термінах кредитування і дебетування рахунків за платіжними трансакціями, певна сума коштів може постійно перебувати у розрахунках.

--> ЧИТАТЬ ПОЛНОСТЬЮ <--