Курсовая работа: Аналіз розрахунково-касових операцій СОД АППБ "Аваль"

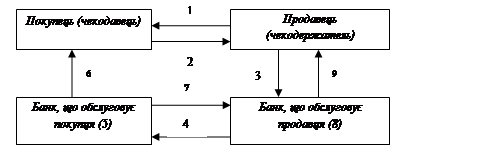

1 – продавець разом із супроводжуючими документами передає товар покупцеві; 2 – покупець (чекодавець) виписує і передає чек продавцю (чекодержателю); 3 – продавець пред'являє чек у банк, що його обслуговує; 4 – банк продавця направляє чек для оплати в банк, що обслуговує покупця; 5 – банк платника списує зазначену у чеку суму коштів з рахунка покупця, на якому вона була попередньо депонована; 6 – банк платника повідомляє свого клієнта про списання коштів; 7 – банк платника переказує банку постачальника відповідні кошти; 8 – банк продавця зараховує кошти на рахунок свого клієнта: 9 – банк продавця повідомляє свого клієнта про зарахування коштів на його рахунок.

Рис. 1.4. Документообіг розрахунків чеками

Сума, заброньована банком на окремому рахунку для забезпечення своєчасності платежу, є лімітом чекової книжки, тобто граничною сумою, на яку можуть бути виписані чекодавцем чеки із даної чекової книжки і оплачені банком з цього рахунку.

В цілому можна зазначити, що, на відміну від інших форм безготівкових розрахунків, чекова форма має ряд переваг. Це, насамперед, відносна швидкість розрахунків і надходження коштів на рахунок постачальника, що сприяє зменшенню дебіторської заборгованості і досягається максимальним наближенням оплати і постачання товару, також це гарантія оплати, забезпечення контролю платника за товарною угодою і простота розрахунків.Чеки можуть обслуговувати не тільки оптовий, але і роздрібний товарообіг, де вони, за відповідних умов, успішно конкурують з готівкою.

Використання чекової форми розрахунків вигіднояк для постачальників, так і для покупців. Але для покупця інколи не вигідно використовувати чеки для розрахунків, що пов'язано з резервуванням коштів для забезпечення платежу, а це, у свою чергу, відволікає необхідні грошовісуми з обороту. Крім того, до недоліків чеків можна віднести обмежену можливість їх використання у розрахунках за товари із складною, дрібною номенклатурою, коли важко розрахувати суми платежу, тривалий термін їх дії, що зменшує швидкість обороту коштів, складність оформлення чека і можливість його підробки [17].

Акредитив – це розрахунковий документ із дорученням однієї кредитної установи іншій здійснити за рахунок спеціально депонованих коштів оплату товарно-транспортних документів за відвантажений товар.

Відкриття акредитива здійснюється або за рахунок власних коштів покупця, або за рахунок банківського кредиту і супроводжується депонуванням коштів.

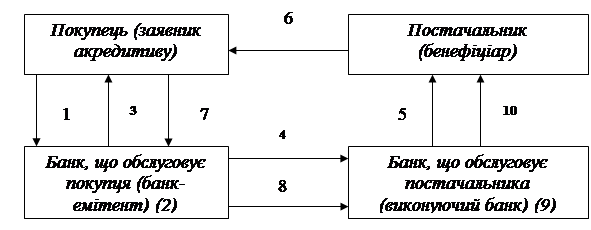

Схема документообігу акредитивної форми розрахунків представлена на рис 1.5 [17].

1 – покупець після укладання договору про поставку товарів доручає банку-емітенту відкрити акредитив; 2 – банк-емітент відкриває акредитив; 3 – банк-емітент сповіщає покупця провідкриття акредитива; 4 – банк покупця повідомляє банк постачальника про відкриття акредитива постачальнику на певну суму; 5 – банк постачальника сповіщає свого клієнта про відкриття акредитива; 6 – постачальник відвантажує товар покупцю; 7 – покупець повідомляє банк-емітент про виконання умови акредитива, тобто надає наказ на розкриття акредитива; 8 – банк покупця переказуєбанку постачальника суму коштів з акредитива; 9 – банк постачальника зараховує кошти на рахунок постачальника;10 – банк постачальника повідомляє про зарахування коштів свого клієнта.

Рис. 1.5. Документообіг акредитивної форми розрахунків

Акредитив виявляється ефективним інструментом забезпечення розрахунків і платежів за торгівельними угодами між партнерами, недостатньо знайомими один з одним і які не мають достатньої бази довіри. Продавця ця форма розрахунків захищає від ризику неплатоспроможності покупця, тому що він одержує платіжне зобов'язання банку. Гарантії для покупця, напроти, у тому, що платіж здійснюється тільки тоді, коли товар відвантажений одержувачу і виконановсі до однієї умови, встановлені акредитивом.

Недоліком акредитивної форми безготівкових розрахунків можна вважати складний документообіг і можливі затримки руху документів, які пов'язані з контролем документів у банках і пересиланням їх між банками [11, 16].

1.3 Використання векселів у платіжному обороті

Вексель займає особливе місце у системі безготівкових розрахунків, оскільки може безпосередньо використовуватися для погашення боргових зобов'язань поза банківськими установами.

Вексель – це безумовне письмове зобов'язання однієї юридичної особи перед іншою, а також наказ іншій особі виплатити у встановлений термін визначену грошову суму власнику векселя [6].

Вексель може виступати і як платіжний документ, який передається однією особою іншій із зобов'язанням або наказом їй оплатити певну суму грошей пред'явнику цього документа.

Таким чином, особлива привабливість векселя для використання у народногосподарському обороті досягається універсальністю його застосування і різноманіттям функцій, що виконуються. Крім виконання функції засобу платежу, він може, як цінний папір, бути об'єктом різноманітних угод купівлі-продажу, обліку, застави тощо. Вексель також допомагає вирішити таку дилему, як нестача власних оборотних засобів, з одного боку, і висока вартість кредитних ресурсів – з іншого.

Використання векселя дозволяє оформити комерційний кредит без укладання додаткових договорів.

Векселі, що застосовуються в господарському обороті як в Україні, так і в міжнародних розрахунках, досить різноманітні.

Класифікація векселів

|

За емітентом : · казначейські; · приватні. |

За угодою, що обслуговується : · фінансові; · комерційні. |

|

За суб’єктом, що здійснює оплату : К-во Просмотров: 331

Бесплатно скачать Курсовая работа: Аналіз розрахунково-касових операцій СОД АППБ "Аваль"

|