Курсовая работа: Фондовый рынок как элемент рыночной инфраструктуры. Роль фондовой биржи в современной российской экономике

Прямое, или административное, управление фондовым рынком со стороны государства осуществляется путем:

· установления обязательных требований ко всем участникам фондового рынка;

· регистрация участников и ценных бумаг, эмитируемых ими;

· лицензирование профессиональной деятельности;

· обеспечение гласности и равной информированности всех участников рынка;

· поддержка правопорядка на рынке.

Косвенное, или экономическое, управление фондовым рынком осуществляется государством через находящиеся в его распоряжении экономические рычаги и капиталы:

· систему налогообложения (ставки налогов, льготы и освобождение от них);

· денежную политику (процентные ставки, минимальный размер заработной платы и др.);

· государственные капиталы (государственный бюджет, внебюджетные фонды финансовых ресурсов и др.);

· государственную собственность и ресурсы (государственные предприятия, природные ресурсы и земли).

Существуют две концепции регулирования государством фондового рынка:

Первая концепция – регулирование рынка преимущественно сосредотачивается в государственных органах, лишь небольшая часть полномочий по надзору, контролю, установлению правил передается государством, так называемым саморегулирующимся организациям. Пример – Франция.

Вторая концепция – максимально возможный объем полномочий передается саморегулирующимся организациям, значительное место в контроле занимают не жесткие предписания, а переговорный процесс, а индивидуальные согласования с участниками рынка при том, что государство сохранят за собой основные контрольные позиции, возможности в любой момент вмешаться в процесс саморегулирования. Пример – Великобритания.

В реальной практике развитых зарубежных рынков степень централизации и жесткость регулирования колеблются между этими двумя крайними концепциями. Таким образом, можно заключить что, структура государственных органов, регулирующих рынок, зависит от модели рынка, принятой в той или иной стране (банковской, небанковской), степени централизации управления в стране и автономии регионов (в странах с федеральным устройством часть полномочий государства на фондовом рынке передана территориям, например в США – штатам, в Германии – землям и т.д.).Общей тенденцией с 30-х годов является создание самостоятельных ведомств или комиссий по ценным бумагам, регулирующих рынки ценных бумаг, которые привлекают во всех странах все большую долю финансовых активов.

Структура органов государственного регулирования российского фондового рынка в настоящее время еще не сложилась. Высшими органами государственной власти являются: Государственная дума, президент, Правительство. Государственными органами регулирования фондового рынка являются: Федеральная комиссия по рынку ценных бумаг, Министерство финансов РФ, Центральный банк РФ, Государственный комитет по антимонопольной политике, Госстрахнадзор.

Саморегулируемые организации – это некоммерческие, негосударственные организации, создаваемые профессиональными участниками фондового рынка на добровольной основе, с целью регулирования определенных аспектов фондового рынка на основе государственных гарантий поддержки, выражающихся в присвоении им государственного статуса саморегулируемой организации.

По российским правовым нормам саморегулирующиеся организации могут принимать форму: ассоциаций, профессиональных союзов, профессиональных общественных организаций.

Надзор за деятельностью саморегулирующихся организаций, контроль за их созданием осуществляется в России Федеральной комиссией по рынку ценных бумаг (ФКЦБ).

1.5 Принятие решений и выбор стратегии

Принимая инвестиционные решения, каждый руководствуется своей индивидуальной стратегией, у каждого имеется своя собственная система торговли, свой подход.

Основные методы, применяемые инвесторами для прогноза движений рыночных котировок, это фундаментальный и технический анализ, при этом некоторые инвесторы полагаются еще и на собственный опыт и свою интуицию.

Фундаментальный анализ основывается на изучении внутренних и внешних факторов экономического состояния компании с использованием данных бухгалтерской отчетности предприятия для прогноза изменения стоимости его ценных бумаг. Традиционно фундаментальный анализ подразделяется на два больших раздела: анализ эмитента и макроэкономический анализ общего состояния экономики.

Технический анализ основан на уверенности в том, что рыночная цена акций вбирает в себя всё, и в поведении цен заложен учет всех существующих факторов. Основной источник информации в техническом анализе – история динамики биржевых цен, преимущественно в графическом виде. Цены следуют определенным тенденциям рынка, и задача инвестора – выявить эти тенденции роста или падения (тренды), и вовремя определить моменты разворота рынка (смены тенденции).

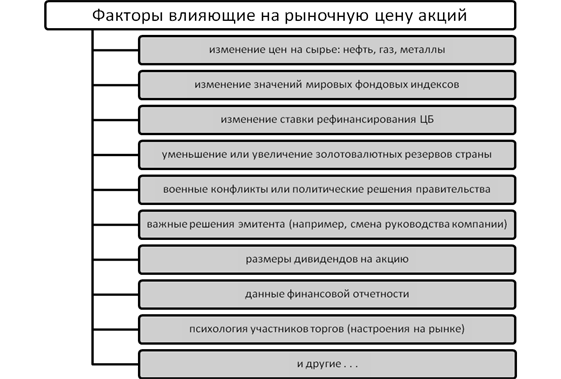

В целом на рыночную цену акций могут оказывать влияние множество факторов (рис. 8).

Основное негласное правило биржевого игрока – «покупай слухи, продавай факты». В преддверии выхода важной информации, касающейся эмитента (если ожидается, например, что эта информация скорее всего будет позитивной), цена на акцию чаще всего растет. Когда же эта информация публикуется, то зачастую происходит процесс так называемой «фиксации прибыли», когда большинство инвесторов считают, что рост акций заканчивается и пора продавать акции с прибылью. Если эти настроения на рынке становятся преобладающими, начинается некоторое падение курса акции из-за превышения предложения над спросом. Еще чаще это происходит, если опубликованная информация оказывается хуже, чем ожидалось.

Для торговли на бирже можно применять различные стратегии: совершать несколько сделок каждый день, либо 1–2 в месяц, а то и реже. Никто не может с уверенностью сказать, какой из способов считать наилучшим – это скорее зависит от характера человека, его личных качеств, наличия у него свободного времени и других факторов.

Рис. 8. Факторы, влияющие на рыночную цену акции