Курсовая работа: Государственный долг России

Увеличение совокупного государственного внешнего долга России происходит за счет интенсивных внешних заимствований частного сектора. Происходящее сокращение доли долга органов государственного управления производится в рамках принятой государственной политики в области управления долгом и вызвано необходимостью безусловного выполнения принятых на себя обязательств. Происходит частичное рефинансирование внешнего долга за счет внутренних займов, что еще до недавнего времени было следствием более высокой стоимости привлечения капитала на внешних рынках. Однако, присвоение России рейтинговым агентством “Moody’s” инвестиционного рейтинга, безусловно, должно несколько изменить эту ситуацию в пользу большей привлекательности, с точки зрения цены капитала, внешнего рынка государственных займов. Поэтому в среднесрочном периоде следует ожидать дальнейшее увеличение внешних заимствований со стороны частного сектора. Относительно перехода к рефинансированию внешних обязательств за счет внешних же займов со стороны Правительства РФ, нельзя сказать ничего определенного, поскольку министр финансов РФ А.Кудрин неоднократно заявлял, что правительства не намерено менять свою политику в области государственных внешних займов в связи с присвоением России инвестиционного рейтинга. Однако если государство не будет пользоваться тем, что экономически более целесообразно, вряд ли можно будет говорить об эффективности проводимой долговой политики.

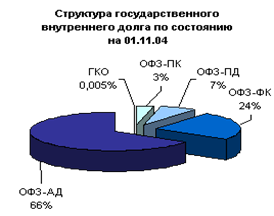

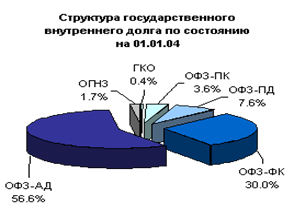

Действия в области государственных внутренних заимствований в I полугодии 2003 г. в целом отвечали требованиям среднесрочной долговой политики. Продолжался умеренный рост накопленных обязательств с изменением некоторых элементов структуры. ОФЗ-ПД, которые в течение долгого времени были преобладающим элементом задолженности к 1 октября 2003 г. фактически оказались заменены на ОФЗ-АД. Такая ситуация свидетельствует о попытках Минфина разработать привлекательные для инвесторов долговые инструменты. Следует признать, что ОФЗ-АД действительно оказались самыми популярными государственными ценными бумагами в 2003 г. На это указывает один лишь тот факт, что за неполный год они стали преобладающим инструментом в портфеле обязательств правительства. Однако, набор внутренних ценных бумаг государства остается негибким, низка доля бумаг с переменным купонным доходом, отсутствует привязка к инфляции. Объем государственного внутреннего долга России, представленного ценными бумагами, по состоянию на 1 ноября 2004 г. составил 729,4 млрд. руб., увеличившись, таким образом, с начала года на 65,9 млрд. руб. или на 9,9%. Прирост за октябрь составил 6 млрд. руб. (менее 1%). При этом в прошедшем месяце полностью была погашена задолженность по ОГНЗ (11,5 млрд. руб.), что было компенсировано привлечением средств с помощью ОФЗ-АД в объеме 11,8 млрд. руб. Кроме того, в октябре т.г. на 5,7 млрд. руб. увеличилась внутренняя задолженность в виде в виде ОФЗ-ФК. Более подробно структура государственного внутреннего долга по состоянию на 1 января и 1 ноября т.г. представлена на рисунках ниже.

|

| |

|

Источник: Минфин России, расчеты РЭО | |

Как видно из рисунков, удельный вес ОФЗ-АД за 10 месяцев т.г. возрос почти на 10 процентных пунктов. При этом из состава государственного внутреннего долга исчезли обязательства по облигациям государственного нерыночного займа, доля ГКО практически равна нулю. На 6 процентных пунктов снизился удельный вес ОФЗ-ФК, на 0,6% – ОФЗ-ПД и ОФЗ-ПК.

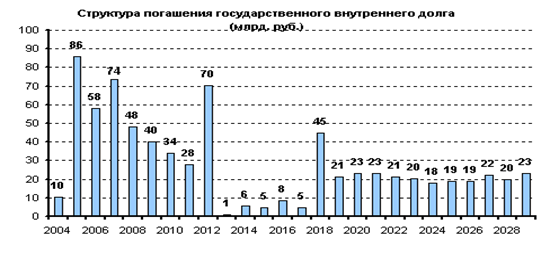

Согласно утвержденному графику погашения внутреннего долга, в ноябре-декабре предстояло погашение ОФЗ-ПД и ОФЗ-ФК в объеме 164 млн. руб. и 10 млрд. руб. соответственно. На рисунке ниже представлен предварительный график погашения внутренних долговых обязательств России на ближайшие 25 лет.

|

| |

| Источник: Минфин России | |

Рассматривая динамику внутреннего долга в 2004 г., нужно отметить, что замещение внешних обязательств внутренними, предусмотренное Концепцией управления государственным долгом РФ на среднесрочную перспективу, происходит достаточно умеренными темпами (менее 10% за 10 месяцев).

Очевидно, что Правительство РФ не должно занимать миллиарды долларов только для того, чтобы было, куда вкладывать пенсионные накопления или средства в рамках страхования вкладов. Ему это не по карману, поскольку займы придется возвращать, да еще с процентами. А если средств для выполнения этих обязательств окажется недостаточно? В таких условиях вероятность нового более серьезного кризиса, чем дефолт 1998 г., очень высока.

Согласно данным Минфина России, государственный внутренний долг федерального правительства РФ, по состоянию на 1 августа 2005 г. составил 819,827 млрд. руб. Таким образом, внутренний долг с начала года увеличился 63,037 млрд. руб. или 8,3%. В аналогичном периоде предыдущего года внутренний долг федерального правительства увеличился на 50,949 млрд. руб. или 7,7%. Как в абсолютном, так и в относительном выражении наибольший прирост обязательств сложился в секторе облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) – 56,642 млрд. руб. или 130,8%, таким образом, объем долга, выраженный данной бумагой составил на начало августа т.г. 99,949 млрд. руб. При этом, объем обязательств в виде ОФЗ с фиксированным доходом (ОФЗ-ФК) снизился с начала года на 26,093 млрд. руб. или 15,2% и составил 145,131 млрд. руб. Обязательства в виде наиболее популярной в настоящее время бумаги с амортизацией основной суммы (ОФЗ-АД) возросли на 32,487 млрд. руб. (5,9%) – до 574,722 млрд. руб.

Изменение структуры государственного внутреннего долга с начала 2005 г. по 1 августа представлена на рисунках ниже.

На рисунках не представлены доли ГКО и ОФЗ-ПК в связи с незначительным объемом задолженности по данным бумагам – 24 млн. руб. и 1 млн. руб. соответственно. Обязательства в виде ОГНЗ продолжали оставаться нулевыми. Как видно из рисунков, снижение долей ОФЗ-АД и ФК на 1,6 и 4,9 процентных пункта было компенсировано приростом удельного веса ОФЗ ПД на 6,5 процентных пункта.

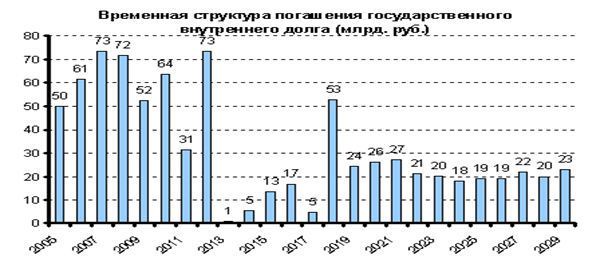

| Рассмотрим временную структуру погашения государственного внутреннего долга России по состоянию на начало августа 2005 г. | |

| Источник: Минфин РФ, расчеты РЭО | |

Существенных изменений во временной структуре погашения по-прежнему не происходит. Наиболее значительные погашения произойдут до 2013 года. При этом период с 2013 по 2018 гг. характеризуется невысокими объемами выплат основной суммы внутреннего долга РФ, то есть в настоящее время с точки зрения выравнивания платежного графика целесообразным является выпуск 8-15 летних государственных облигаций. После 2020 г. формируется относительно ровная структура, не предусматривающая периоды пиковых платежей.

4.Методы управления государственным долгом.

Существует большое количество методов решения проблемы государственного долга. К ним относятся как бюджетно-экспортные, так и финансово-технические. Бюджетно-экспортные методы являются долгосрочными и связывают решение проблемы, например, внешнего долга, с увеличением торгового баланса страны, а также увеличением ВВП и государственного бюджета.

Технические же методы – краткосрочные, и позволяют решить проблему путем улучшения условий заимствования, уменьшения общей суммы долга, изменения временной структуры платежей .

Родионова В.М. выделяет следующие основные финансово-технические методы управления государственным долгом: консолидацию, конверсию, обмен облигаций по регрессивному соотношению, отсрочку погашения и аннулирование займов .

Под конверсией обычно понимается изменение доходности займов. В целях снижения расходов по управлению государственным долгом государство чаще всего снижает размер выплачиваемых процентов по займам. Однако не исключено и повышение доходности государственных ценных бумаг для кредиторов. Такая операция была проведена, например, в 1990 г., когда доходность облигаций 3%-ного выигрышного займа была увеличена до 9%, а казначейских обязательств – с 5 до 10%.

Под консолидацией понимается изменение условий займов, связанное с их сроками. Так, в 1990 г. срок функционирования казначейских обязательств был сокращен с 16 до 8 лет.

Унификация государственных займов обычно проводится вместе с консолидацией. Унификация займов – это объединение нескольких займов в один, когда облигации ранее выпущенных займов обмениваются на облигации нового займа. В исключительных случаях правительство может провести обмен облигаций по регрессивному соотношению, то есть приравнивая несколько ранее выпущенных облигаций к одной новой облигации.

Отсрочка погашения займа или всех ранее выпущенных