Курсовая работа: Інвестиційний процес

Окремі автори, визначаючи термін "інвестиції", вважають, що останні існують тільки у грошовій формі. Але інвестування капіталу може здійснюватися також у будь-якій іншій майновій формі або у формі немайнових активів (досвіду роботи, пакетів програм, інших форм інтелектуальної власності); сукупності технічних, технологічних, комерційних та інших знань; виробничого досвіду; права використання землі, води, ресурсів, споруд, а також інших майнових прав.

Розрізняють інвестиції валові та чисті.

Валові інвестиції — це загальний обсяг інвестування за певний період, що спрямоване на нове будівництво, придбання засобів виробництва та приріст товарно-матеріальних засобів.

Чисті інвестиції — це сума валових інвестицій без суми амортизаційних відрахувань у певному періоді.

Динаміка чистих інвестицій характеризує економічний розвиток підприємства, галузі, держави. Якщо сума чистих інвестицій від'ємна, тобто обсяг валових інвестицій менший від суми амортизаційних відрахувань, це свідчить про зменшення обсягу випуску продукції. Якщо сума чистих інвестицій дорівнює нулю, це означає відсутність економічного зростання, а якщо сума валових інвестицій перевищує суму амортизаційних відрахувань, то це означає, що економіка розвивається.

1.2 Динаміка інвестування

Зі збільшенням обсягів чистих інвестицій збільшуються доходи. На обсяг інвестицій впливає багато факторів. Розглянемо основні з них. Обсяг інвестицій залежить від розподілу доходу на використання та заощадження.

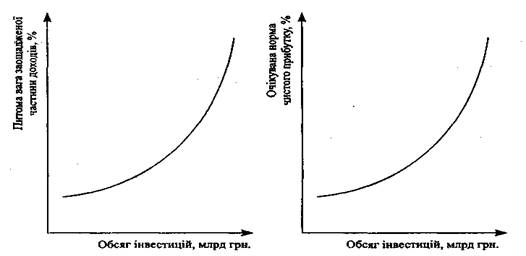

В умовах низьких середньодушових доходів основна їх частина витрачається на споживання. Зі збільшенням доходів збільшується їх частина, спрямована на заощадження. Вона і є джерелом внутрішніх інвестиційних ресурсів. Залежність обсягу інвестицій від питомої ваги заощадженої частини доходів показана на рис. 1.1.

На обсяг інвестицій істотно впливає очікувана норма чистого прибутку. Як відомо, в умовах ринкової економіки прибуток є основним мотивом інвестування. Зі збільшенням очікуваної норми чистого прибутку обсяг інвестицій збільшується (рис. 1.2).

|

Рис. 1.1 Залежність обсягу інвестицій від очікуваної норми чистого прибутку |

Рис. 1.2 Залежність обсягу інвестицій від питомої ваги заощадженої частини доходів |

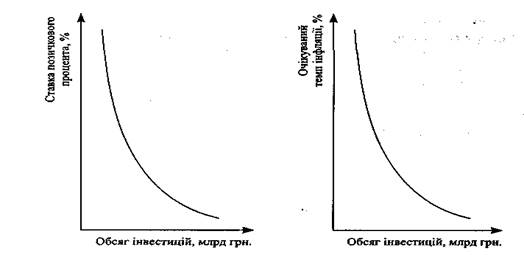

На обсяг інвестицій істотно впливає й ставка позичкового процента, оскільки у процесі інвестування використовується як власний, так і позичковий капітал. Якщо очікувана норма чистого прибутку перевищує ставку позичкового процента, то за інших рівних умов інвестування буде ефективним. Зі збільшенням ставки позичкового процента обсяг інвестицій зменшується, і навпаки (рис. 1.3).

Очікуваний темп інфляції також істотно впливає на обсяг інвестицій. Що вищий очікуваний темп інфляції, то швидше знецінюється очікуваний прибуток після процесу інвестування (рис.1.4). Цей фактор має вирішальне значення в разі довгострокового інвестування.

|

Рис 1.3 Залежність обсягу інвестицій від рівня ставки позичкового проценту | Рис. 1.4 Залежність обсягу інвестицій від очікуваного темпу інфляції |

1.3 Класифікація інвестицій

Інвестиції класифікуються за певними ознаками.

1. За об'єктами вкладання коштів (майна) розрізняють інвестиції реальні та фінансові. Під реальними інвестиціями розуміють вкладання коштів (майна) у реальні активи — матеріальні та нематеріальні (іноді інвестиції в нематеріальні активи, що пов'язані з науково-технічним прогресом, характеризують як інноваційні. Фінансові інвестиції— це вкладання коштів у фінансові інструменти (активи), серед яких превалюють цінні папери.

2. За характером участі в інвестуванні розрізняють інвестиції прямі та непрямі. Пряме інвестування здійснюють інвестори, які безпосередньо добирають об'єкти інвестування та вкладають в них кошти (майно, активи). Як правило, інвестори добре обізнані з об'єктом інвестування і знають механізми інвестування. Непрямі інвестиції здійснюють інвестиційні чи фінансові посередники. Оскільки не всі інвестори мають необхідну кваліфікацію для ефективного добору об'єктів інвестування та управління інвестиціями, то певна їх частина купує цінні папери, які випускають інвестиційні та фінансові посередники. Зібрані кошти посередники вкладають у найефективніші, на їхній погляд, об'єкти інвестування, керують ними, а потім розподіляють одержаний прибуток між своїми клієнтами — інвесторами.

3. За періодом інвестування інвестиції поділяють на коротко - та довгострокові. Короткострокові інвестиції здійснюють на період до одного року. До них належать короткострокові депозитні вклади, придбання короткострокових ощадних сертифікатів. Довгострокові інвестиції здійснюють на період понад рік. Великі інвестиційні компанії розподіляють їх на чотири види: до двох років; від двох до трьох років; від трьох до п'яти років; понад п'ять років.

4. За формами власності інвесторів розрізняють інвестиції приватні, державні, іноземні та спільні. Приватні інвестиції здійснюють фізичні особи, а також юридичні особи з приватним капіталом, державні — державні та місцеві органи влади, державні (казенні) підприємства з бюджетних і позабюджетних фондів, власних і позичковий коштів, іноземні— фізичні та юридичні особи іноземних держав, спільні—суб'єкти певної держави та іноземних держав.

5. За регіональною ознакою розрізняють інвестиції в державі та поза її межами. Внутрішні інвестиції здійснюють в об'єкти інвестування в межах держави, а іноземні — поза її межами. До іноземних інвестицій належить також придбання різних фінансових інструментів інших держав — акцій іноземних компаній, облігацій інших держав тощо.

Наведена класифікація інвестицій відображає їх найістотніші ознаки. У наукових джерелах зустрічаються також інші класифікації.

1.4 Сутність, мета і завдання інвестиційного менеджменту