Курсовая работа: Ипотека недвижимости

Пример: сумма ежегодного процентного платежа по кредиту в 400000 $, предоставленного под 12 %, составляет 48000 $, вносимых в конце каждого года (4000 $ в конце каждого месяца, если установлены ежемесячные выплаты). По истечении срока кредита погашению подлежит вся основная сумма в 400000 $. Поскольку до этого момента выплаты основной суммы вообще не производились и вместе с тем не откладывались выплаты процентов, то по истечении срока кредита его первоначальная сумма подлежит возврату в форме «шарового» платежа.

Ипотечный кредит в 400000 $ при номинальной ставке 12 % и периодических выплатах одних только процентов предусматривает «шаро-вой» платеж через два года. При отдаче 25 % стоимость кредита рассчитывается следующим образом

| 1 этап. 48000$ * 1,44 | 69120$ |

| 2 этап. 400000$ * 0,64 | 256000$ |

| 3 этап. Текущая стоимость при отдаче 25% | 325120$ |

Частичная амортизация с итоговым «шаровым» платежом

Кредиты с «шаровым» платежом могут предусматривать также частичную амортизацию еще до истечения их срока. Прогнозирование «шарового» платежа и оценка таких кредитов проводятся в том же порядке, что и самоамортизирующихся ипотек, выплачиваемых досрочно.

Ипотека «пружинная» - это кредит, предусматривающий осуществление равновеликих периодических платежей в счет погашения основной суммы, а также процентных выплат; соответственно с каждым периодом суммарный платеж снижается. «Пружинная» ипотека представляет само амортизирующийся ипотечный кредит.

Ипотека ролл-оверная - ипотечный кредит, при котором его срок делится на временные отрезки (3 или 6 месяцев) и для каждого из них с учетом конъюнктуры рынка устанавливается своя процентная ставка. Таким образом, ролл-оверный кредит - это кредит с плавающей процентной ставкой. Этим он отличается от кредита с фиксированной процентной ставкой («пружинной» ипотеки).

Кредиты с частичной амортизацией предусматривают частичную амортизацию основной суммы до истечения срока кредита, при этом выплата оставшейся основной суммы кредита производится в конце срока.

Самоамортизирующийся кредит амортизируется периодическими равновеликими платежами, состоящими из двух частей. Одна часть является платежом в счет погашения основной суммы долга, а вторая часть является процентным платежом на невыплаченный остаток кредита. Несмотря на то, что суммы платежей одинаковые, соотношение между частью, приходящейся на выплату основной суммы и между частью, приходящейся на выплату процентов, в каждом платеже меняется. При этом процентная компонента постоянно уменьшается.

Кредит с переменной нормой процента на сегодняшний день является самым распространенным, так как он разработан специально для долгосрочного кредитования в условиях высоких темпов инфляции.

Кредит с младшими закладными предусматривает наряду с существующим кредитом получения еще одного кредита либо от продавца, либо от третьей стороны под залог той же недвижимости. Новый кредитор принимает на себя обязательства по платежам старого кредита, то есть существующий кредит как бы перезакладывается. Существующий кредит обычно имеет норму процента меньшую, чем норма процента нового кредита. В результате этого отдача нового кредитора больше, чем норма, выплачиваемая по новому кредиту. Обычно кредиторами новых кредитов являются продавцы.

Кредит с участием предполагает участие кредитора, кроме получения регулярных платежей в счет погашения, в получении части дохода или части реверсии.

В процессе ипотечного кредитования важно анализировать состояние и эффективность использования кредита. Такой анализ проводится как традиционным способом, так и с использованием финансовых коэффициентов.

В ипотечно-инвестиционном анализе ведущую роль играют коэффициент ипотечной задолженности и ипотечная постоянная.

Коэффициент ипотечной задолженности (К3 ) показывает долю ипотечного долга, (то есть заемных средств) в общей стоимости недвижимой собственности. Он рассчитывается по формуле:

где И - сумма ипотечного кредита, руб.;

К - общая стоимость недвижимости, руб.

Чем выше значение данного коэффициента, тем выше доля заемных средств и ниже доля собственных средств инвестора в финансировании сделки с недвижимостью. С точки зрения кредиторов (например, ипотечного банка), более высокий коэффициент ипотечной задолженности означает более высокую степень риска нарушения заемщиком своих обязательств и лишения его права выкупа заложенной недвижимости.

Банки устанавливают и соблюдают определенные верхние пределы данного коэффициента. Обычно размер кредитов, выдаваемых банком гражданам на строительство, покупку или ремонт дома, не превышает 70% сметы или стоимости покупки.

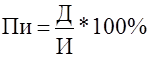

Ипотечная постоянная (Пи ) представляет собой процентное отношение ежегодных платежей по обслуживанию долга к основной сумме ипотечного кредита.

где Д - годовая сумма платежей по обслуживанию долга, руб.;

И - основная сумма ипотечного кредита, руб.

Для того чтобы ипотечный кредит был полностью погашен, ипотечная постоянная должна быть выше номинальной ставки процента по кредиту. Превышение ипотечной постоянной над процентной ставкой обеспечивает выплату основной суммы кредита. Если ипотечная постоянная равна процентной ставке по ипотечному кредиту, погашение всей первоначальной суммы кредита произойдет "шаровым" платежом.

Когда ипотечная постоянная будет меньше размера процентной ставки, выплаты по кредиту не покроют даже проценты по нему. В этом случае не выплаченная часть процентов будет накапливаться вместе с основной суммой ипотечного долга и его остаток будет расти.

Ипотечным кредитованием занимаются специализированные ипотечные банки. К этим банкам предъявляются особое требование: они должны иметь повышенную надежность. Им запрещено вести венчурные (рисковые) операции.

Ипотечные кредиты, как правило, недороги. Процент, взимаемый за такой кредит, обычно не превышает 5-7 % годовых.

Для инвестиционной активности ипотечного кредитования нужны следующие условия:

- развитая нотариальная система;