Курсовая работа: Использование интернет-технологий украинской банковской системой

Удаленный банкинг имеет 4 разновидности по способам связи: телебанкинг (телефонная связь); РС-банкинг (ПК и модемная связь); Видеобанкинг (телевизионная связь); Интернет-банкинг, он же online-banking (Internet-связь). В иностранной литературе вместо Интернет-банкинга чаще употребляется термин онлайн-банкинг, подчеркивающий возможность доступа клиента к банковским услугам в реальном времени. На Западе онлайн-банкинг предоставляет следующие возможности: оплата счетов в реальном времени; кредитование; управление денежными средствами; расчеты с Интернет-порталами. Кроме услуг управления счетом Интернет дает возможность получать высококачественную аналитическую информацию в виде графиков, курсов, отчетов, новостей. Выбор такой информации клиент с легкостью может подбирать самостоятельно. Для тех, кто не имеет времени или желания лично заходить на сайт банка и искать необходимую информацию, банк может предоставлять услугу e-mail рассылки, т.е. отсылать клиенту электронной почтой всю необходимую информацию [2]. Кроме этого, банк может упростить процедуру подачи разных документов в банк путем прикрепления к сайту всевозможных заявок, поручений, договоров в текстовом формате.

Интернет-банкинг удачно выполняет функцию консалтинга, поскольку разрешает в удобной форме общаться. Для более активных клиентов банк может внедрить систему, которая разрешает принимать участие в валютных торгах, купле-продаже ценных бумаг, в выгодном размещении свободных средств, а главное – обслуживать электронную коммерцию На заре Интернет-бума именно технология управления банковским счетом посредством Всемирной сети многим кредитным организациям показалась весьма перспективной для развития и укрепления банковского бизнеса.

В развитых странах, где Интернет-технологии всегда находятся в центре внимания крупных инвесторов, на свет появились виртуальные банки, которые базируются на www-сервере – виртуальном офисе, который выполняет те же функции, что и традиционный банк. И теперь клиент имеет возможность выбирать, приезжать ли ему самому в банк и привозить платежные документы и в итоге тратить время на дорогу, или подсоединиться к банку через Интернет. Более того, благодаря системе Интернет-банкинга клиент становиться полностью независимым от местонахождения банка и может выбирать банк не по территориальному принципу, а ориентируясь на предоставляемый сервис и установленные тарифы.

Для банка переход в «виртуальное» пространство означает улучшение внутренней модели бизнеса. Стоимость услуг такого виртуального банка существенно снижается благодаря использованию меньших помещений, небольшого штата сотрудников, отсутствию хранилищ. В итоге стоимость транзакций уменьшается на порядок, и бизнес становится рентабельным даже при обслуживании частных лиц – держателей незначительных Сумм на банковских счетах. Исходя из того, что, затраты на организацию банковского обслуживания через Интернет являются несоизмеримо малыми (по сравнению с традиционными), онлайн-банки предлагают своим клиентам более высокие ставки по депозитам, что способствует завоеванию розничного рынка банковских услуг.

Первый полностью сетевой банк – Security First Network Bank – открылся в Интернете 18 октября 1995 года. За первые полтора года существования средний прирост капитала банка составил 20% в месяц, активы выросли до 40 млн. долларов, было открыто 16 тыс. клиентских счетов. Весьма показателен и пример британского Интернет-банка Egg на web-сайте банка предлагается полный набор услуг, включая приобретение полисов, торговлю ценными бумагами и даже финансовый консалтинг. Созданный, в октябре 1991 года Egg, к концу 1999 года открыл 600 тыс. клиентских счетов. К тому времени на его долю приходилось уже 22% депозитов банковской системы Великобритании [8]. Однако, если в необходимости внедрения высоких технологий в банковскую сферу и в дальнейшее бурное развитие удаленного банкинга никто в настоящее время не сомневается, то относительно темпов замены Интернет-банкингом традиционных банков и дешевизны виртуальных банков мнения специалистов расходятся.

Рассмотрим ситуацию, которая сложилась в настоящее время в банковских системах развитых стран (в частности, США), которые имеют определенный опыт предоставления своим клиентам такой разновидности удаленного банкинга как Интернет-банкинг.

1.2 уровень развития и использования интернет-банкинга в развитых странах мира

Интернет как глобальная сеть оказал и оказывает огромное влияние на все сферы деятельности человечества, включая экономику и бизнес. Специфика процессов развития в мировой банковской сфере характеризуется высоким уровнем привлекаемых технологий и, как следствие, высокой эффективностью. Банки в странах с развитой рыночной экономикой предоставляют самый богатый набор Интернет-услуг.

По данным маркетинговой службы Qualisteam (www.qualisteam.com) распределение Интернет-банкингов по регионам имеет следующий вид: Африка – 23, Северная Америка (Канада -32, США – 1383), Латинская Америка -258, Азия -174, Европа -1205 (Германия -335, Франция -172, Италия -228, другие европейские страны -450), Азиатско-Тихоокеанский регион -32. Всего в мире, по собственным оценкам Qualisteam- 3107 сайтов.

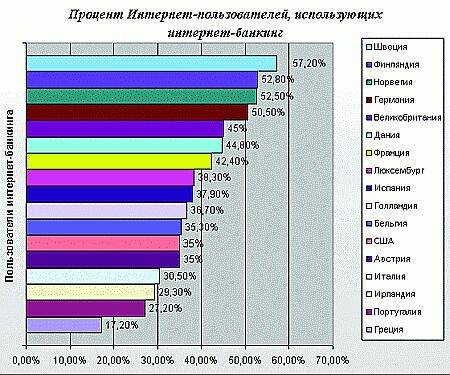

Исследования компании Datamonitor показывают, что число клиентов онлайн-банкингов в Европе удваивается каждые три года и к 2009 году достигнет 84 млн. В абсолютном выражении больше всего таких пользователей в Великобритании и Германии, а в проценте от населения – в Скандинавских странах (более 60%) [18] . См. Табл.1.

Аналитики компании Forrester считают, что к концу 2009 года показатель пользователей Интернет-банкингом составит 130 млн. человек. На данный момент наибольшей популярностью банковский интернет-сервис пользуется в таких странах, как Германия, Великобритания, Швеция. Например, в Германии, по прогнозам IDC, количество онлайновых банковских счетов увеличится до 32,6 млн. к 2009 г. (для сравнения - на конец 2008 г. в Германии было 20 млн. онлайновых банковских счетов).

Таблица 1. Процент Интернет-пользователей, использующих Интернет-банкинг

По доле банков, оказывающих интернет-услуги, лидируют такие страны, как Ирландия, Люксембург, Греция и Бельгия. Причем, что интересно, нет прямой связи между количеством банков, работающих в онлайн, и числом интернет-пользователей, работающих с банками через Всемирную сеть. Так, например, в Греции 45% банков предоставляют интернет-услуги, а доля интернет-пользователей, пользующихся онлайн-банкингом, составляет 17%, в то время как для Финляндии данные значения составляют 12% и 53% соответственно [4].

Из-за опасений, связанных с безопасностью транзакций и традиционно высокой доли расчетов с использованием бумажных чеков, США несколько отстают от Европы. Тем не менее, в 2008 году удаленные сервисы используют уже около 30% американцев, имеющие расчетные счета и депозиты.

Исследования, проведенные многочисленными аналитическими компаниями, свидетельствуют, что рост количества онлайновых платежей - одна из доминирующих сегодня тенденций.

Более того, стоит заметить, что онлайновые плательщики привлекательнее для банков. Именно к такому заключению пришли аналитики ComScore Networks, проанализировав счета нескольких тысяч пользователей онлайнового банкинга в одиннадцати крупнейших американских банках. В отчете указывается, что пользователи, оплачивающие счета в онлайне через свой банк, имеют вдвое большие суммы остатков на счетах в банке, чем те, которые платежи в онлайне не осуществляют. Исследование позволяет сделать вывод, что безбумажные платежи становятся стандартом для увеличивающегося числа потребителей, а Интернет-банкинг и оплата счетов через Интернет - два наиболее быстро растущих сектора онлайновых услуг.

Однако интернет-банкинг никогда не заменит целиком и полностью обычных походов в банк. Увы, не оправдался прогноз, согласно которому Интернет похоронит традиционный банковский сервис. Ныне большинство банков Европы и США имеют банкоматы, представительства в Интернете и круглосуточные телефонные сервисы, позволяющие проводить основные финансовые операции в любое время суток, однако традиционные банковские офисы упорно не уступают своих позиций.

И это несмотря на то, что создание системы интернет-банкинга обходится всего в 60-150 тыс. долл., а открытие нового банковского отделения стоит примерно 1 млн. долл. И количество отделений банков по-прежнему растет. Причиной этого является то, что психология человека изменяется медленнее, чем технология. По данным исследования маркетинговой фирмы Cornerstone Advisors, клиент банка должен регулярно и лично проверять надежность учреждения, в котором хранятся его деньги. Интернет и телефонный сервис не дают возможности дотронуться до стойки банка. В результате, каждый третий клиент банка посещает банковские отделение по меньшей мере 4-5 раз в месяц [4] .

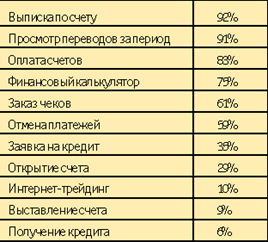

Согласно данным ABA Community Bank Competitiveness Survey, подавляющее число (92%) пользователей интернет-банкинга в США обращаются в банк через Интернет, чтобы получить выписку по счету. Почти столько же пользователей (91%) интересуются состоянием счета и просматривают пришедшие переводы. Оплату счетов проводят через Интернет 83% пользователей, а кредит таким образом получают всего лишь 6% американцев, бывающих в Сети . (Табл.2)

Таблица 2. Активность использования различных видов услуг интернет-банкинга, США (источник: ABA Community Bank Competitiveness Survey, 2008)

Правда, не стоит принимать приведенные здесь цифры как средние для

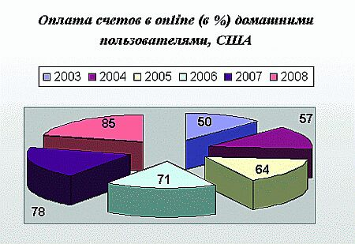

США. Это отнюдь не так - они справедливы лишь для пользователей данного конкретного банка, прямо скажем, находящегося "на коне". А в целом среди американцев - пользователей Сети ту же оплату счетов через Интернет проводили в 2009 году только 50% пользователей, о чем свидетельствуют данные Jupiter. И если перевести эти цифры на всех американцев, что и сделали аналитики eMarketer, то окажется, что в 2009 г. не более 20% американских семей использовали онлайновый способ оплаты счетов. Предполагается, что в 2010 г. этот показатель будет выше и достигнет 25 %. (см. Табл.3).

Таблица 3. Оплата счетов в online (в %) домашними пользователями, США

(источник: Jupiter Research, 2009)

Однако аналитики Jupiter убеждены, что повышение комфортности и надежности интернет-банкинга приведет к намного большей заинтересованности в самых разных услугах, в том числе и в проведении оплаты счетов. Аналитики Jupiter пришли к заключению, что 18,9 млн. американцев, имеющих дома Интернет, заплатили счета онлайн в течение 2009 г. (для сравнения - в 2008 году данной возможностью воспользовались 12,2 млн.). По прогнозам число американских интернет-пользователей, оплачивающих счета в онлайн, увеличится до 60,6 млн. к 2010 году. А общее число американцев, имеющих дома выход в Сеть и занятых в различных направлениях онлайн-банкинга, между 2009 и 2010 годами почти удвоится.

Канадцы и европейцы меньше любят платить по счетам через Интернет, и это несмотря на то, что к услугам онлайн-банкинга прибегают чаще. В частности, по данным NFO CFgroup в 2008 году данной возможностью воспользовались только 21% канадцев (правда, в 2007 - всего 16%, так что рост налицо). А в Европе по данным Jupiter к концу 2008 года только 11% процентов европейских интернет-пользователей оплачивали счета онлайн и только 0,3 процента просили кредиты по Сети. Аналитики считают, что и в ближайшие несколько лет рост активности оплаты счетов в онлайн в Европе будет ограничен и достигнет к 2009 году всего 22% или 45 млн. человек [8].