Курсовая работа: Крупнейшие кредитные рынки (США, Япония, Великобритания, ФРГ, Франция) в системе мирового рынка кредитных и финансовых ресурсов

Рисунок 3 – Номинальная и эффективная ставки по федеральным фондам

2. Банки также могут занимать напрямую у ФРС через т.н. «дисконтное окно». Эти займы контролируются Федеральной Системой жестче, под них, как правило, требуется залог в виде пакета первоклассных ценных бумаг, чаще всего государственных векселей или облигаций, и ставка (дисконтная, или учетная) в последнее время выше, чем по федеральным фондам, хотя и тесно коррелирует с ней. Обращение к «дисконтному окну» свидетельствует о том, что банк не может прокредитоваться в другом месте, и обращается к ФРС как «кредитору последней инстанции», что свидетельствует о его финансовых затруднениях; поэтому банки с большой неохотой пользуются этим кредитом. Дисконтную ставку устанавливает ФРС, и ее часто путают корреспонденты и аналитики со ставкой на федеральные фонды. В последнее время ФРС держит учетную ставку выше FFR, чтобы с одной стороны, стимулировать торги на федеральные фонды как основной монетарный инструмент, с другой – оставаться на рынке в качестве кредитора последней инстанции.

3. Первоклассная ставка (прайм-рейт) Уолл-Стрит Джорнал (WSJ Prime rate) – важная банковская ставка, рассчитываемая журналом по опросам 30 ведущих банков США, на основе консенсуса. Когда ставку меняют 23 из 30 банков, WSJ меняет (пересчитывает) ставку прайм-рейт, которая начинает действовать с момента публикации. На прайм-рейт основываются многочисленные коммерческие ставки – ипотечные, автокредит, карточный кредит и прочие. Прайм-рейт обычно составляет FFR+3 процентных пункта.

Рисунок 4 – График фьючерсов на евродоллар, квартальный (ближайшие месяцы)

В последнее время в США наблюдается рост государственного долга. Обычно в государственном долге видят две опасности: банкротство нации и переложение долгового бремени на будущие поколения.

В целях финансирования государственного долга США Казначейством на регулярной основе выпускаются государственные ценные бумаги. Казначейство выпускает несколько типов государственных ценных бумаг – казначейские векселя (T-bills), казначейские ноты (treasury notes), казначейские облигации (treasury bonds).

Таблица 1 – Баланс ФРС США

| Декабрь 2007 года | Декабрь 2008 года | Декабрь 2009 года | Декабрь 2010 года |

| 903,2 | 1845,8 | 2213,0 | 2349,7 |

В декабре 2010 года общая сумма активов на балансе выросла на 0,9 млрд. долл. и составила 2349,7 млрд. долл. ФРС купил на баланс облигаций Казначейства на сумму 16,22 млрд. долл. Банковские резервы выросли на 54 млрд. долл., то есть банки начали наращивать деньги на балансах. За декабрь ФРС погасил долговых бумаг на сумму 638 млрд. долл., анонсировано аукционов приблизительно на 715–730 млрд. долл.

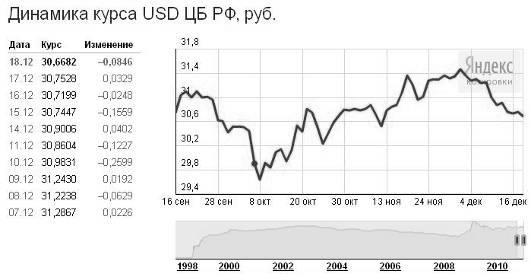

Рисунок 5 – Динамика курса доллара относительно российского рубля за 4 квартал 2010 года

Начиная с 8 октября, курс доллара относительно рубля постепенно растет. Наивысшего своего значения доллар достиг 2 декабря и равнялся 31,45 рублям.

2.2 Япония на рынке финансовых ресурсов

Первые банки современного типа появились в Японии после 1872 года как частные «национальные банки». Как коммерческие банки они имели филиалы по всей стране и обладали правом эмиссии банкнот. Тогда насчитывалось около 150 таких банков. «Национальные банки» интенсивно выпускали неконвертируемые банкноты и тем самым способствовали росту инфляции, тормозившей развитие производительных сил. В этих условиях возникла острая необходимость создания центрального банка Японии, который был основан в 1882 году на срок 30 лет (затем срок продлили еще на 30 лет). Этот банк получил монопольное право эмиссии банкнот, а существовавшие ранее «национальные банки» должны были прекратить эмиссию банкнот и постепенно изымать находящиеся в обращении банкноты.

Основные задачи банка заключаются в регулировании:

- денежного обращения;

- курса национальной денежной единицы – иены, которое достигается поддержанием оптимальной величины находящейся в обращении денежной массы и курса иены на международных валютных рынках;

- кредитной системы, поддержании ее стабильности.

Помимо банка Японии и государственных финансовых институтов в банковскую систему Японии входят коммерческие банки, банки долгосрочного кредитования, инвестиционные банки, трастовые банки и кооперативные банки. Также к японской финансовой системе причисляют почтовые сберегательные кассы, кредитные кооперативы, страховые компании. [3]

Таблица 2 – Основные виды банков в Японии и объемы их кредитования в 2010 году

| Виды банков | Число учреждений (без филиалов) | Объем капитала | Объем кредитования |

| Общенациональные | 151 | 795,5 | 555,6 |

| Городские | 11 | 357,7 | 266,0 |

| Региональные | 64 | 160,9 | 119,1 |

| Региональные 2 разряда | 66 | 59,2 | 47,9 |

| Трастовые | 7 | 71,4 | 54,8 |

| Прочие (ассоциации, кооперативы) | - | 111,6 | 81,8 |

Основа банковской системы Японии – общенациональные банки, общий объем капитала которых – 795,5 трлн. иен, что оставляет 79,9% от общего объема капитала всей банковской системы страны. Объем предоставляемых ссуд – 555,6 трлн. иен (около 80% всего объема банковского кредитования).

Общенациональные банки включают городские банки, региональные банки, региональные банки второго разряда, банки долгосрочного кредитования, трастовые банки. Ядром кредитно-банковской системы выступают городские банки, общее число которых – 11, а филиалов – 3737. Суммарный объем капитала – 357,7 трлн. иен (35,9% от общего объема капиталов банковской системы), объем кредитования – 266,0 трлн. иен (38,3%). Крупнейшие банки японских финансовых групп: банки «Дайите Канге Банк», «Сакура», «Фудзи Банк», «Мицубиси Банк», «Асахи», «Санва Банк», «Сумитомо Банк», «Токай банк». Большинство их штаб-квартир расположено в Токио и Осаке.

Региональные банки, как и городские, также являются коммерческими, однако уступают им по объему капитала и операций. В основном они расположены в малых и средних городах. Таких банков – 64, филиалов – 7598. Суммарный капитал составляет 160,9 трлн. иен, объем кредитования – 119,1 трлн. иен.

Региональные банки второй очереди (второго разряда), как правило, имеют небольшие капиталы, У них преобладают операции с частными лицами и небольшими предприятиями. Их 66, а филиалов – 4732, капитал – 59,2 трлн. иен, объем кредитования – 47,9 трлн. иен.

Согласно годовому отчету МВФ за 2010 год 13 февраля 2009 года вступило в силу соглашение о займе Японией в Фонде 100 млрд. долл. США.

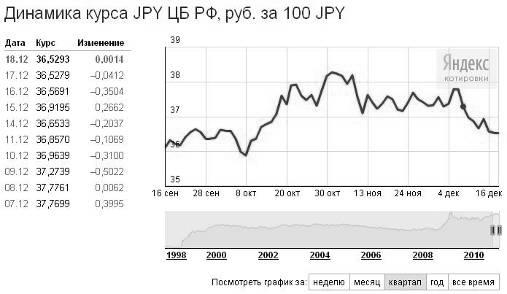

Рисунок 6 – Динамика курса иены относительно рубля за 4 квартал 2010 года

Так же как и в США, в Японии в 2009 году наблюдается дефляция. Эта тенденция сохранилась и в 2010 году. Максимального уровня при обмене на рубли иена достигла 2 ноября (за 100 иен предлагалось 38, 26 рублей).

2.3 Крупнейшие кредитные рынки Европы (ФРГ, Великобритания, Франция) в структуре мирового кредитного рынка