Курсовая работа: Лизинг и финансовый менеджмент

В мировой практике различают два вида лизинга: финансовый и оперативный. Основными критериями их различий служат сроки использования передаваемого в аренду оборудования. Если оперативный лизинг характеризуется более коротким временем передачи машин или оборудования в аренду по сравнению с нормативными сроками их службы (в связи с чем лизингодатель вынужден многократно сдавать его во временное пользование), то для финансового лизинга характерен длительный срок аренды и, следовательно, амортизация большей или всей части его стоимости.

Таким образом, под финансовым лизингом следует понимать сделку, в которой все риски и доходы, связанные с использованием оборудования, передаются лизингополучателю. При этом лизинговые платежи должны обеспечить лизингодателю не только возврат стоимости оборудования, но и получение соответствующей прибыли на вложенный капитал. Что же касается права собственности на имущество по истечении срока договора, то оно может передаваться лизингополучателю или не передаваться в зависимости от условий договора. При оперативном же лизинге срок передачи оборудования, как правило, является весьма коротким, и все риски и потери, свойственные владельцу имущества, остаются за лизингодателем. [4, с.459]

2. Преимущество влияния лизинга на финансовые результаты организации

Лизинг в условиях российской экономики весьма выгоден по сравнению с покупкой машин и оборудования в кредит еще и тем, что он значительно сокращает инвестиционные риски. Обстоятельство прежде всего связано с тем, что оборудование, взятое в лизинг, гораздо труднее использовать не по назначению, чем кредит. А в случае банкротства лизингополучателя лизингодатель вообще ничего не теряет. Если кредитору для того, чтобы получить свои деньги, требуется пройти всю длительную процедуру банкротства, то принадлежащая лизингодателю высоколиквидная техника может быть им сразу же продана или передана другому лизингополучателю.

Финансовая же функция лизинга состоит в том, что он является формой вложения денежных средств в основные фонды, дополнительным источником к традиционным каналам финансирования, таким, как бюджетные средства, собственные средства предприятий, долгосрочный кредит и другие источники. [3, с.90]

В современных условиях хозяйствования финансовой функции лизинга принадлежит ведущая роль. Предприятие-лизингополучатель, обращаясь к лизингу по финансовым мотивам, получает возможность пользоваться необходимым для него имуществом без единовременной мобилизации на эти цели собственных или привлечения заемных средств. Лизингополучатель освобождается от единовременной полной оплаты стоимости имущества, что выгодно отличает лизинг от обычной купли-продажи. Лизинг может открывать доступ к нужному имуществу как в случае каких-либо кредитных ограничений, так и в случае невозможности привлечения для этих целей заемных средств. С помощью лизинга в число потребителей вовлекаются, как правило, те предприятия, которые либо не имеют финансовых возможностей приобрести оборудование в собственность, либо в силу особенностей производственного цикла не нуждаются в постоянном владении ими.

Однако необходимым условием осуществления договора лизинга является наличие у лизингодателя свободных средств для его реализации или доступ к деньгам других финансовых структур. В наших условиях, как показывает первый опыт создания лизинговых компаний в стране, такими структурами являются в основном банки, кредитные учреждения или дочерние лизинговые компании, созданные при банках или с их участием.

Весьма важный момент лизинга - обеспечение полного воспроизводства основных фондов за счет правильного и своевременного начисления амортизационных отчислений. В традиционном порядке амортизационные отчисления до последнего времени списывались на издержки производства равномерно в течение всего нормативного срока их эксплуатации, что, с одной стороны, приводило к недоамортизации отдельных видов основных фондов, а с другой - не способствовало созданию финансовых возможностей для их ускоренного обновления.

Однако начиная с 1 января 1997 г. Указом Президента РФ от 5 мая 1997 г. № 685 система начисления амортизации существенно усовершенствована. Во-первых, резко уменьшено количество групп основных фондов для установления годовых норм амортизации, во-вторых, сокращены амортизационные сроки их службы, и, в-третьих, что является наиболее важным, с целью создания финансовых возможностей для ускорения внедрения в производство достижений науки и техники предприятиям и организациям предоставлено право использовать метод ускоренной амортизации. Данный метод по сравнению с нормативными сроками позволяет ускорить перенесение балансовой стоимости основных фондов на издержки производства и тем самым создать возможность предприятиям в ускорении обновления и техническом развитии активной части их основных производственных фондов: машин, оборудования, транспортных средств. При этом с введением ускоренной амортизации норма годовых амортизационных отчислений может быть увеличена на коэффициент ускорения до 2 раз. В то же время что касается активной части основных производственных фондов, составляющих объект финансового лизинга, то в соответствии с Постановлением Правительства РФ от 27 июля 1996 г. № 752 в договоре лизинга по соглашению сторон может быть предусмотрено использование ускоренной амортизации с коэффициентом до 3 раз выше нормы. Это положение подтверждено и новым Законом от 29 октября 1998 г. № 164-ФЗ "О финансовой аренде (лизинге)". [3, с.91]

Применение ускоренной амортизации, с одной стороны, ведет к ускорению формирования амортизационного фонда для обновления активной части основных фондов и производственной базы в целом, с другой - создает стимул предприятиям и организациям к уменьшению их налогооблагаемой базы. В этом и состоит один из налоговых эффектов лизинга, позволяющих налогооблагаемую прибыль уменьшить раньше, чем поступит амортизационная часть в составе лизингового платежа.

Оценка эффективности лизинговой операции проводится путем сравнения настоящей стоимости денежного потока при лизинговой операции с денежным потоком по аналогичному виду банковского кредитования (методика и пример такого сравнения рассмотрены ниже). Это является одним из критериев лизинговой сделки.

Стоимость финансового лизинга не должна превышать стоимости банковского кредита, предоставляемого на аналогичный период, иначе организации выгоднее получить долгосрочный банковский кредит для покупки актива в собственность. Кроме того, в процессе использования финансового лизинга должны быть выявлены такие предложения, которые минимизируют его стоимость.

Как и в других случаях определения источника финансирования, следует установить стоимость заемного капитала, привлекаемого на основе ставки лизинговых платежей (Сфл). Эта ставка включает две составляющие:

• постепенный возврат суммы основного долга (годовая норма амортизации актива (НА), привлеченного на условиях финансового лизинга, в соответствии с которым актив после его оплаты передается в собственность арендатора);

• стоимость непосредственного обслуживания лизингового долга.

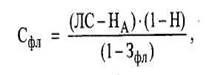

Стоимость финансового лизинга оценивается по формуле

где ЛС - годовая лизинговая ставка,%;

Зфл - уровень расходов по привлечению актива на условиях финансового лизинга.

Лизинговые платежи в соответствии с графиком включаются в разрабатываемый организацией платежный календарь и контролируются в процессе мониторинга его текущей финансовой деятельности. В процессе управления финансовым лизингом следует учесть, что многие правовые нормы его регулирования в нашей стране находятся в стадии становления. В этих условиях следует ориентироваться на международные стандарты осуществления лизинговых операций с соответствующей адаптацией к отечественным экономическим условиям. [3, с.93]

3. Основные законодательные барьеры применения лизинга

Надежное правовое обеспечение лизинговых отношений - гарантия и залог успешного развития лизингового бизнеса. Правовая же неопределенность отношений с партнерами, а в ряде случаев незащищенность как лизингодателей, так и лизингополучателей резко увеличивают степень риска лизинговых сделок и являются причиной, сдерживающей предпринимательскую инициативу.

Долгое время Российская Федерация относилась к числу стран, не имеющих специального законодательства по урегулированию лизинговых отношений.

И лишь в 1994 году была предпринята первая попытка урегулировать отношения лизинга на законодательном уровне.17 сентября 1994 года был принят Указ Президента РФ №1929 “О развитии финансового лизинга в инвестиционной деятельности”.

В этом указе впервые дано законодательное определение лизинга и признана его роль, как инструмента, открывающего доступ к инвестициям, в различные сферы экономики.

С тех пор органами исполнительной и законодательной власти принято больше десяти нормативных актов, способствующих, в целом, развитию лизинга в России. [2, с.30]

В развитии в 1994 году Указа Президента 29 июля 1995 года было принято Постановление Правительства РФ №633 “О развитии лизинга в инвестиционной деятельности”. Этим Постановлением Министерству Экономики было поручено разработать с Министерством Финансов уставные документы лизинговой компании, проекты лизинговых договоров и определить механизм расчета лизинговых платежей.

Указанные нормативные акты определили основу лизинговых отношений, права, обязанности сторон, требования к отражению лизинговых операций в бухгалтерском учете.

Постановление Правительства РФ от 20 ноября 1995 года №1133 “О внесении дополнений в Положение о составе затрат к производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли “ предусматривает, что проценты, выплачиваемые сторонами лизинговой сделки по заемным средствам, использованным для реализации лизингового договора, могут быть включены в себестоимость продукции лизинговой компании с учетом установленных ограничений.

Постановлением Правительства РФ от 26 февраля 1996 года №167 “Об утверждении Положения о лицензировании лизинговой деятельности в Российской Федерации” определен порядок получения лицензии лизинговыми компаниями и предоставления полномочий Министерству Экономики по выдаче лицензии.

Лицензия, выданная Министерством Экономики, действительна на всей территории России на срок от одного до пяти лет. Что касается вновь образованных компаний, с ограниченным объемом капитала, то они могут получить лицензию на срок от одного до двух лет. Министерство Экономики перед выдачей лицензии может потребовать проведения аудита компании независимыми экспертами. Постановление содержит также требование, что 40% дохода лизинговой компании должно приходиться на деятельность по реализации лизинговых договоров. Обязательным условием действия лицензии является также осуществление деятельности в качестве лизингодателя, наличие не менее одного находящегося в стадии реализации договора финансового лизинга в течении срока действия лицензии.