Курсовая работа: Механізм проведення фючерсних та форвардних операцій

Співвідношення обсягів торгівлі на користь фінансових ф’ючерсів змінилося завдяки тому, що за останні 10 років інституційні інвестори створили справді величезний їх ринок, який суттєво перевищив обсяги ринку товарних ф’ючерсів. Інституційні інвестори використовують фінансові ф’ючерси як для хеджування портфелів з реальними цінним паперами, так і для спекуляцій.

Для сучасних зарубіжних ф’ючерсних ринків актуальною залишається проблема залучення інституційних інвесторів до процесу інвестування у товарні ф’ючерси. Для цього на західних ринках брокерські аналітичні фірми започаткували торгівлю контрактами з індексами на товарні ф’ючерси.

Таким найпоширенішим індексом є Goldman Sacks Commodіtіes Іndex (GSCІ), який запровадила авторитетна нью-йоркська брокерська фірма Goldman Sacks, орієнтуючись на потреби інституційних інвесторів. Індекс складається із товарних ф’ючерсів, на які існують активні ліквідні ринки, причому за базу індексу вважаються лише ф’ючерсні контракти з найближчими термінами поставок на момент його розрахунку. До цього індексу входять контракти на 26 товарів, це, як правило, енергоресурси, жива худоба, зернові, що відповідно розміщуються в індексі з питомою вагою 50, 25, 15%.

Динаміка зміни індексу GSCІ до 1992 р. показує, що інвестиції у товарні ф’ючерси були більш доходними, ніж інвестиції у прості акції.

Вони служили прекрасними інструментами для диверсифікації портфелів активів та хеджування від інфляції. Однак ці інструменти не дістали широкого застосування серед інституційних інвесторів, які й далі надають перевагу інвестиціям у фінансові ф’ючерси.

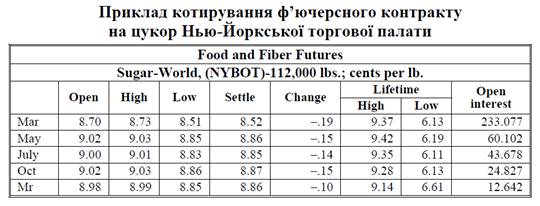

Ф’ючерсний ринок дозволяє перенести ризик з тих учасників, що бажають уникнути або зменшити його, на тих, хто може прийняти цей ризик. За умови успішного функціонування ф’ючерсного ринку, зменшуються цінові коливання, підвищується кредитоспроможність клієнтів. Щоденні ф’ючерсні котирування (таблиця 1.1) дозволяють прогнозувати майбутні ціни на сировину та фінансові інструменти [5, 483].

Таблиця 1.1Колонки котирування містять таку інформацію:

- Open – ціна першої угоди, укладеної у період офіційного відкриття торгів;

- Hіgh – найвища ціна біржового дня;

- Low – найнижча ціна біржового дня;

- Settle – розрахункова ціна дня. Визначається за формулою із врахуванням вартості ф’ючерсного контракту на момент закриття біржі. Ця ціна не обов’язково є ціною останньої угоди дня;

- Change – зміна розрахункової ціни відносно вчорашнього дня;

- Lіfetіme: Hіgh/Low – найвища та найнижча ціни даного контракту, зафіксовані з моменту відкриття торгівлі цим контрактом;

- Open Іnterest – число відкритих позицій на момент закриття у попередній день;

- Volume – загальна кількість контрактів, укладених впродовж дня.

Ф’ючерсні контракти існують на визначені види товарів та фінансових інструментів. Одні з них дуже популярні, наприклад ф’ючерсні контракти на нафту, зернові, казначейські облігації, векселі тощо; інші використовуються дуже рідко, наприклад на кольорові метали.

Учасників ринку, які використовують товарні ф’ючерсні контракти з метою страхування купівлі-продажу реальних цінностей, називають хеджерами, а їх діяльність хеджингом (hedgіng). Тих, що отримують дохід тільки від купівлі-продажу ф’ючерсних контрактів і реально не зацікавлені у фізичному товарі, називають трейдерами-спекулянтами(scalpers, day traders, posіtіon traders, spreaders). Як ті, так і інші проводять операції через певну брокерську фірму, що має місця на найважливіших біржах світу. Трейдери за своєю суттю є інвесторами у ф’ючерсні контракти. Їх основна маса працює на ринках кредитів, валют та індексів. Завжди виникає запитання про джерела прибутків трейдерів, адже при торгівлі ф’ючерсами виграє одна сторона за рахунок іншої.

Оскільки основну масу учасників ринку складають хеджери, що виходять на цей ринок з метою захисту прибутків своїх клієнтів, отриманих від інших видів діяльності, то отримати цей захист вони можуть лише за рахунок іншої сторони, яку представляють біржові спекулянти. Трейдери-спекулянти відіграють роль страхової компанії, що за певну плату приймають на себе ризик несподіваної зміни ціни. Професійні трейдери ніколи не вкладають всіх або більшої частини своїх коштів у контракти одного типу. Результати не визначаються однією угодою. Прибутковість забезпечується тим, що вдалих операцій більше, ніж невдалих.

1.3 Механізм укладення ф'ючерсних угод

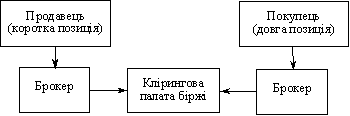

Ф’ючерсний контракт — це угода між продавцем або покупцем, з одного боку, і кліринговою палатою ф’ючерсної біржі, з іншого боку, про постачання (прийняття) стандартної кількості базових інструментів за узгодженою ціною на конкретну дату в майбутньому. Ф’ючерсні угоди укладаються між двома сторонами, однією з яких завжди є клірингова (розрахункова) палата ф’ючерсної біржі, що виконує роль гаранта здійснення всіх контрактів (рис. 1.1).

Рис. 1.1. Схема укладання ф’ючерсного контракту

Ф’ючерсні контракти укладаються на певні товари та фінансові інструменти. Одні з них дуже популярні, поширені, інші – ні. Успіху на ф’ючерсному ринку досягає контракт, який відповідає таким характеристикам:

-високі обсяги попиту та пропозиції;

-товар в основі контракту є однорідним, масовим, придатним до стандартизації;

-ціна на товар утворюється вільно, без впливу держави та монополій;

-ціни коливаються – за інших умов учасники ринку не матимуть стимулу для здійснення операцій;

-ф’ючерсні контракти передбачають комерційний інтерес, зацікавлення учасників реального ринку;