Курсовая работа: Моделювання зовнішньоторговельної угоди з експорту лікарських засобів

*- за даними [34]

Таким чином ми бачимо,що сукупна частка цих країн знизилася з 78% від загального фармацевтичного виробництва в 2008 році до приблизно 67% у 2009 році в той час як Швейцарія та Італія збільшили своє виробництво на 4,5%. З 2008 року на 10 провідних країн-виробників лікарських засобів припадає 84% -88% від світового виробництва. США залишається найбільшим виробником (у вартісному вираженні), що становить майже третину від загального обсягу виробництва, а Японія є другим за величиною. Разом, ці дві країни у 2008 році виробили 57% лікарських засобів у світі ,а в 2010 47%. Щодо Великобританії, то у період від 2008-2010 років частка її у світовому ринку становить 6% -7%, в той час як Франція залишилася на рівні 7% -8%.

Рейтинг провідних фармацевтичних компаній в світі змінюється дуже швидко. Протягом 2008-2010 років було зафіксовано злиття серед великих компаній У результаті, деякі компанії, які раніше були у вищій лізі, такі як Hoechst і Sandoz, втратив свій самостійний статус у 2010 році. [17,c.26]

Таблиця 1.1 показує, що протягом 20 років, вісім компаній (шість з них американські) послідовно були серед 15 провідних фармацевтичних компаній в світі: Merck, Bayer, Pfizer, Bristol-Myers Squibb, Eli Lilly, Roche, American Home Продукти і Warner-Lambert. У 2007 році дев'ять з 15 провідних компаній світу були американськими, дві швейцарські, одна німецька, одна франко-німецької, одна шведсько-британської, одна японська та одна англо-американської.

Таблиця 1.1

Топ 16 фармацевтичних компаній-лідерів у світі (2007-2010)

| Компанія | Країна | Місце 2007 |

Місце 2008 |

Місце 2009 |

Місце 2010 |

| Pfizer (incl Warner Lambert) | США | 8 | 6 | 5 | 1 |

| GlaxoSmithKline | Великобританія/США | - | 12 | 12 | 2 |

| Merck | США | 2 | 1 | 1 | 3 |

| Astra/Zeneca | Швеція/Великобританія | - | - | 4 | 4 |

| Aventis (Incl Hoechst) | Франція/Німеччина | - | - | 2 | 5 |

| Bristol-Myers Squibb | США | 14-13 | 10 | 6 | 6 |

| Johnson & Johnson | США | - | - | 9 | 7 |

| Novartis (incl Ciba Geigy) | Швейцарія | - | - | 7 | 8 |

| Upjohn/Pharmacia | США | 11 | 13 | - | 9 |

| Wyeth/American Home Products | США | 6 | 2 | 11 | 10 |

| Eli Lilly | США | 10 | 9 | 8 | 11 |

| Roche | Швейцарія | 5 | 15 | 10 | 12 |

| Bayer | Німеччина | 3 | 5 | 3 | 13 |

| Schering-Plough | США | - | - | 14 | 14 |

| Abbott | США | - | 8 | 13 | 15 |

| Takeda | Японія | 15 | - | - | 16 |

*- за даними [31]

Таким чином ми бачимо, що компанії США є самостійними, що дозволяє їм увійти в трійку світових компаній-лідерів з виробництва лікарських засобів.

Досить важливим є той факт,що загальний обсяг глобального фармацевтичного виробництва в 2009 році був понад 320 млрд. дол., що становить 1,12% від глобального валового внутрішнього продукту (ВВП). Середньорічний темп зростання виробництва фармацевтичної продукції за період 2008-2010 років становив лише 10,5% у поточних цінах, в порівнянні з середньорічні темпи зростання світового валового національного продукту (ВНП) - 7,5%. Середній реальний темп зростання ВВП на той період складав лише 3,6% річних, а середні реальні темпи зростання виробництва фармацевтичної продукції - 14,9% річних.[17,c. 7-8]

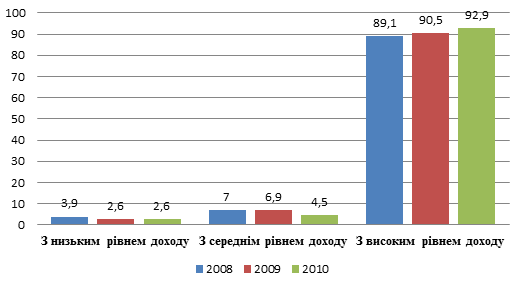

Для того, щоб біль точно проаналізувати систему дохідності фармацевтичної індустрії необхідно перш за все дати певний аналіз країн с низьким, середнім та високим рівнем розвитку рис 1.2.

Рис. 1.2 Частка країн з низьким, середнім та високим рівнем розвитку у фармацевтичній промисловості (%)

*- за даними [34]

Таким чином ми бачимо, як загальний обсяг виробництва було розподілено між країнами залежно від їх рівня економічного розвитку, з використанням класифікації Всесвітнього банку країни, який групує їх залежно від рівня доходу. Судячи з малюнку ми бачимо,що країни з високими доходами домінують у світовій фармацевтичній продукції (за вартістю). Частка цих країн у виробництві збільшилася до 89,1% в 2008 році та до 92,9% у 2010 році. Сукупна частка з середнім і низьким рівнем доходів зменшилася з 10,9% до 7,1% за той же період.

У 2010 році міжнародна торгівля фармацевтичної продукції представила близько 1,8% світового експорту. Так загальний обсяг складає близько $ 104 млрд. (табл. 1.2). У період 2008-2010 років, торгівля фармацевтичної продукції збільшувалася істотно швидше, ніж виробництво. [34]

лікарський зовнішньоторговельний угода контракт

Таблиця 1.2

Міжнародна торгівля фармацевтичної продукції, млрд..дол. США (2008-2010)

| Напрямок торгівлі | 2008 | 2009 | 2010 |

| Експорт (поточні ціни) | 14.53 | 36.04 | 104.22 |

| Exports (постійні цінові умови) | 5.35 | 28.79 | 117.86 |

| Імпорт (поточні ціни) | 13.54 | 34.64 | 104.80 |

| Імпорт (постійні цінові умови) | 4.98 | 27.67 | 118.53 |

*- за даними [34]

Таблиця 1.2 показує, що, в постійних цінових умовах, міжнародної торгівлі рівень експорту в фармацевтиці значно зріс з 2008 року. Міжнародна торгівля фармацевтичної промисловості домінує з високим рівнем доходу промислово розвинених країн. У 2009 році на них припадало 93% світового експорту і 80% світового імпорту у вартісному вираженні.

Існує певна відмінність між країнами-експортерами та країнами-лідерами з виробництва медикаментів. Так в таблиці 1.3 ми бачимо,що у 2005 році понад 70% експорту фармацевтичної продукції припадав лише на вісім країн світу. До 2009 року цей показник становив вже 79,7%. Чотири з цих країн також входить до п'ятірки фармацевтичних виробників, тільки в Японії відсутня основна група експортера. Головними постачальниками фармацевтичної продукції на зовнішні ринки є відомі фірми розвинених країн, які здійснюють поставки як шляхом прямого експорту, так і через свої зарубіжні відділення і дочірні фірми.[12,c.8]

Таблиця 1.3

Найкращі країни-експортери (2008-2010)

| Країни | 2008 | 2009 | 2010 | ||||

| Рівень значущості | % в світі | Рівень значущості | % в світі | № | Рівень значущості | % в світі | |

| Німеччина | 2.272 | 15.6 | 5.8612 | 16.3 | 1 | 14.978 | 14.5 |

| Швейцарія | 1.615 | 11.1 | 4.3595 | 12.1 | 2 | 11.452 | 11.1 |

| США | 2.020 | 13.9 | 4.1032 | 11.4 | 3 | 11.071 | 10.7 |

| Великобританія | 1.732 | 11.9 | 4.0404 | 11.2 | 4 | 10.053 | 9.7 |

| Франція | 1.497 | 10.3 | 3.6652 | 10.2 | 5 | 10.043 | 9.7 |

| Бельгія | 0.670 | 4.6 | 1.6329 | 4.5 | 6 | 6.438 | 6.2 |

| Італія | 0.688 | 4.7 | 1.5169 | 4.2 | 7 | 5.607 | 5.4 |

| Ірландія | 8 | 5.122 | 4.9 | ||||

| Швеція | 9 | 4.010 | 3.9 | ||||

| Нідерланди | 0.619 | 4.3 | 1.3771 | 3.8 | 10 | 3.852 | 3.7 |

| Світовий експорт | 14.526 | 100 | 36.037 | 100 | 103.619 | 100 | |

*- за даними [12]

Судячи з таблиці ми бачимо що великий виробник не обов'язково є великим експортером. Країни з виробничою базою відрізняються один від одного у своїй схильності до експорту фармацевтичних препаратів. Японія експортувала лише 2% місцевого виробництва в 2007 році, 3% в 2008 році і 4% в 2009 році. Що стосується країн з низьким рівнем доходу виробництва, то вони виробляють в основному для місцевого ринку. Навіть в Індії, з більш ніж 20 000 виробників фармацевтичної продукції, де частка експорту місцевої продукції збільшився в три рази з 2008 року, менше 20% від загального обсягу виробництва надходить в міжнародну торгівлю. Дані, представлені дещо вище, показують нам неповну картину загального обсягу витрат на ліки домогосподарств, урядів та інших джерел фінансування. Зокрема, вищенаведені дані виключають більшість витрат на традиційні та альтернативні лікарські засоби, які входять у фармакопеї багатьох країн і значна частка лікарських засобів споживання в Азії та інших частинах світу. Загалом витрати на ті чи інші лікарські засоби залежать від їх ціни на світовому ринку.[20, c.140-143]

Що стосується імпорту то необхідно зазначити,що за останні роки світовий фармринок розвивається дуже активно. За даними «IMS Health», у 2009 р. обсяг продажу ЛП у 234 країнах світу становить 394,4 млрд дол США. Оскільки жодна з країн світу не виробляє повністю всієї номенклатури ліків, необхідних для проведення лікувально-профілактичних заходів, тому певний відсоток І. присутній на фармацевтичних ринках усіх країн світу. Враховуючи те, що фармацевтична продукція не повинна сприйматись як звичайні продукти широкого вжитку, її виробництво та продаж через дистриб’юторську мережу як у національних, так і в міжнародних рамках повинні відповідати встановленим стандартам і суворо контролюватися.[25,c.3-4]