Курсовая работа: Мониторинг и управление портфелем ценных бумаг

Вопрос о количественном составе портфеля можно решать как с позиции теории инвестиционного анализа, так и с точки зрения современной практики. Согласно этой теории простая диверсификация, т. е. распределение средств портфеля по принципу — «не клади все яйца в одну корзину» — ничуть не хуже, чем диверсификация по отраслям, предприятиям и т. д. Кроме того, увеличение различных активов, т. е. видов ценных бумаг, находящихся в портфеле, до восьми и более не дает значительного уменьшения портфельного риска. Максимальное сокращение риска достижимо, если в портфеле отобрано от 10 до 15 различных ценных бумаг. Дальнейшее увеличение состава портфеля нецелесообразно. Излишняя диверсификация может привести к таким отрицательным результатам, как: невозможность качественного портфельного управления; покупка недостаточно надежных, доходных, ликвидных ценных бумаг; рост издержек, связанных с поиском ценных бумаг (расходы на предварительный анализ и т. д.); высокие издержки по покупке небольших мелких партий ценных бумаг и т. д.

1.4. Риск портфеля ценных бумаг при формировании

Все операции на рынке с ценными бумагами сопряжены с рисками: снижения доходности, прямых финансовых потерь, упущенной выгоды.

Систематический риск - риск падения ценных бумаг в целом. Представляет собой общий риск на все вложения в ценные бумаги. Анализ этого риска сводится к оценке того, стоит ли вкладываться в этот портфель или же лучше обратиться к альтернативам(прямые денежные инвестиции, недвижимость, валюту).

Несистематический риск - агрегированное понятие, объединяющее все виды рисков, связанных с конкретной ценной бумагой. Такой риск диверсифицируемый, понижаемый, может осуществляться выбор той ценной бумаги (по виду, эмитенту, условиям выпуска и т.д.), которая обеспечивает приемлемые значения этого риска.

Селективный риск - риск неправильного выбора ценных бумаг для инвестирования.

Временный риск - риск эмиссии, покупки или продажи ценных бумаг в неподходящее время, что неизбежно влечет за собой потери.

Существуют и более общие закономерности на развитых и наполненных фондовых рынках, например сезонные колебания (ценные бумаги торговых, с/х и других сезонных предприятий), циклические колебания (движение курсов ценных бумаг в различных фазах макроэкономических воспроизводственных циклов).

Риск законодательных изменений - например, необходимость перерегистрации выпусков, вызывает существенные издержки и потери эмитента и инвестора. Эмиссия ценных бумаг рискует оказаться недействительной, может неблагоприятно измениться правовой статус посредников по операциям с ценными бумагами и т.п.

Риск ликвидности - возможность потерь при реализации ценных бумаг из-за изменения оценки ее качества – один из самых распространенных на рынке рисков.

Кредитный деловой риск - риск того, что эмитент, окажется не в состоянии выплачивать процент по долговым обязательствам и (или) основную сумму долга.

Инфляционный риск - доходы, получаемые инвесторами, обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут.

Процентный риск - рост рыночной ставки процента ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. При повышении процентной ставки может начаться также массовый “сброс” ценных бумаг, эмитированных под более низкие (фиксированные) проценты и по условиям выпуска досрочно принимаемым обратно эмитентом. Процентный риск несет инвестор, вложивший свои средства в средне - и долгосрочные ценные бумаги с фиксированным процентом при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем. Процентный риск несет эмитент, выпускающий средне - и долгосрочные ценные бумаги с фиксированным процентом при текущем понижении среднерыночного процента в сравнении с фиксированным уровнем.

Отзывной риск - риск потерь для инвестора в случае, если эмитент отзовет отзывные облигации в связи с превышением фиксированного уровня процентных выплат по ним над текущим рыночным процентом.

Политический, социальный, экономический и т.п. риски. В частности, политический риск - риск финансовых потерь в связи с изменением политической системы, расстановки политических сил в обществе, политической нестабильностью.

Региональный риск - риск, особенно свойственный моно продуктовым районам.

Отраслевой риск - риск, связанный со спецификой отдельных отраслей. С позиции этого вида риска все отрасли можно подразделить на подверженные циклическим колебаниям, на умирающие, стабильно работающие, быстро растущие.

Риск предприятия (финансового и нефинансового) - риск, сходный с отраслевым и во многом производный от него. Связан с: типом поведения предприятия (стратегии). Валютный риск - риск, связанный с вложениями в валютные ценные бумаги, обусловленный изменениями курса иностранной валюты.

Капитальный риск - риск существенного ухудшения качества портфеля ценных бумаг, что приводит к необходимости масштабных списаний потерь и как следствие - к значительным убыткам и может затронуть капитал банка, вызывая необходимость его пополнения путем выпуска новых ценных бумаг.

Риск поставки - риск невыполнения продавцом обязательств по своевременной поставке ценных бумаг.

Операционный риск - неполадки в работе компьютерных систем по обработке информации, низким качеством работы технического персонала, нарушениями в технологии операций по ценным бумагам, компьютерным мошенничеством и т.д.

Риск урегулирования расчетов - риск потерь по операциям с ценными бумагами, связанный с недостатками и нарушениями технологий в платежно-клиринговой системе.

Для эффективного ведения инвестиционной деятельности необходим капитал, достаточный для осуществления диверсификации вложений, в противном случае ведение операций на фондовом рынке лучше поручить специализированным компаниям (например, фондам), способным аккумулировать средства многих мелких инвесторов для рационального составления инвестиционного портфеля; степень риска конкретной ценной бумаги целесообразно определять по отношению к другим ценным бумагам, а лучше всего — по отношению к степени риска фондового рынка в целом, т.е. как частное от деления показателя рискованности данного вида ценных бумаг к показателю рискованности фондового рынка. На практике для этого пользуются методами оценки степени статистической связи между доходом на единицу капитала, приносимым данной ценной бумагой и. средним доходом всех ценных бумаг фондового рынка на единицу вложений. Если относительная цена риска больше единицы, значит, данный вид ценных бумаг характеризуется большей рискованностью по сравнению с фондовым рынком в целом и наоборот.

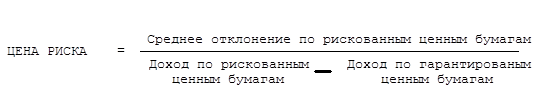

Зная средний доход на единицу вложенного капитала по гарантированным и по рискованным ценным бумагам, а также зная величину среднего отклонения фактически полученного дохода по рискованным ценным бумагам от среднего дохода, можно посчитать «цену риска».

(2)

(2)

Инвесторов также можно классифицировать на: консервативных, умеренно-агрессивных, агрессивных, опытных и изощренных (игроков). Консервативные инвесторы — главная задача для них: надежность вложений, минимизация возможного риска, пусть даже ценой скромной отдачи на авансированные средства. Среди всех видов ценных бумаг этот тип инвесторов предпочитает облигации и преференциальные акции высшего и высокого качества (активы, имеющие надежную защиту), а среди инвестиционных институтов — государственные организации и компании с солидной репутацией.

Умеренно-агрессивные инвесторы — более склонны к риску, хотя также предпочитают его ограничивать. Их цель защита инвестиций, обеспечение их безопасности, высокая доходность (проценты, дивиденды) ценных бумаг, которым они владеют. При формировании инвестиционного портфеля допускается вхождение ценных бумаг более низкого качества (менее защищенных) и специальных ценных бумаг, предполагающий дальнейшие операции с ними в зависимост и от конъюнктуры рынка (например, с ордером или конвертируемые в другие виды ценных бумаг).

Агрессивный тип инвесторов характеризуется лояльным отношением к риску, включением его в свою