Курсовая работа: Налогообложение предприятий 3

Содержание

Введение

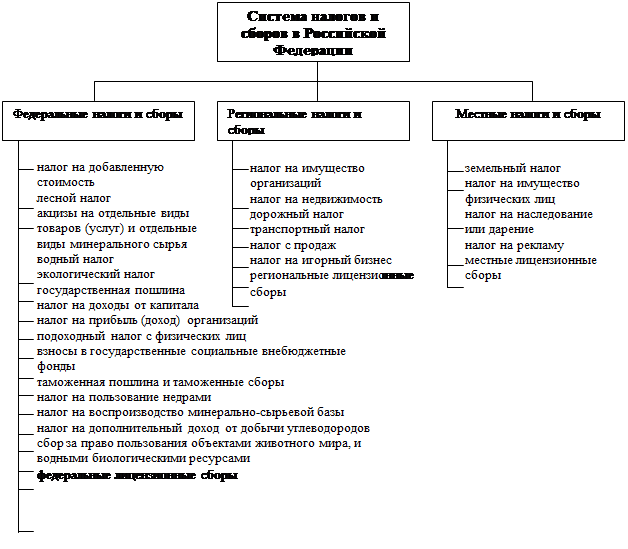

1. Налогообложение предприятий: нормативное обеспечение, система действующих налогов и сборов и организация их учета

2. Учет расчетов по федеральным налогам

3. Учет региональных налогов и сборов

4. Учет местных налогов и сборов

5. Учет отложенных активов и обязательств

Заключение

Практическая часть

Список источников и литературы

Введение

Среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место отводится налогам. В условиях рыночной экономики любое государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка.

Устанавливая налоги, субъекты и объекты налогообложения, налоговые базы, ставки налогов, льготы и санкции, изменяя условия налогообложения, государство стимулирует предпринимательскую деятельность в одних направлениях и стимулирует в других. Исходя из общенациональных интересов, от успешного функционирования налоговой системы во многом зависит результативность применяемых экономических решений.

Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей, предприятий независимо от ведомственной подчиненности, форм собственности и организационно правовой формы предприятия.

С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

В условиях перехода от административно - директивных методов управления к экономическим, резко возрастают роль и значение налогов как регулятора рыночной экономики, поощрения и развития приоритетных отраслей народного хозяйства, через налоги государство может проводить энергичную политику в развитии наукоемких производств и ликвидации убыточных предприятий.

Налоговая система в Российской Федерации практически была создана в 1991 году, когда в декабре этого года был принят пакет законопроектов о налоговой системе. Главной целью налоговой реформы в России была провозглашена всемерная поддержка становления рыночных отношений. При этом, она должна была способствовать определенному выравниванию уровней доходов всех групп населения, оказывать поддержку малоимущим, обеспечивать более-менее справедливое распределение налогового бремени по регионам и др.

Налоги - это одно из основных понятий финансовой науки. Сложность понимания природы налога обусловлена тем, что налог - это одновременно экономическое, хозяйственное и правовое явление реальной жизни.

Законодательство Российской Федерации о налогах и сборах состоит из Налогового Кодекса Российской федерации и принятых в соответствии с ним федеральных законов о налогах и сборах. Налоговый Кодекс устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в Российской Федерации.

Законодательство о налогах и сборах регулирует властные отношения по установлению, введению и взиманию налогов и сборов в Российской Федерации, а также отношения, возникающие в процессе осуществления налогового контроля, обжалования актов налоговых органов, действий (бездействия) их должностных лиц и привлечения к ответственности за совершение налогового правонарушения.

Актуальность темы исследования определена тем, что налоговые платежи самым существенным образом влияют на работу предприятия, и прежде всего на конечные финансовые результаты.

Естественно, налоговая система влияет и на социальные процессы на уровне коммерческих предприятий через эффективность функционирования коммерческой организации. Если налоговая система позволяет эффективно функционировать коммерческой организации, то в этом случае у нее имеются возможности для повышения заработной платы, что ведет не только к повышению материального положения работников предприятия, но и к увеличению отчислений по единому социальному налогу, НДФЛ.

Объект исследования – налогообложение предприятия в современных условиях.

Предмет исследования - система организации учета расчетов по налогам и сборам на предприятии.

Цель курсовой работы - раскрыть особенности и методику учета расчетов по налогам и сборам на предприятии.

Для достижения этой цели необходимо решать следующие задачи:

1. рассмотреть особенности налогообложения предприятий, его нормативное обеспечение, систему действующих налогов и сборов и организация их учета

2. раскрыть особенности учета расчетов по федеральным налогам;

3. проанализировать особенности учета региональных налогов и сборов;

4. раскрыть особенности учета местных налогов и сборов;

5. проанализировать особенности учета отложенных активов и обязательств.

Методы исследования: сравнение, сопоставление, анализ, синтез.

Информационной базой исследования явились соответствующие нормативные акты в рамках данной темы.

Структура работы: введение, пять глав, заключение и список источников и литературы.

1. Налогообложение предприятий: нормативное обеспечение, система действующих налогов и сборов и организация их учета

Налог - обязательный платеж, взимаемый государством с физических и юридических лиц.

Налоги и сборы являются основными источниками формирования государственного и местного бюджетов. Основная функция налогов регулировать экономику. С Помощью рычагов налоговой политики государство оказывает воздействие на состояние хозяйственной конъюнктуры, стимулирует экономический рост.

Налоговая система выполняет следующие функции: фискальную, распределительную, регулирующую, стимулирующую и контрольную.

|

С помощью фискальной политики формируются доходы государства, необходимые для реализации политических, социально-экономических задач. Государство осуществляет распределительные функции, формируя доходы и расходы (федерального, регионального, местного бюджетов, внебюджетных фондов), обеспечивая социальную защиту определенных категорий населения. Сущность регулирующей функции проявляется в дифференцированном подходе к различным отраслям, видам деятельности, регионам. Регулирующая функция проявляется в форме льгот и санкций. Налоговые льготы стимулируют развитие перспективных отраслей, обеспечивают вложения инвестиций в основной капитал, налоговые санкции выступают проявлением контрольной функции. Количественное отражение налоговых поступлений и их сопоставления с потребностями государства в финансовых ресурсах проявляется в контрольной функции.

Благодаря контрольной функции оценивается эффективность налогового механизма, обеспечивается контроль за движением финансовых ресурсов, выявляется необходимость внесения изменений в налоговую систему и финансовую политику. Система налогов обладает разветвленной структурой, в ней представлено множество разнообразных видов и типов налогов.

--> ЧИТАТЬ ПОЛНОСТЬЮ <--