Курсовая работа: Организация, оформление и учет лизинговых операций в кредитных организациях

Исходя из этого, лизинг можно трактовать как способ реализации отношений собственности, определяющий состояние производительных сил и производственных отношений во взаимосвязи.

Определение лизинга приводится так же в Федеральном Законе «О лизинге». Согласно ст. 2 этого Закона, «лизинг» – вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг на основании договора, в соответствии с которым арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование.

Согласно Федеральному закону «О лизинге», предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и др. движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности.

Естественно, предметом лизинга не могут быть земляные участки и другие природные объекты, а так же имущество, которое федеральными законами запрещено к свободному обращению или для которого установлен особый порядок обращения.

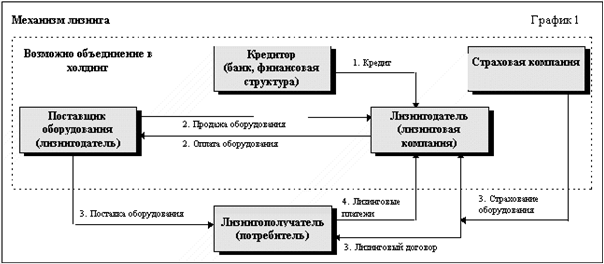

Субъектами лизинговой сделки в зависимости от вида лизинга могут быть от двух и более сторон. Обязательным участком лизинговых операций является лизингодатель, в качестве которого могут выступать предприятия – производители объектов лизинга, лизинговые фирмы, банки, при этом банки контролируют и независимые лизинговые компании, предоставляя им кредиты (как свидетельствует зарубежный опыт, за счет этого источника формируется до 75% ресурсов лизинговых компаний). Предоставляя ресурсы и участвуя в капитале лизинговых компаний, банки косвенно участвуют в лизинговых операциях. Коммерческие банки могут и напрямую участвовать в лизинговых операциях, для этого они образуют в своем составе лизинговые службы. Внедрение банков на рынок лизинговых услуг связано, во-первых, с тем, что лизинг является капиталоемким видом бизнеса, а банки являются основными держателями денежных ресурсов. Во-вторых, лизинговые услуги тесно связаны с банковским кредитованием. Другим обязательным участком лизинговой сделки является лизингополучатель – предприятие, нуждающееся в лизинговом имуществе.

Таким образом, лизингодатель – физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

Лизингополучатель – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга.

Продавец – физическое или юридическое лицо, которое в соответствии с договором купли продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли – продажи. Продавец может одновременно выступать в качестве лизингополучателя.

Субъектов лизинговой сделки можно подразделяют на прямых и косвенных.

К прямым участникам лизинговой сделки относят:

- лизинговые фирмы, компании и банки, выступающие как лизингодатели;

- производственные, торговые и транспортные предприятия и население (лизингополучатели);

- поставщики объектов сделки – промышленные и торговые компании.

Косвенными участниками лизинговой сделки являются:

- коммерческие и инвестиционные банки, кредитующие лизингодателя и выступающие гарантом сделок;

- страховые компании;

- брокерские и другие посреднические фирмы.

В классической лизинговой сделке взаимоотношения между субъектами строятся по следующей схеме: будущий лизингополучатель, нуждающийся в определенных видах имущества, самостоятельно подбирает располагающего этим имуществом поставщика. В силу отсутствия собственных средств и доступа к заемным средствам для приобретения имущества в собственность он обращается к будущему лизингодателю, имеющему необходимые средства, с просьбой о его участии в сделке. Это участие лизингодателя выражается в покупке им имущества у поставщика в собственность и последующей его передаче лизингополучателю во временное пользование на оговоренных в лизинговом соглашении условиях.

Рис.1. Схема лизинговых операций.

1.2. Функции лизинга и его виды

Лизинг как сложное социально-экономическое явление выполняет важнейшие функции по формированию многоукладной экономики и активизации производственной деятельности.

Из многочисленных функций лизинга можно выделить основные четыре: финансовую, производственную, сбытовую и использования налоговых льгот.

Финансовая функция выражается в освобождении товаропроизводителя от единовременной оплаты полной стоимости необходимых средств производства и как бы в предоставлении ему долгосрочного кредита.

Производственная функция лизинга состоит в решении проблем производства за счет временного использования имущества, что является весьма эффектным способом материально – технического снабжения и производства новой техники, сопровождаемой разнообразным сервисом.

Сбытовая функция лизинга включает круг потребителей и освоение новых рынков сбыта.

Функция использования налоговых льгот и амортизируемых льгот имеет следующие особенности:

- имущество по лизингу учитывается на балансе лизингодателя или лизингополучателя по согласованию между ними;

- лизинговые платежи относятся на себестоимость производимой продукции (услуг), что соответственно уменьшает налогооблагаемую прибыль;