Курсовая работа: Основные направления автоматизации в банковской сфере

На сегодняшний день одним из главных способов сохранения имеющихся и обретения новых конкурентных преимуществ, позволяющим охватить практически все аспекты взаимодействия банков с клиентами и партнерами, является внедрение систем CRM.

Эта система – единое организационно-техническое решение, позволяющее представить различные аспекты взаимодействия организации со внешней средой в виде единого комплекса взаимоувязанных друг с другом элементов и путем многокритериального анализа выявлять и устранять причину, а не последствия проблем.

Необходимо особо подчеркнуть, что банковский сектор является рынком, на котором внедрение CRM систем способно принести значительный эффект. Ведь в этой отрасли велика субъективность критериев, на основании которых клиент принимает решение о выборе банка. Поэтому здесь внимание и тонкий учет интересов клиента приобретают едва ли не решающее значение. Внедрение CRM системы дает компании возможность соединить индивидуальность банковского предложения с надежностью и размеренностью бизнес-процессов. Это позволяет банку значительно снизить издержки на привлечение новых клиентов и постоянно совершенствовать саму систему работы с клиентом, анализируя и повышая ее эффективность. В итоге это приводит к стабильному росту клиентской базы и повышению лояльности существующих клиентов. Даже в крупных и успешных финансовых учреждениях информация о клиентах может находиться в разрозненных базах данных и даже личных записных книжках.

При этом часть ее вполне может быть утрачена, информация может находиться в общем пользовании без разграничения и категорирования доступа к ней, информация может быть утеряна по причине банального ухода менеджера клиентской службы, ведущего то или иное направление клиентской базы.

Последствия могут быть плачевными: утрата важных данных, использование в оперативных целях устаревшей или некорректной информации, разглашение конфиденциальной информации, отсутствие полной картины по тому или иному сегменту клиентской базы и, как следствие, потеря самих клиентов. Печально? Более чем. А CRM системы – даже простые – предлагают эффективное решение этих проблем.

Кроме этого, внедрение CRM систем помогает банку систематизировать работу структурных подразделений и филиалов, взаимодействующих с клиентами, что позволяет организовать планирование и оценку деятельности этих подразделений. С помощью CRM систем появляется возможность разрабатывать и вводить четкую технологию продаж банковских продуктов, которая в случае необходимости может быть увязана с системой мотивации менеджеров по работе с клиентами. Однако наиболее важным в работе CRM систем является централизация сведений о клиенте, получаемых банком из различных источников. Не секрет, что впечатление клиента от первого обращения в банк может оказаться наиболее сильным, а как отмечалось выше, первый контакт клиента с представителем банка чаще всего осуществляется по телефону или по каналам электронной почты. Теперь представим следующую ситуацию.

Желая получить начальную информацию о банке, предлагаемых продуктах и услугах, клиент заходит на его сайт. Просматривает несколько страниц и, найдя информацию о новых условиях кредитного займа, решает отправить электронное письмо в банк.

Безрезультатно прождав несколько дней, клиент звонит в call центр банка, где ему дают начальную информацию и переключают на менеджера. Менеджер выдает уже другую информацию об условиях. После законного вопроса клиента «А как же новые условия?», менеджер теряется и обещает уточнить и перезвонить. За пару дней, пока менеджер перезванивает, клиенту приходит рассылка/факс или напрямую звонит call центр с тем самым предложением, о котором он читал на сайте, только в несколько измененном виде. Клиент сообщает, что уже общается с менеджером, каковая информация, скорее всего, пропадет после того, как оператор повесит трубку. Допустим, менеджер перезванивает и подтверждает информацию об условиях кредита, приносит извинения и досылает предложение по электронной почте. Клиент уже начинает оформлять заявку на кредит, и тут неожиданно с банковского сайта приходит ответ на его запрос, в котором уже другой менеджер благодарит за обращение и выдает информацию по условиям – и они опять выгоднее предложенных первым менеджером. Вконец дезориентированный клиент опять звонит первому менеджеру и выясняет, почему такая несправедливость…

Внедрение CRM систем, взаимодействующих с системами хранения данных банка, позволяет формировать определенный сценарий разговора для оператора call центра. Такой сценарий уже учитывает возможные потребности конкретного клиента, обратившегося в банк, на основании информации, накопленной о нем в системе хранения данных. Сегодня для использующих в своей деятельности CRM решения банков стала привычной ситуация, когда клиент, проведя пять минут на сайте, обращается в call центр банка, а там уже знают, чем он интересовался и что ему стоит предложить.

В условиях растущей конкуренции в кредитных организациях развивается и такое направление деятельности, как банковский маркетинг. Сегодня банки стараются предложить своим клиентам новые продукты, максимально соответствующие потребностям определенной целевой группы клиентов.

Однако необходимо не только разработать новый продукт, но и довести информацию о нем именно до тех клиентов, на которых он ориентирован. Благодаря CRM банк может привлечь к реализации маркетинговой программы стороннюю организацию, например оператора связи, работающего в регионе, интересующем банк. Привлеченный оператор на основании критериев, предоставленных банком, создает выборку из базы своих абонентов и получает целевую клиентскую группу маркетинговой программы банка. Затем оператор по своим каналам (от SMS до call центра) доносит предложение банка до целевой группы, члены которой получают потенциально интересное предложение и могут тут же подписаться на услугу банка, например, отправив SMS или сообщение по электронной почте. Немаловажно и то, что системы CRM помогают разработать и оценить эффективность маркетинговых программ, и этим они еще более привлекательны для банковского сектора.

Внедрение CRM решений является на сегодняшний день необходимым инструментом выживания компании в конкурентной борьбе. Однако не следует полагать, что с началом использования системы CRM, какой бы продвинутой она ни была, все проблемы закончатся, а люди встанут в очередь, чтобы стать клиентами банка. Использование CRM может помочь банку стать более дружественным клиенту.

Но клиенты – прежде всего люди, и в формировании их лояльности по отношению к финансовому учреждению далеко не последнюю роль играет человеческий фактор и то, насколько комфортно клиент себя ощущает в офисе банка. Ведь в наше время искренняя улыбка операциониста или консультанта банка может сделать больше, чем привлекательный продукт или маркетинговая программа. Но при одновременном использовании всех этих факторов CRM система может стать для банка источником серьезных и долгосрочных конкурентных преимуществ, сделав банк настоящим партнером для своих клиентов.

3. Хранилища данных

Одним из условий, обеспечивающих конкурентоспособность современной финансовой организации, является возможность оперативного принятия управленческих решений. На различных уровнях управления бизнесом необходимость информации разной степени обобщенности, с целью анализа финансового состояния банка, управления рисками, управления взаимоотношения ми с клиентами и т. д., обусловливает требования к построению эффективной системы управленческой отчетности. Данная задача решается путем внедрения в банке систем класса Business Intelligence (BI).

3.1 Бизнес-потребности

Очевидно, что управленческая отчетность должна основываться на консолидированной и качественной исходной информации. Для обеспечения полноты и согласованности информации из различных учетных систем служат решения на основе хранилищ данных (ХД).

Зачастую такие системы используются для решения ограниченного круга аналитических задач и построены на основе либо разрозненных витрин данных, либо неких промежуточных систем, в которые практически без изменений выгружаются данные из различных источников. Поэтому о консолидации информации даже в рамках текущего решения и тем более об унификации всех корпоративных справочников и ключевых показателей говорить не приходится.

3.2 Выбор модели ХД

Построение единого центрального ХД данных – задача для крупной финансовой организации. Разработка и внедрение корпоративного ХД в общем случае представляет собой длительный инвестиционный проект со значительными рисками. Поэтому необходим серьезный подход к выбору конкретного решения. Основным требованием к центральному информационному хранилищу является:

1) Наличие проработанной, предметно-ориентированной, однозначно понимаемой модели данных. Четкая структура модели и однозначная трактовка элементов данных обеспечивают прозрачность загрузки информации из исходных систем и оперативность извлечения данных, которые требуются для построения управленческой отчетности. Такая модель должна соответствовать требованиям к хранению исторических данных и обеспечивать необходимый уровень (желательно несколько уровней) детализации. Отсутствие проверенной временем модели данных может свести на нет все остальные достоинства решения, усложнит применение любых инструментов Extraction Transformation Loading (ETL) и On Line Analytical Processing(OLAP).

2) Важным преимуществом является наличие большого набора решений для типовых аналитических задач, системы обеспечения единой терминологии и классификации, программных систем управления моделями и метаданными. Эти решения позволят эффективно определять границы проекта, оперативно разрабатывать аналитические приложения и в итоге значительно снизят затраты на аналитику и проектирование.

3) В целях минимизации рисков решение должно обеспечить возможность поэтапного внедрения информационного ХД в соответствии с приоритетами бизнес требований. Примеры невыполнения вышеуказанных требований к модели на практике встречаются довольно часто. Как следствие, при построении решения на основе ХД возникают проблемы. Сроки таких проектов затягиваются в результате увеличения трудозатрат как аналитиков, так и разработчиков ETL и OLAP. Кроме того, после ввода системы в промышленную эксплуатацию специалисты банка могут столкнуться со сложностями в понимании структур хранения информации в корпоративном ХД, в написании процедур извлечения информации из ХД, с проблемами недостаточного быстродействия процессов загрузки и извлечения данных и т. д. В итоге бизнес цели проектов либо достигаются не полностью, либо вообще не достигаются.

3.3 Области анализа для хранилища данных

Наиболее часто необходимо иметь следующие области анализа данных:

- Управление активами и пассивами : анализ распределения капитала, капитальных вложений, анализ допустимых кредитных потерь, раскрытие позиций ценных бумаг, управленческий баланс, анализ доходов, анализ средств по срокам, анализ чувствительности процентной ставки, анализ ликвидности, структурный финансовый анализ и т. п.

- Доходность : функционально-стоимостной анализ (ABC Analysis), измерение эффективности бизнес процедур, прибыльность каналов, прибыльность клиентов, прибыльность географических регионов, прибыльность элементов организационной структуры, анализ продуктов, прибыльность продуктов, анализ прибыльности сделок и т. п.

- Маркетинг взаимоотношений (с клиентами) : анализ маркетинговых кампаний, анализ причин ухода клиентов, анализ жалоб клиентов, анализ нарушений клиентов, инвестиционного профиля клиента, лояльности клиентов, рыночный анализ, анализ доли в бюджете клиента.

- Риски : оценка кредитного риска, анализ кредитного риска, оценка возможности смягчения кредитного риска, анализ кредитного профиля клиента, анализ реструктуризации задолженности, раскрытие связанных сторон, анализ риска ликвидности, раскрытие местоположения, оценка операционных рисков и т. п. Поддерживаются положения 2 и 3 требований Basel II.

- Соответствие требованиям надзорных органов : анализ достаточности капитала, анализ зарубежных счетов, анализ подозрительных сделок и т. п.

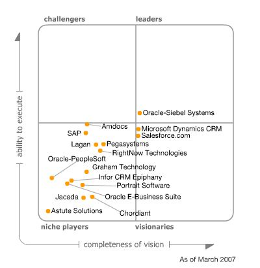

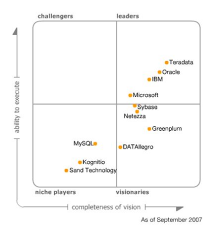

3.4 Рейтинг производителей BI

3.5 Пример