Курсовая работа: Особенности операций ЦБ на открытом рынке

2. Среднесрочные казначейские векселя, казначейские боны – казначейские обязательства, имеющие срок погашения от одного до пяти лет, выпускаемые обычно с условием выплаты фиксированного процента.

3. Долгосрочные казначейские обязательства – со сроком погашения до десяти и более лет; по ним уплачиваются купонные проценты. По истечении срока обладатели таких государственных ценных бумаг имеют право получить их стоимость наличными или рефинансировать в другие ценные бумаги. В некоторых случаях долгосрочные обязательства могут быть погашены при наступлении предварительной даты, т.е. за несколько лет до официального срока погашения.

4. Государственные (казначейские) облигации – по своей природе и назначению близки к среднесрочным и долгосрочным казначейским обязательствам. Отдельные виды государственных облигаций, в частности сберегательные облигации, могут распространяться на нерыночной основе.

В настоящее время широкое распространение получили договоры с обязательством обратного выкупа, именуемые РЕПО. Существо их заключается в том, что хозяйствующий субъект (как правило, кредитная организация) приобретает какое-либо имущество и одновременно, обычно в том же договоре, обязуется продать то же имущество продавцу по первому договору. Формально такая сделка представляет собой два договора купли-продажи, отличающихся друг от друга лишь ценой (в договоре обратного выкупа она выше цены первого договора), а также сроками передачи имущества и денежного возмещения. По сути, в такой сделке уплата покупной цены по первому договору равнозначна выдаче кредита, разница между ценой первого и ценой второго договоров – плате за пользование банковским кредитом, а временной интервал между сроками платежа за товар по первому и второму договорам – сроку кредитования. Имущество же, выступающее в качестве предмета договора купли-продажи, выполняет функцию обеспечения возврата кредита, аналогичную той, которую выполняет залог. Договором, как правило, устанавливается, что в случае неуплаты покупной цены (то есть фактически невозвращения «кредита» в срок) банк может отказаться от договора и распорядиться имуществом по своему усмотрению.

РЕПО представляет собой краткосрочные операции – от однодневной (overnight) до нескольких недель. С помощью РЕПО дилер может финансировать свою позицию для приобретения ценных бумаг.

Существует понятие «обратное РЕПО». Это соглашение о покупке бумаг с обязательством продажи их в последующем по более низкой цене. В данной сделке лицо, покупающее бумаги по более высокой цене, фактически получает их в ссуду под обеспечение денег. Второе лицо, предоставляющее кредит в форме ценных бумаг, получает доход (процент за кредит) в сумме разницы цен продажи и выкупа бумаг.[5]

Сделки РЕПО позволяют как кредитным, так и некредитным организациям кредитовать своих контрагентов при условии получения высоколиквидных залогов. Такие операции, получившие общемировое признание в качестве мобильного финансового инструмента, используются для того, чтобы, во-первых, обойти ограничения, связанные с особой правосубъектностью кредитных организаций, и, во-вторых, не использовать громоздкую и неэффективную систему залога, принятую в российском праве.

Целью операций РЕПО, проводимых Банком России, является предоставление участникам рынка возможности более оперативного регулирования своей ликвидности без использования кредитов со стороны Центрального банка РФ. Банком России был подготовлен ряд нормативных документов, регламентирующих проведение подобных операций, в частности, Указание Банка России от 17.09.1999 г. №640-У «О проведении операций междилерского РЕПО с ГКО-ОФЗ». Однако стоит отметить, что в 1999 г. операции междилерского РЕПО с ГКО-ОФЗ практически не использовались из-за проблемы обеспечения сделок РЕПО вследствие низкой ликвидности рынка ГКО-ОФЗ, а также роста избыточной ликвидности у кредитных организаций, что временно снизило их интерес к возможности привлечения краткосрочных займов.

Ключевой отличительной особенностью операций анонимного междилерского РЕПО является гарантированный возврат кредитов (гарантированное исполнение вторых частей сделок РЕПО), без чего привлекательность и значимость данного рынка существенно снижается.

Используемая технология, нормативная и договорно-правовая схема операций РЕПО позволяют фактически исключить риски, возникающие при проведении данных операций как у участников, так и у Банка России. Гарантированное исполнение вторых частей РЕПО достигается, в первую очередь, в результате резервирования необходимых для этого ценных бумаг и проверки соответствия денежных позиций лимитам, установленным Банком России, а также автоматического исполнения вторых частей РЕПО.

При этом ММВБ и Банк России участвуют в обеспечении исполнения вторых частей РЕПО следующим образом: ММВБ осуществляет техническое обеспечение проведения операций РЕПО по правилам, установленным Банком России; Банк России определяет позиционные (общие и индивидуальные) и ценовые лимиты, при необходимости в действующем в настоящее время порядке предоставляет денежные ресурсы для закрытия коротких денежных позиций (в пределах установленных лимитов) путем проведения операций РЕПО против Банка России, а также, в случае невозможности участия какого-либо Дилера в операциях РЕПО (например, при аресте его счетов), осуществляет «замещающие» сделки с контрагентами этого Дилера.

В настоящее время практикуются также операции биржевого модифицированного РЕПО (регулируются Положением Банка России «О порядке продажи Банком России государственных ценных бумаг с обязательством обратного выкупа» от 11 января 2002 г. №176-П)[6] . Биржевое модифицированное РЕПО заключается в продаже кредитным организациям государственных ценных бумаг из портфеля Банка России с предложением об обратном выкупе этих бумаг (офертой) в фиксированный срок (один или два месяца). Таким образом на рынке появляются надежные и сверхкороткие ценные бумаги, на недостаток которых указывали профессиональные участники.

Представляется целесообразной разработка и внедрение на рынке новых рыночных механизмов поддержания участниками своей ликвидности, более адаптированных к реальным условиям проведения операций на рынке. К ним в первую очередь относятся: адресные операции РЕПО «все против всех»; кредитование ценными бумагами; кредитование под залог ценных бумаг. Будучи одинаково широко распространенными в мировой практике и являясь близкими по своей экономической сути, перечисленные выше механизмы имеют различную юридическую природу и последствия. Это делает необходимым их одновременное присутствие на рынке, что создает для участников возможность выбора.

В ближайшей перспективе основные усилия должны быть сосредоточены, по моему мнению, на восстановлении и развитии на рынке государственных ценных бумаг полного спектра операций РЕПО. В первую очередь операций РЕПО между Банком России и дилерами (прямого и обратного) и так называемых операций РЕПО «все против всех» (между дилерами, между дилерами и их клиентами, между клиентами разных дилеров).

Операции РЕПО широко применяются центральными банками в мире и рекомендованы Европейским Центральным банком для всех центральных банков, входящих в Европейскую систему центральных банков. В документе «Основные направления единой государственной денежно-кредитной политики на 2009 г.» отмечалось: «Мировой опыт показывает, что операции РЕПО являются наиболее действенным инструментом с точки зрения достижения оперативных целей денежно-кредитной политики»[7] . Операции РЕПО предусмотрены и в документе «Основные направлениях единой государственной денежно-кредитной политики на 2010 год и период 2011 и 2012 годов».

Говоря об операциях РЕПО «все против всех», подразумевается механизм заключения адресных (а не анонимных) сделок. Важность этого аспекта отмечали сами дилеры в процессе многочисленных дискуссий. Впоследствии, по мере развития операций РЕПО, со стороны Банка России и ММВБ будут внедряться механизмы гарантии исполнения вторых частей сделок РЕПО, например, на базе маржевых взносов участников и / или системы гарантийных фондов.

????, ???? ? ??? ???? ??? ????????????. ??? ??? ?????? ???? ???????????? ????? ????????????, ?? ???????? ???????????????? ??????, ??????? ?????? ??? ???????? ??? ????????, ? ??? ???????? ???????? ??????????????? ???????? ???????? ???????????, ? ??? ????????? ? ?????????? ?????????? ??????? ?? ???????? ????? ??? ???????? ???????. ????? ???????, ???????? ??????? ???????? ???? ? ????????????? ???????????? ?? ????? ??????????? ????????????? ???? ????????. ???? ?????? ? ?????????? ????????? ?????? ????????????. ??? ?????????? ???????? ???? ?????????? ??? ??? ?????? ?????? ?? ????? ??? ? ??????????????? ?????? ????????????.2. Операции на открытом рынке как инструмент денежно-кредитной политики

2.1 Анализ состояния операций Банка России с ценными бумагами

Операции РЕПО – востребованный и динамично развивающийся инструмент современного российского фондового рынка. Рост рынка РЕПО, в том числе его биржевой составляющей, доказывает, что Россия следует в русле общемировых тенденций трансформации финансовых рынков. За время существования РЕПО доказал свою состоятельность и как внутренний механизм стабилизации рынка, и как важный инструмент финансового инжиниринга.

Впервые в России биржевые технологии для заключения сделок РЕПО начали применяться на ММВБ на рынке государственных ценных бумаг. С октября 1996 г. площадка ММВБ использовалась для заключения сделок прямого РЕПО с Банком России, а уже с сентября 1997 г. Начали проводить аукционы прямого РЕПО. РЕПО на рынке государственных бумаг продолжало активно развиваться и после кризиса 1998 г. Так, например, с декабря 2001 г. участникам рынка государственных ценных бумаг стала доступна возможность заключения сделок обратного РЕПО с Банком России, а с 2003 г. начали осуществляться сделки междилерского РЕПО. На рынке негосударственных ценных бумаг (рынок акций, корпоративных и муниципальных облигаций, а также облигаций субъектов федерации) РЕПО появилось в 2002 г.[8]

В условиях финансового кризиса, который «догнал» российский рынок в середине сентября 2008 года, значение операций РЕПО как основного инструмента «поставки» ликвидности в падающую банковскую систему возросло. При этом основным (а в некоторые периоды и единственным) источником ликвидности с сентября 2008 года стал Банк России. Доказательством тому служат данные ММВБ об объеме операций РЕПО с акциями в сентябре-октябре 2008 года.

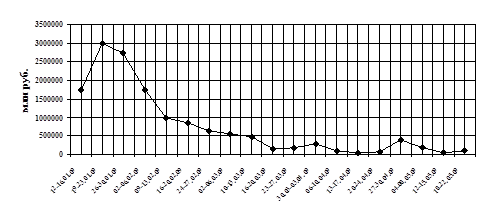

В 2009 году финансовые институты в значительной степени адаптировались к экономической ситуации и высокой. В минувшем 2009 году итоги аукционов прямого РЕПО Банка России также подтверждают гипотезу о том, что государство, в лице ЦБ РФ, остается для банковской системы основным источником ликвидности. Интересно проанализировать динамику объемов сделок прямого РЕПО Банка России с рынком в этот период. На рисунке 1 видно, как постепенно рынок насыщается ликвидностью и, по мере насыщения, падает объем сделок прямого РЕПО.

Рисунок 1 – Общий объем заключенных сделок с 12.01.2009 по 22.05.2009 понедельно

В анализируемый период наибольший объем сделок приходится на интервал с 19 по 23 января текущего года – 2 946 232 млн руб. При этом средняя средневзвешенная ставка составила 9,422% годовых. Как видно из графика, в течение следующих месяцев объем сделок прямого РЕПО снижался (исключение составляет март) и по состоянию на 25 мая составляет менее 200 млрд руб. в неделю.

Характерно, что финансовые институты используют сделки прямого РЕПО с Банком России в основном для поддержания мгновенной ликвидности: из общего объема заключенных сделок львиная доля – однодневные сделки. Это видно по данным Таблицы 1. Ставка варьировалась от 9,22 до 12,14% годовых. При этом преобладали операции сроком 1 день, операций сроком 3, 4, 7 дней значительно меньше. Операции РЕПО сроком 91 день проводились Банком России в анализируемый период только 13 марта на общую сумму более 166 млрд руб. Именно в этом случае отмечена самая высокая стоимость денег – 12,24% годовых.

Таблица 1 – Данные по сделка прямого РЕПО, проведенным в январе – мае 2009 г.*

| Срок сделок РЕПО | Общий объем заключенных сделок за период с 11.01.2009 по 26.05.2009 | Количество сделок | Средняя средневзвешенная ставка, % |

| 1-дневные | 11 118 889, 18 | 147 | 10,935 |

| 3-дневные | 2 190 750, 97 | 30 | 10,865 |

| 4-дневные | 303 833,9 | 8 | 11,344 |

| 7-дневные | 899 267,74 | 20 | 10,809 |

| 91-дневные | 166 069,84 | 1 | 12,14 |

Совокупный объем сделок прямого РЕПО в IV квартале 2009 г. практически не изменился по сравнению с предыдущим периодом, составив 5,0 трлн. рублей. При этом средний объем задолженности кредитных организаций перед Банком России по операциям прямого РЕПО в IV квартале снизился на 6,2%, составив 138,1 млрд. руб. против 147,1 млрд. руб. в июле-сентябре 2009 года. Операции по продаже ОФЗ из собственного портфеля, а также по их покупке Банком России в июле-сентябре 2009 г. не осуществлялись.

Предметом сделок прямого РЕПО в настоящее время является достаточно широкий перечень государственных (в том числе субфедеральных) и корпоративных облигаций, обладающих соответствующими инвестиционными характеристиками.[9]