Курсовая работа: Расширение рынка первичных размещений акций (IPO)

Наиболее важной составляющей частью информационного сопровождения выхода на IPO, является подготовка информационного меморандума, в котором представлена исчерпывающая информация о бизнесе компании и отрасли в целом, структуре компании, акционерах, органах управления, корпоративной политике, финансовом состоянии, факторах риска и т.д. Компании, ориентирующиеся на иностранных включают в информационный меморандум информацию о российском фондовом рынке и др. Хотя круг вопросов, раскрываемый в документе практически не меняется от компании к компании, тем не менее, каждый андеррайтер подходит к составлению меморандума с учетом как индивидуальных особенностей компании, так и того круга инвесторов, которым будут предлагаться акции.

Сам процесс информационного сопровождения выхода на IPO начинается с премаркетинга - поиска круга потенциальных инвесторов, выявление заинтересованности инвесторов в акциях компании. Результаты премаркетинга должны быть максимально объективны и достоверны, в этом заинтересованы как сама компания, так и синдикат андеррайтеров.

Следующий этап - организация road-show. Это наиболее яркий этап, который каждая компания решает по- своему. Основное отличие этого этапа от премаркетинга - состав участников - участвуют первые лица компании. лид-менеджер составляет информационный меморандум для инвесторов. В нем подробно описываются сама компания, ее положение на рынке, владельцы, другой бизнес владельцев, перспективы, а также все риски, с которыми могут столкнуться приобретатели акций. Это своего рода визитная карточка компании, которую лид-менеджер представляет на встрече с потенциальными покупателями. Успех road- show определяет количество инвесторов и поданных ими заявок, и в конечном счете сильно влияет на окончательную цену размещения. Составление книги заявок заканчивает информационный процесс подготовки к IPO, в результате чего в инвестиционном меморандуме появляются точные цены предложения акций.

Заявки от покупателей собираются в специальную книгу. Ее ведет букранер (bookrunner). Им может быть как сам лид-менеджер, так и специально приглашенная фирма. Инвесторы, сделавшие лучшие заявки, получают акции.

После размещения лид-менеджер, как правило, стабилизирует курс бумаг около месяца. Он получает опцион на покупку у эмитента дополнительного пакета бумаг по фиксированной цене и пользуется им в случае резкого изменения котировок. Когда вброс акций или, напротив, их вывод с рынка способны «успокоить ситуацию».

О стоимости своих услуг инвестбанкиры предпочитают не распространяться. Эксперты оценивают ее в среднем в 3% от суммы размещения. Остальные расходы эмитента (прохождение листинга, услуги юристов, аудиторов и т.д.) примерно составляют $0,6-1,5 млн. в России и $1,5-2,5 млн. на западных площадках.

Эмитенту важно принять решение о выборе биржевой площадки. Сегодня есть возможность размещать свои акции в России (в РТС или на ММВБ), но пока большинство останавливается на зарубежных торговых площадках, как правило, Лондона или Нью-Йорка. Выбор иностранной биржи эмитенты объясняют особенностями российского законодательства, которое делает IPO на отечественных торговых площадках юридически сложным и длительным процессом. Но некоторые представители отечественного фондового рынка считают, что такая позиция нередко навязана зарубежными организаторами торгов, которые не хотят терять свои доходы, ведь издержки эмитента при размещении в России намного ниже, чем при размещении за границей. Хотя многие российские компании, остановившие свой выбор на зарубежных биржах, опасаются, что российский рынок из-за недостатка инвесторов не способен аккумулировать большие средства для покупки предлагающихся акций по «справедливой» цене.

Нельзя считать, что с окончанием IPO и успешным размещением акций информационная деятельность компании может быть свернута. Публичность компании налагает на нее определенные обязательства по раскрытию информации. Однако более важно то, что капитализация компании теперь сильно зависит от доверия инвесторов, которое нужно постоянно завоевывать вновь и вновь. Желательно, чтобы у компании уже была публичная история, которая формируется за счет выпуска векселей, кредитных нот, еврооблигаций и т.д.

Проведение IPO стоит немалых денег, и для выполнения всех процедур необходимо много времени. Так что принять окончательное решение о проведении IPO – ответственный шаг, требующий взвешенного подхода.

2. Состояние IPO в России, сравнение с международными рынками

Устойчивый рост числа российских компаний, использовавших IPO в качестве привлечения инвестиций в развитие бизнеса, свидетельствует о наличии потенциала, кадрового, интеллектуального, технологического у российской промышленности, с другой - о том, что российские компании сами стремятся встраиваться в глобальные рынки. Решение вопроса о необходимости и целесообразности первичного размещения ценных бумаг на иностранной фондовой бирже (при помощи АДР третьего уровня) зависит от многих факторов. К числу основных факторов, влияющих на успешность проведения IPO, относятся следующие:

· наличие у компании, проводящей IPO, устойчивых темпов роста;

· общие темпы роста отрасли, в которой работает компания;

· наличие у компании, проводящей IPO, уверенной позиции на рынке, узнаваемых товаров услуг;

· наличие у компании, проводящей IPO, устойчивых темпов роста рентабельности;

· наличие у компании, проводящей IPO, четкой стратегии;

· общая динамика цен акций компании, которые провели свои IPO незадолго до планируемого данной компанией размещения своих акций;

· наличие у компании, проводящей IPO, понятной и эффективной системы менеджмента и корпоративного управления.

Возросшая активность первичного предложения своих акций на рынке позволяет говорить о следующих группах потенциальных эмитентов, которые могут выйти на этот рынок в ближайшие годы. Первая группа - крупные российские компании, в основном сырьевого сектора, уже имеющие солидную кредитную историю. Большинство из них уже торгуются на российском фондовом рынке и могут пройти IPO лишь на внешних рынках в форме ADR. Однако благоприятная конъюнктура на сырьевые товары и возможность дешевых заимствований на рынке еврозаймов (обусловленная высокими кредитными рейтингами) снижает заинтересованность основных собственников этих компаний в проведении IPO на западных рынках.

Вторая группа – быстро растущие компании, ориентированные на внутреннего потребителя, довольно динамично развивающиеся и нуждающиеся в крупных инвестициях. Выход на рынок еврооблигаций для них дорог, а внутренний рынок корпоративных облигаций не может полностью удовлетворить их потребности. Представители именно этой группы компаний представляются наиболее вероятными кандидатами на проведение IPO в России.

Третья группа - небольшие инновационные компании, нынешние основные собственники которых изначально ориентированы на IPO. Таких компаний в России пока очень немного. В будущем они могут стать основными участниками публичных размещений на фондовом рынке России, лишь при поддержке венчурного бизнеса.

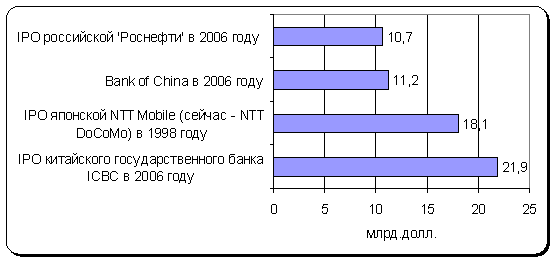

В целом, IPO призвано обеспечить компаниям-эмитентам ликвидные рынки собственных акций. Это позволит компаниям-эмитентам приобретать новые активы, внедрять инновационные технологии на производстве. IPO выводит компании на качественно новый уровень – они приобретают публичный статус. Компании, планирующие IPO готовы к открытости и большей ответственности при управлении бизнесом. С IPO неразрывно связано усиление брэндинга компании. IPO повышает качество корпоративного управления компаний-эмитентов. Процедуру IPO осуществили крупные российские компании, имеющие высокий уровень капитализации. Для примера хочу привести статистику привлечения IPO, в данное время она не очень свежа, но нам важна динамика соотношения нашей российской компании по отношению к западным.

На рис. представлены компании, привлекшие за всю историю до 2007г наибольший объем средств в ходе IPO.

Рис.1 - Компании, привлекшие наибольший объем средств в ходе IPO

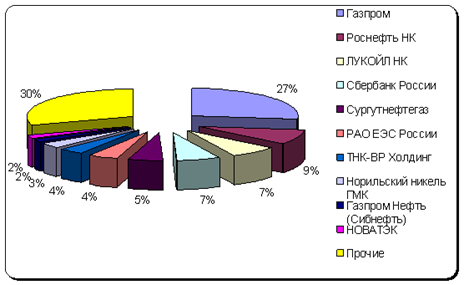

Российские компаний, удовлетворяющих условиям выхода бизнеса на открытые (публичные) размещения и условиям успешного размещения своих акций на фондовом рынке. У каждого из российских компаний, удовлетворяющих условиям выхода бизнеса на открытые (публичные) размещения и условиям успешного размещения своих акций на фондовом рынке, четкая стратегия развития бизнеса, высокие темпы роста, устойчивая позиция на рынке, рентабельность не ниже средней по отрасли или выше, современная организация управления, финансовая отчетность подготовленная по международным стандартам/американским составления бухгалтерской отчетности (IAS-/GAAP). Если сравнивать наши российские компании, то можно выявить лидеров. К сожалению, нашла полную и развернутую статистику за 2006 год. Возможно, из-за кризиса 2009г рынок замер, судя по разнообразной информации, представленной по 2006 году, было бурное развитие компаний и массовый выход на IPO. Перейдем к российскому рынку.

Рис. 2 - Структура top100 по капитализации крупнейших компаний в 2006г.

Крупнейшие IPO в 2006 году представлены в табл.1.