Курсовая работа: Роль банков в рыночной экономике

Обеспечение эффективного и бесперебойного функционирования системы расчётов.

Для поддержки ликвидности банковской системы страны Банк России осуществляет кредитование банков и определяет условия предоставления кредитов под залог различных активов. Банк России осуществляет регулирование уровня банковских процентных ставок в России по кредитам, предоставляемым банком в соответствии с единой федеральной денежно-кредитной политикой. Для кредитных учреждений страны Центральный Банк России является кредитором в последней инстанции.

Соответствуя ранним этапам развития банковского дела, когда банки (и другие кредитные организации) без какой-либо координации их деятельности могли выполнять любые принятые в то время операции, вплоть до эмиссии своих денежных знаков. В настоящее время существование банковской системы без центрального банка является исключением из общего правила. В качестве примера можно привести Люксембург и Гонконг. В Люксембурге в последние годы ведется работа по созданию центрального банка, а в Гонконге по соглашению с Великобританией функции центрального банка для этой страны выполнял Банк Англии.

В настоящее время практически во всех странах с рыночной экономикой созданы и активно развиваются двухуровневые банковские системы, где на первом уровне функционирует центральный банк страны, осуществляющий эмиссионную, законотворческую, надзорную и прочие виды деятельности; на втором - действуют коммерческие банки.

Однако нередко на страницах экономической литературы встречаются упоминания о трехуровневых (и более) системах. Такой подход предполагает включение в банковские (кредитные) системы также кредитных институтов небанковского типа (например, страховых компаний, инвестиционных фондов, финансовых компаний и др.), что позволяет вести речь о различиях в составе элементов банковских систем. Последними являются лишь банки, но крупные финансовые ресурсы, находящиеся в распоряжении кредитных институтов небанковского типа, обусловили необходимость их учета и анализа при рассмотрении функционирования не только банковских, но и иных финансово-кредитных организаций в рамках кредитной системы. Примером в данном случае могут служить системы Японии, Швейцарии, Великобритании и других развитых стран Запада.

Итак, банк - это основное звено кредитной системы любого государства. Для того чтобы понять сущность современного банка, необходимо дать определение кредитной системе. Кредит - это движение ссудного капитала, т.е. денежного капитала, который его собственники предоставляют в ссуду на условиях возвратности за плату в виде процента. Кредит - это средство, позволяющее напитывать экономику денежными ресурсами. Он выступает в двух основных формах: коммерческий и банковский кредит. Существуют и другие виды кредитов: потребительский, государственный, международный и т.д. Кредитная система рассматривается как совокупность кредитно-расчетных отношений, форм и методов кредитования с одной стороны; и как совокупность кредитно-финансовых институтов - с другой. Кредитно-расчетные отношения связаны с движением ссудного капитала и включают все упомянутые формы кредита.

Центральный банк, или, как еще его называют "банк банков", - это центр кредитной системы государства. Это орган, который регулирует и контролирует деятельность всех институтов нижнего уровня банковской системы. Первый центральный банк возник 300 лет назад (Шведский Риксбанк, 1668 г.). Главное условие нормального функционирования этого института - независимость от политического давления. Как правило, капитал центрального банка полностью принадлежит государству, но его акционерами могут быть коммерческие банки и другие финансовые институты.

РОЛЬ БАНКОВ В РОССИИ

Банковская система – одна из важнейших секторов экономики. Её задача является трансформация накоплений и сбережений в инвестиции на развитие производства и обращения товара. В банковскую систему входят: Центральный Банк Р.Ф.не банковские кредитные организации, субъекты самоуправления.

Последние несколько лет российская банковская система растёт опережающими темпами по сравнению со всей экономикой. Миникризес доверия 2004 года не привёл к перелому тенденций, и уже в следующем году совокупный банковский капитал увеличился почти в полтора раза. Активы банковской системы достигли 45% ВВП, что, правда, серьёзно уступает аналогичному показателю ведущих стран мира. Темпы роста производства и инвестиций всё в большей степени зависят от банковских кредитов.

Основными клиентами банков становятся представители среднего класса Средства населения превращаются в важнейший источник пассивов банковского сектора. Ежегодный прирост сбережений граждан составляет около 20 млрд. долл. При этом лишь1/3 из них поступает в банковскую систему. На руках у населения остаётся около100млрд долл. Во всём мире вклады населения считаются одним из лучших видов банковских пассивов. В России этот источник фондирования пока наиболее чувствителен для банков. Ещё один важный источник формирования ресурсной базы банковского сектора должны стать пенсионные накопления граждан.

Основная доля банковских вкладов-65%-приходится на пятёрку крупнейших банков (Сбербанк России, Внешторгбанк, Газпром банк, «УралСиб» и Альфа банк), не многим больше 10%-на банки из второй пятёрке и 255-на остольные1300 с лишним кредитных организаций. Доля в Сбербанке остаётся значительной, но постоянно снижается: в 2005 г. Она упала по рублёвым вкладам на 6,5% (до58%), а по депозитам в иностранной валюте - на 3,5% (до41%)

Соотношение «кредиты/активы» с 1 января 2003г. По 1 января 2006г.выросли почти на 13 п.п. во многом за счёт этого снизилось на 1,5 п.п. и соотношение»собственный капитал/активы». Особенно резко упал данный показатель по группе банков, занимающих объёму активов 21-50-е место – с 18,53до 12,68%, то есть почти на 6 п.п.

По сути, региональные банки часто осуществляют не только кредитования, но и микрокридитования, или микрофинансирование.

Микрокредит - наиболее приемлемая форма финансирования на цели пополнения оборотных средств для малых предприятий и частных предпринимателей, не имеющих возможности привлечь финансовые ресурсы в соответствии с традиционной банковской процедурой.

В соответствии со Стратегией развития банковского сектора, а также требования Центрального Банка происходят качественные преобразования институциональной структуры банковской системы: укрепление банков за счёт слияние и поглощения; отзыв лицензий и банкротство не состоятельных кредитных организаций за счёт усиления банковского надзора: развитие региональной банковской инфоструктуры за счёт увеличения филиальной сети действующих банков, в основном иногородних. Тем не менее темпы прироста ресурсов замедлились, что в значительной мере было связано с влияния «кризиса доверия», вызвавшего в начале лета 2004г. Стагнацию межбанковского рынка, отток вкладов населения из ряда банков и снижения спроса на ценные бумаги банков. Прирост пассивов Банковского сектора был обеспечен в основном за счёт 2-х источников

1)средств, привлечённых от предприятий

2)вкладов физических лиц

При этом 64% средств, привлечённых от предприятий и организаций, оставили остатки на расчётных и текущих счетах. Однако необходимо отметить, что относительно долгосрочные ресурсы российские банки привлекали у банков-нерезидентов.

В 2004-2005гг.банковской системе удалось в основном сохранить позитивную динамику развития и повысить свою роль в системе финансового посредничества. Банковские активы увеличились на 27% превысив 7,1трлн руб.

Факторами, предопределяющими такую положительную динамику объемов кредитования нефинансового сектора экономики, явилось:

Устойчивый спрос предприятий на кредиты.

Рост предложения кредитов со стороны банков, обусловленный расширением объемов ресурсов, привлекаемых кредитными организациями на срочной основе, в том числе на срок свыше 1 года.

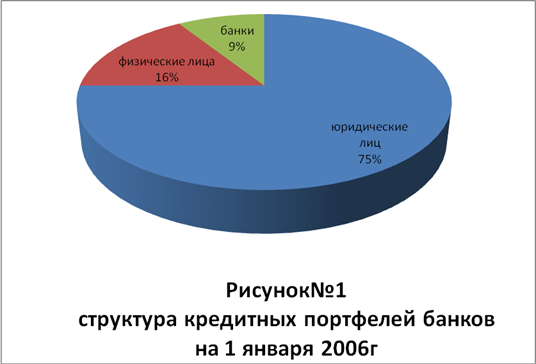

Поэтапное снижение Банком России ставки рефинансирования, а также сокращения обязательных резервов способствовали удешевлению привлекаемых банком ресурсов, что в свою очередь позволило банкам снизить стоимость предоставляемых кредитов; они стали доступны более широкому кругу заемщиков. В настоящее время наблюдается тенденция к росту отраслевой диверсификации кредитных портфелей и снижению концентрации отдельных отраслей в кредитных портфелях банков (рис 1)

В отраслевой структуре кредитного портфеля преобладают оптовая и розничная торговля (28%), обрабатывающая промышленность(21%), транспорт и строительство(11%). Доминирующее положение этих с отраслей обусловлено скоростью оборачиваемости средств в данных отраслях, не требующее долгосрочного кредитования.

Отечественные банки функционируют в весьма динамической рыночной среде, которая может создать как угрозы, так и возможности на существующих или на потенциальных рынках. Для осуществления эффективной маркетинговой политики необходимо учитывать влияние следующих основных факторов внешней среды (табл. 1). Наиболее важным фактором, определяющим процессы в отечественной банковской системе на современном этапе, является резкое усиление конкуренции между всеми участниками рынка.

Таким образом, можно констатировать, что в России год от года становится всё больше крупных банков, но более правильно говорить о том, что в Московском регионе становится больше надёжных и крупных банков. В насохшее время фактически вход иностранных банков в российскую банковскую систему открыт, никто в ближайшее время не собирается их сдерживать. В настоящее время большинство банков предлагает примерно одинаковый набор услуг сопоставимо качеству и примерно на одинаковых условиях. Продолжающийся рост конкуренции на отечественном банковском рынке и снижении марки по основным банковским операциям обуславливают все возрастающую роль неценовых факторов в конкурентной борьбе на рынке услуг. Одним из решающих факторов становится управление деловой репутацией банка.

Согласно опросу ВЦИОМ, проведенному11-12 марта 2006г. 63% населения отечественным не доверяют[2] . Для примера, в Латвии в августе 2004г.доверяли банкам 52% населения страны, в том числе 10,5% респондентов полностью, а 41,6% частично согласились с утверждением о том, что банкам можно доверять. Итак, на привлечение средств в конкретный негосударственный банк наибольшее влияние оказывают три фактора:

1)доверие