Курсовая работа: Совершенствование управления финансовыми ресурсами предприятия

Период оборота дебиторской задолженности характеризует среднюю продолжительность отсрочки платежей, предоставляемых покупателям.

Управление дебиторской задолженностью предполагает, прежде всего, контроль за оборачиваемостью средств в расчетах. Сокращение оборачиваемости в динамике за ряд периодов рассматривается как отрицательная тенденция.

Для начала необходимо оценить объем дебиторской задолженности рассматриваемой организации, дебиторская задолженность по отношению к оборотным средствам (таблица 5). В период с 2006 г. по 2008 г. доля дебиторской задолженности к сумме оборотных средств изменялась в пределах от 56 % до 65 %. Эти значения превышают средние показатели из практики (объем дебиторской задолженности по предприятиям колеблется от 10 % до 25 % общей стоимости активов предприятия). Поэтому, факт уменьшения дебиторской задолженности в период с 2006 г. по 2008 г. отражает улучшение финансового положения. Но является не достаточным, и требуют уделения большего внимания кредитной политики организации.

Таблица 5 - Коэффициент отвлечения оборотных активов в счета к получению

| 2006г. | 2007 г. | 2008 г. | |

| 1. Дебиторская задолженность, руб. | 29849 | 30708 | 41458 |

| 2. Общая сумма оборотных активов, руб. | 45375 | 53511 | 73680 |

| 3. Коэффициент отвлечения оборотных активов в дебиторскую задолженность, (п.1 / п. 2), %. | 65 | 57 | 56 |

Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывают сильное влияние на финансовое состояние организации.

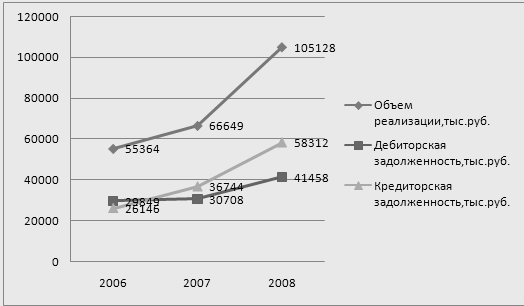

Для улучшения финансового положения организации необходимо следить за соотношением дебиторской и кредиторской задолженности. Значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости организации и делает необходимым привлечение дополнительных источников финансирования, контролировать состояние расчетов по просроченным задолженностям. Поэтому необходимо представить наглядно значения ДЗ и КЗ.

Рис. 1 – Динамика дебиторской и кредиторской задолженности

Сравним наиболее существенные показатели кредиторской и дебиторской задолженностей:

Таблица 6 – Сравнение кредиторской и дебиторской задолженности

| Показатели | Кредиторская задолженность | Дебиторская задолженность |

| 1.Темп роста, % | 44 | 38 |

| 2.Оборачиваемость в оборотах | 2,21 | 2,91 |

| 3. Оборачиваемость в днях | 162 | 123 |

Сравнение состояния дебиторской и кредиторской задолженности (таблица) позволяет сделать следующий вывод; в организации преобладает сумма кредиторской задолженности, темп ее прироста больше, чем темп прироста дебиторской задолженности. Причина этого в более высокой скорости обращения дебиторской задолженности по сравнению с кредиторской. Такая ситуация ведет к дефициту платежных средств, что со временем может привести к неплатежеспособности организации

Исходя из вышесказанного, необходимо принять меры по дальнейшему снижению оборачиваемости дебиторской задолженности.

На рассматриваемом предприятии на 2008 год была принята следующая платежная политика: в первый месяц платят 20 % клиентов, во второй месяц – 50%, в третий – 30% - представим эти данные в табличном виде (таблица 7).

Таблица 7. Принятая на 2008 год платежная политика

| Срок возникновения дебиторской задолженности, дни | Величина дебиторской задолженности, % |

| 0-30 | 10 |

| 30-60 | 30 |

| 60-90 | 60 |

Опираясь на принятую платежную политику рассчитаем Среднегодовую дебиторскую задолженность.

Для расчета Среднегодовой дебиторской задолженности необходимо рассчитать Оборачиваемость дебиторской задолженности и Однодневный товарооборот по следующим формулам:

Оборачиваемость ДЗ = Сумма (Срок возникновения ДЗ * Величина ДЗ)

Оборачиваемость ДЗ = 30*0,1 + 60*0,3 + 90*0,6 = 75 дней.

Однодневный товарооборот = Выручка от реализации \ год

Однодневный товарооборот = 105 128 \ 360 = 292 тыс. руб. в день.

Теперь, когда мы нашли Оборачиваемость дебиторской задолженности и Однодневный товарооборот, можем рассчитать Среднегодовую дебиторскую задолженность по следующей формуле:

Среднегодовая ДЗ = Оборачиваемость ДЗ * Однодневный товарооборот

Среднегодовая ДЗ = 75 * 292 = 21 900 тыс. руб.

Исходя их полученных данных видно, что если бы предприятие придерживалось принятой платежной политики, то Среднегодовая дебиторская задолженность была бы меньше фактической на 41 458 – 21 900= 19 558 тыс. руб., а оборачиваемость дебиторской задолженности – меньше на 123 – 69 = 54 дня. Новыми условиями продажи в кредит являются 2/30, брутто 60, при которых смягчаются стандарты кредитоспособности и оказывается меньшее давление на клиентов, не оплативших товар в срок.

До введения новой кредитной политики необходимо переговорить с основными клиентами (дебиторами), чтобы выяснить, как измениться платежная политика. А платежная политика изменяется следующим образом: в первом месяце, пользуясь скидкой, платят 50% клиентов, во второй месяц платят 40% клиентов, в третий месяц платят оставшиеся 10%. Также прогнозируется и увеличение выручки от реализации до 125 000 тыс. руб., и необходимо задать следующие показатели:

Доля переменных затрат фирмы – 70%.

Доналоговая цена капитала, инвестированного в дебиторскую задолженность, равна – 20%. Затем рассчитываем Среднегодовую дебиторскую задолженность, при новой кредитной политики:

Оборачиваемость ДЗ = 30*0,5 + 60*0,4 + 90*0,1 = 48 дней.

Однодневный товарооборот = 125 000 \ 360 = 347 тыс. руб. в день.