Курсовая работа: Структурный анализ налоговой системы Беларуси

Общие

Обезличенно поступают в государственные бюджеты и используются на любые нужды государства

Целевые

Специальные

Поступают только в целевые бюджетные фонды и используются строго на определенные для них цели

Чрезвычайные

Введение этих налогов связано с конкретным событием или этапом развития государства, по прошествии этого события или этапа налог отменяется

По характеру определения ставок налогов

Раскладочные

Возникает необходимость покрыть определенные | расходы и государство пропорционально этим расходам раскладывает налоговое бремя на налогоплательщиков

Квонтитивные

Возникает необходимость сформировать определенный фонд денежных средств и государство формирует этот фонд за счет налоговых поступлений пропорционально возможностям налогоплательщиков уплатить налог

Теория и практика налогообложения выработали и многие другие классификационные признаки и виды налогов, однако рассмотренные нами выше виды налогов являются основными и наиболее распространенными в литературе и практике стран мира.

1.6 Основные инструменты налогового регулирования

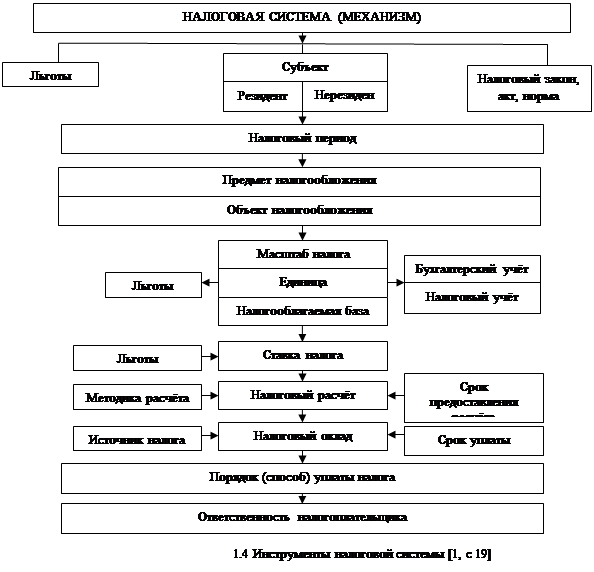

Налоговый механизм - совокупность организационно-правовых норм, методов и форм государственного управления налогообложением через систему надстроечных инструментов (налоговых ставок, налоговых льгот, способов обложения и др.) [1, с 14].

В законе о каждом налоге должен содержаться исчерпывающий набор сведений, который позволял бы конкретно определить: обязанное лицо, размер обязательства и порядок его исполнения; границы требований государства относительно имущества плательщика.

Инструментами налогового механизма или элементами налоговой системы выступают (см. рис.1.4):

субъект налога,

предмет и объект налогообложения,

база налогообложения,

источники выплаты налоговых платежей,

ставка налога,

налоговые льготы,

налоговый и отчетный период,

санкции,

порядок уплаты и сроки перечисления налоговых платежей и предоставления отчетов в государственную инспекцию.

Механизм налогового регулирования опирается на законодательную базу и включает ряд инструментов, позволяющих направлять предпринимательскую инициативу налогоплательщиков в нужное русло, обеспечивая тем самым стабильность и рост поступлений доходов в государственный бюджет. Задачей государственных органов власти является законодательное утверждение четких критериев каждого из перечисленных элементов, позволяющее толковать их однозначно в любой ситуации.

Совокупность инструментов налоговой системы, которая представляет собой налоговое обязательство, выражает взаимосвязь и взаимозависимость составляющих элементов налога как экономико-правового явления. В структуре налогового обязательства налоговая норма (налоговый закон, нормативный акт) определяет общие правила в налоговой сфере. Она устанавливается и утверждается в определенном порядке. Именно налоговая норма регулирует возникновение, изменение, исполнение и прекращение налоговых обязательств. Без полного перечня выше названных элементов налоговой системы обязанность уплачивать налог не может считаться установленной в законном порядке и в рыночной экономике не влечет за собой финансовых последствий для субъектов хозяйствования [7, с 234].

налоговая система политика беларусь

|

2. Налоговая система Республики Беларусь

2.1 Формирование налоговой системы Республики Беларусь

Налоговая система Республики Беларусь была сформирована в 1992 году в условиях разрыва экономических связей между республиками, входившими ранее в единый народнохозяйственный комплекс. Проводились многочисленные корректировки налогового законодательства, которые несколько снижали уровень налоговых изъятий, но принципиально не улучшали саму налоговую систему. Она усложнялась множеством инструктивных указаний, требований, разъяснений. Нарастающий экономический кризис обострил проблему мобилизации доходов в государственный бюджет, и потому налоговая политика того периода приобрела преимущественно фискальный характер, который выразился в чрезмерном изъятии доходов у налогоплательщиков.