Курсовая работа: Сущность современной банковской системы

В условиях рынка, сильной конкуренции, а также экономического кризиса, нестабильности финансов государства и предприятий информационное обеспечение выступает естественным требованием, без которого банки не могут без ущерба для своего капитала и капитала клиентов финансировать различного рода проекты. Наличие информации и ее анализ становятся обязательным атрибутом технологии предоставления банковских услуг.

Информация, необходимая банкам, обычно предоставляется специальными агентствами - кредит-бюро, в ряде стран сведения, в которых нуждаются банки, можно почерпнуть в многочисленных справочниках (торговых и промышленных регистрах), журналах, специальных оперативных изданиях, а также запросить в центральном банке, где ведется картотека клиентов.

Необходимым компонентом банковской инфраструктуры выступает и методическое обеспечение.

Неоформившимся блоком банковской инфраструктуры является также научное обеспечение. Оно затрагивает как функционирование банковской системы в целом, так и отдельных банков.

Важнейшим элементом банковской инфраструктуры выступает кадровое обеспечение. В России существует сеть специальных высших учебных заведений, факультетов, техникумов, в которой подготавливаются кадры финансово-банковского профиля; формируется сеть начальных учебных заведений - финансово-банковских школ, колледжей, где преподавание общенаучных дисциплин сочетается с преподаванием основ специальных предметов - финансов, банковского дела, бухгалтерского учета и др. Переподготовка кадров, повышение их квалификации сосредоточены в различных специальных коммерческих школах, курсах, а также учебных центрах, создаваемых при крупных банках /20/.

Увеличение числа субъектов рыночного хозяйства, объема выполняемых банками операций поставило перед банками задачи перехода на новые каналы связи, более высокого уровня технического обслуживания при совершении банковских операций. Постепенно российская банковская система оснащается новыми средствами связи, обеспечивающими высокую скорость платежей и расчетов.

Особым блоком банковской системы служит банковское законодательство, которое призвано регулировать банковскую деятельность.

Банковская система не может существовать без банковского рынка. На нем концентрируются банковские ресурсы, а также осуществляется торговля банковским продуктом.

1.3 Банковская система России: современный этап

Показатель капитализации банковской системы - один из индикаторов ее развития. Наряду с ним главными показателями, используемыми при анализе состояния банковской системы для выявления качественных и количественных аспектов ее развития, являются:

- совокупные активы, в том числе кредитный портфель;

- совокупный капитал;

- совокупные прибыль и чистая прибыль банков;

- совокупный объем привлеченных средств, в том числе остатки на счетах физических и юридических лиц;

- и ряд других /13/.

Анализ уровня развития, макроэкономической ситуации, и в определенной степени финансовой устойчивости банковской системы проводится по абсолютным значениям данных показателей, в разрезе структуры и в процентном отношению к ВВП.

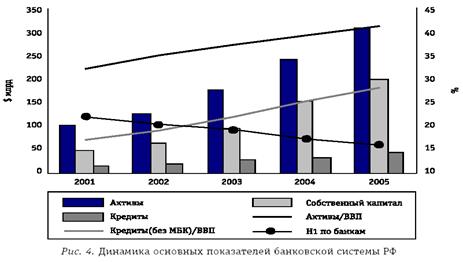

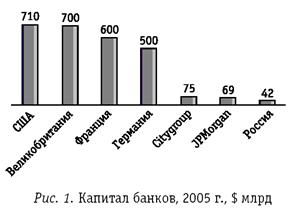

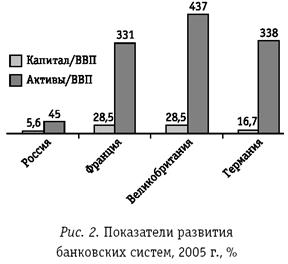

Наряду с фондовым рынком банковская система выступает источником финансирования потребностей предприятий в денежных ресурсах. А российские компании вплотную подошли к этапу, когда техническая модернизация стала насущной необходимостью: обновление основных средств, переподготовка кадров, внедрение современных методов управления - вот что поможет предприятиям выжить в обостряющейся конкурентной борьбе. В тоже время средняя величина валюты баланса (активов) российского банка без учета Сбербанка составляет $100 млн, а собственный капитал в лучшем случае $40 млн. В то время как предприятию машиностроительной отрасли необходимо около $500 млн только на запуск новой модели автомобиля. Для сравнения: средняя величина активов южно-корейского банка - $4 млрд, британского - $5 млрд, японского - $45 млрд. Более того, если рассматривать крупнейшие банки мира с учетом показателя их рыночной капитализации, то не только отдельные российские кредитные организации, но и вся банковская система выглядят очень скромно. Международные сравнения представлены на рисунках 1- 3 /8/.

В рейтинге 1000 крупнейших банков по активам, составленном в 2005 г. авторитетным журналом The Banker, было 22 российских банка: выше всех поднялись Сбербанк - 138 место, Внешторгбанк - 185 место и Газпромбанк - 307 место.

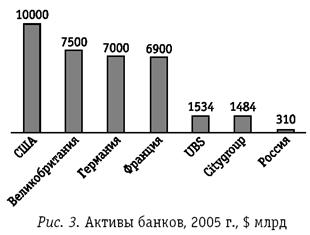

Последние несколько лет российская банковская система стабильно росла: на конец 2005 г. активы банков составили $310 млрд (8,4 трлн руб.), кредиты - до $203 млрд (5,5 трлн руб.), собственный капитал достиг $42 млрд (1,2 трлн руб.). Вкладчики держат в банках всего чуть больше $70 млрд (2 трлн руб.) (рисунок 4 ).

Между тем, едва ли не главной проблемой российской банковской системы является концентрация капитала: на пятерку крупнейших банков приходится 43% активов, 46% кредитов и 70% частных вкладов. На 20 крупнейших банков приходится уже 64% активов и 55% собственного капитала. Проблема даже не столько в этой неравномерности, сколько в том, что на фоне очень больших есть значительное число мелких и мельчайших банков, которые не участвуют в процессе слияний и поглощений. Их роль в финансировании потребностей реальной экономики чрезвычайно мала: как правило, это региональные банки, обслуживающие потребности локальных хозяйств. Между тем, само существование мелких банков служит доказательством их востребованости. Поглощение небольших местных банков крупными столичными кредитными организациями будет иметь преимущественно отрицательные последствия - московским гигантам может оказаться совсем не интересен весь спектр услуг, предоставляемых в данный момент региональными банками, но востребованных локальными предприятиями.

Очевидно, что дальнейшее развитие банковской системы страны будет зависеть от решения двух главных проблем: неэффективности управления банками и недокапитализации. Преодолеть эти препятствия необходимо для достижения сопоставимых со странами-лидерами переходных экономик параметров развития банковской системы, обозначенных Стратегией развития банковского сектора России на 2004-2008 гг.:

- соотношение активов банковского сектора и ВВП на уровне 45-50%;

- соотношение капитала банковского сектора и ВВП - 5-6%;

- соотношение кредитов, предоставленных реальному сектору экономики, и ВВП - 18-20% /17/.

Несмотря на продолжающийся тренд поступательного развития основных показателей банковской системы, скорее всего, период ее бурного роста за счет экстенсивных факторов завершается. Это значит, что для дальнейшего движения вперед необходимы новые качественные преобразования.

2 Сущность современного банка

2.1 Место Центрального банка в кредитной системе и экономике страны

Создание центрального эмиссионного банка обуславливается процессами концентрации и централизации капитала, переходом к единым национальным денежным системам.

Во всех развитых странах действует несколько законов, в которых сформулированы и закреплены задачи и функции центрального банка, а также определены инструменты и методы их осуществления. В некоторых государствах главная задача центрального банка излагается в конституции. Как правило, основным правовым актом, регулирующим деятельность национального банка, служит закон о центральном банке страны; он устанавливает организационно-правовой статус последнего, процедуру назначения или выборов его руководящего состава, статус во взаимоотношениях с государством и национальной банковской системой. Данным законом закрепляются полномочия центрального банка как эмиссионного центра страны /10/.

Наряду с законом о центральном банке взаимодействия между центральным банком и банковской системой регулируются законом о банковской деятельности. Такой закон определяет основные права и обязанности кредитных институтов по отношению к центральному банку.

Центральные банки развитых стран классифицируются по степени их независимости в решении вопросов денежной политики с помощью различных объективных и субъективных факторов.

К субъективным факторам относятся сложившиеся взаимоотношения между центральным банком страны и правительством с учетом неформальных контактов руководителей.