Курсовая работа: Учет расходов от предпринимательской деятельности бюджетного учреждения на примере МУЗ Тобо

6. Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) - для расходов в виде сумм налогов (авансовых платежей по налогам), сборов и иных обязательных платежей;

- дата расчетов в соответствии с условиями заключенных договоров или дата предъявления документов, служащих основанием для произведения расчетов, либо последнее число отчетного (налогового) периода - для расходов: в виде сумм комиссионных сборов; в виде расходов на оплату сторонним организациям за выполненные ими работы (предоставленные услуги); в виде арендных (лизинговых) платежей за арендуемое (принятое в лизинг) имущество; в виде иных подобных расходов;

- дата перечисления денежных средств с расчетного счета (выплаты из кассы) - для расходов: в виде сумм выплаченных подъемных; в виде компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов;

- дата утверждения авансового отчета - для расходов: на командировки; на содержание служебного транспорта; на представительские расходы; на иные подобные расходы;

- дата перехода права собственности на иностранную валюту и драгоценные металлы при совершении операций с ними, а также последнее число текущего месяца - по расходам в виде отрицательной курсовой разницы по имуществу и требованиям (обязательствам), стоимость которых выражена в иностранной валюте, и отрицательной переоценки стоимости драгоценных металлов;

- дата признания должником либо дата вступления в законную силу решения суда - по расходам в виде сумм штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также в виде сумм возмещения убытков (ущерба);

- дата перехода права собственности на иностранную валюту - для расходов от ее продажи (покупки).

7. Расходы по приобретению переданного в лизинг имущества признаются таковыми в отчетных периодах, когда в соответствии с условиями договора предусмотрены арендные (лизинговые) платежи. При этом указанные расходы учитываются в сумме, пропорциональной сумме арендных (лизинговых) платежей.

8. Суммовая разница признается расходом:

- у продавца - на дату погашения дебиторской задолженности за реализованные товары (работы, услуги), имущественные права, а в случае предварительной оплаты - на дату реализации товаров (работ, услуг), имущественных прав;

- у покупателя - на дату погашения кредиторской задолженности за приобретенные товары (работы, услуги), имущество, имущественные или иные права, а в случае предварительной оплаты - на дату приобретения товаров (работ, услуг), имущества, имущественных или иных прав.

9. Расходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному Центральным банком РФ на дату признания соответствующего расхода. Обязательства и требования, выраженные в иностранной валюте, имущество в виде валютных ценностей пересчитываются в рубли по официальному курсу, установленному ЦБ РФ на дату перехода права собственности при совершении операций с таким имуществом, прекращения (исполнения) обязательств и требований и (или) на последнее число отчетного периода в зависимости оттого, что произошло раньше [16, с.317].

Затраты по приносящей доход деятельности собираются по дебету счета 210604340 "Увеличение стоимости материальных запасов, готовой продукции (работ, услуг)". Учет затрат по соответствующим статьям бюджетной классификации обеспечивается ведением аналитического учета в разрезе видов (кодов) затрат по каждому виду производимой продукции, оказываемой услуге или выполняемой работе. Аналитический учет затрат ведется в многографной карточке.

С 1 января 2010 года гл.24 НК РФ "Единый социальный налог" отменена (Федеральный закон от 24.07.2009 N 213-ФЗ). С этой даты на счете 2 30302 000 "Расчеты по единому социальному налогу и страховым взносам на обязательное пенсионное страхование в Российской Федерации" отражаются страховые взносы в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и Территориальные фонды обязательного медицинского страхования (Федеральный закон от 24.07.2009 N 212-ФЗ). База для начисления страховых взносов в отношении каждого физического лица устанавливается в сумме, не превышающей 415 000 руб. нарастающим итогом с начала расчетного периода. С сумм выплат и иных вознаграждений в пользу физического лица, превышающих 415 000 руб. нарастающим итогом с начала расчетного периода, страховые взносы не взимаются. Расчетным периодом по страховым взносам признается календарный год.

Законом N 212-ФЗ установлены тарифы страховых взносов на 2010 год:

- в Пенсионный фонд РФ - 26%;

- в Фонд социального страхования РФ - 2,9%;

- в Федеральный фонд обязательного медицинского страхования - 1,1%;

- в территориальные фонды обязательного медицинского страхования - 2%.

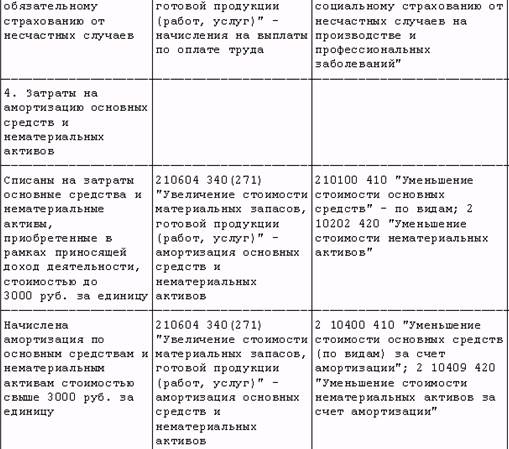

Общая схема отражения операций по признанию расходов бюджетными учреждениями представлена в табл.1.1.

учет расход предпринимательский бюджетный

![]()

Таким образом, под бюджетным учреждением понимается некоммерческая организация, которая создана собственником для выполнения им управленческих, социально-культурных или иных функций некоммерческого характера. Гражданский кодекс РФ допускает, что некоммерческие организации могут осуществлять предпринимательскую деятельность. Но это возможно в той мере, в какой помогает достижению целей, ради которых они созданы. При отражении расходов в бюджетном учете также применяется метод начисления, на основании которого расходы подразделяются на расходы, связанные с производством и реализацией, и внереализационные.