Курсовая работа: Виды и формы кредита

Рост конкуренции стимулирует банки расширять спектр оказываемых финансовых услуг, увеличивать число потребителей банковских услуг как внутри страны, так и за ее пределами.

Снижение процентных ставок, внедрение новейших банковских продуктов обусловили увеличение объемов кредитования и как следствие рост активов банков второго уровня.

Таблица 2 - Динамика относительных показателей, характеризующих роль банковского сектора в экономику Казахстана

| Показатели | 01.01.02 | 01.01.03 | 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 |

| ВВП млрд.тенге | 3250,6 | 3747,2 | 4449,8 | 5542,5 | 7453 | 8725 |

| Отношение активов к ВВП,% | 25,1 | 30,6 | 37,7 | 48,5 | 60,6 | 101,7 |

| Отношение ссудного портфеля к ВВП,% | 15,9 | 19,1 | 24,4 | 32,7 | 41,1 | 68,7 |

| Отношение собственного капитала к ВВП,% | 3,8 | 4,3 | 5,2 | 6,3 | 7,9 | 13,4 |

| Отношение депозитов клиентов к ВВП,% | 15,0 | 18,6 | 21,8 | 29,0 | 33,9 | 54,0 |

Примечание – составлено по данным Национального Банка Казахстана

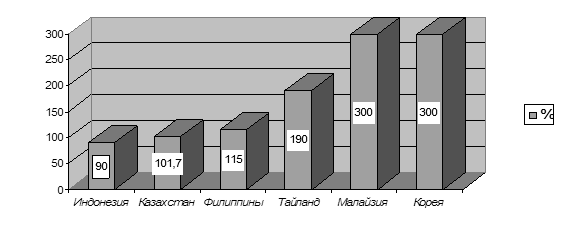

Рисунок 1 - Активы финансового сектора по странам (в % к ВВП)

Позитивная динамика банковского сектора нашла отражение в относительных показателях развития рынка банковских услуг. В частности, отношение совокупных активов банков второго уровня к ВВП в настоящее время составляет 101,7%, как показано на рисунке 1.

По данному показателю Казахстан приближается к странам, недавно присоединившимся к Европейскому Союзу. Несмотря на высокие темпы роста кредитования, показатели отношения кредитов экономике к ВВП по банковской системе страны ниже, чем в группе стран Азии, испытавших кризис. Динамика относительных показателей, характеризующих роль банковского сектора в экономику Казахстана представлена в таблице 2.

Прирост банковских активов за 2006 год в абсолютных цифрах был самым высоким по сравнению с предыдущими годами. За год общие активы увеличивались на 4356,9 млрд. тенге, в среднем на 96,5 % и составили на 1 января 2007 года 8872,0 млрд. тенге. Динамика и структура совокупных активов банковского сектора представлена в таблице 3.

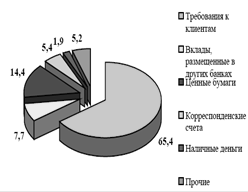

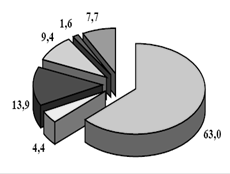

Анализируя данные таблицы 3 необходимо отметить, что в структуре активов банков большую долю занимают займы, предоставленные клиентам (63,0%), портфель ценных бумаг (13,9%), остатки на корреспондентских счетах (9,4%), межбанковские займы (4,6%). Остатки на счетах по вкладам, размещенным в других банках по состоянию на 01.01.07 увеличились на 47,5 млрд. тенге или на 13,7% по сравнению с предыдущим годом, займы, предоставленные клиентам – увеличились на 2 629,1 млрд. тенге или 89,0%, ценные бумаги – на 579,5 млрд. тенге или 88,9%, остатки на корреспондентских счетах на 592,3 млрд. тенге или в 3,4 раза соответственно.

Таблица 3 - Динамика и структура совокупных активов банковского сектора

| Динамика и структура совокупных активов банковского сектора | 01.01.06 | 01.01.07 |

Прирост, в % | ||

|

млрд. тенге | в % к итогу |

млрд. тенге | в % к итогу | ||

| Деньги | 88,0 | 1,9 | 145,2 | 1,6 | 65,0 |

| Корреспондентские счета | 243,2 | 5,4 | 835,5 | 9,4 | 243,5 |

| Ценные бумаги | 651,7 | 14,4 | 1231,2 | 13,9 | 88,9 |

| Вклады, размещенные в других банках | 345,6 | 7,7 | 393,1 | 4,4 | 13,7 |

| Межбанковские займы | 108,2 | 2,4 | 408,8 | 4,6 | 277,8 |

| Займы клиентам | 2953,9 | 65,4 | 5583,0 | 63,0 | 89,0 |

| Инвестиции в капитал и субординированный долг | 26.9 | 0,6 | 97,1 | 1,1 | 261,0 |

| Основные средства и нематериальные активы | 56,1 | 1,2 | 93,0 | 1,0 | 65,8 |

| Прочие активы | 41,5 | 1,0 | 85,1 | 1,0 | 105,1 |

| Всего активы | 4515, | 100,0 | 8872,0 | 100,0 | 96,5 |

Примечание – составлено по данным Агентства по регулированию и надзору за финансовыми рынками и финансовыми организациями

Структура активов банковского сектора по состоянию на 01.01.06 и на 01.01.07 изображена на рисунке 2.

01.01.06 г. 01.01.07 г.

Рисунок 2– Структура активов банковского сектора по состоянию

на 01.01.06 г. и 01.01.07 г. (%)

За 2006 год размер активов и условных обязательств, подлежащих классификации, увеличился на 5 815,5 млрд. тенге или более чем в 2 раза. При этом необходимо отметить, что значительных изменений классификации активов и условных обязательств по качеству не произошло [10].

К