Реферат: Банковская система и регулирование рынка 2

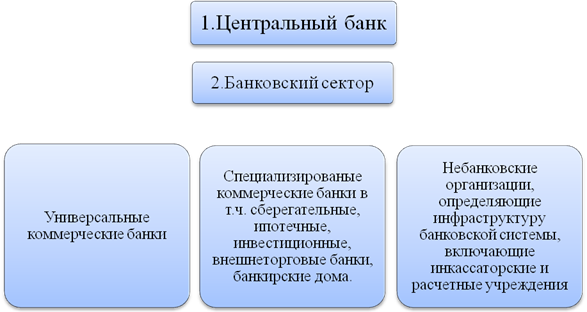

Следующим элементом банковской системы являются кредитные организации, существующие в форме банков и тех небанковских кредитных организаций, которые составляют инфраструктуру банковской системы.

Коммерческие банки, как было сказано ранее, подразделяются на специализированные и универсальные. В свою очередь специализированные банки тоже имеют свои подразделения. Рассмотрим их поподробнее.

Ипотечные банки . Специализируются на выдаче кредитов под залог недвижимости на приобретение недвижимости (ипотечных кредитов).

Особенностью этих банков является то, что они являются банками долгосрочного кредита, т. е. выдают их на срок от 10 лет и выше (средний срок ипотечного кредита от 20 лет). Такие банки не принимают вклады населения.

Инвестиционные банки . Основными операциями являются операции с ценными бумагами.

Сберегательные банки. Главным клиентом выступает население. Эти банки универсальны по набору операций, но специализация их проявляется в том, что их деятельность неразрывно связана с населением.

Внешнеторговые банки. Деятельность направлена на обслуживание внешней торговли.

Основными операциями этих банков являются осуществление международных расчетов и выдача внешнеторговых кредитов, т. е. кредитование экспортно-импортных операций.

Банкирские дома представляют собой частные банковские учреждения, занимающиеся учредительской деятельностью, биржевыми спекуляциями, операциями с драгоценными металлами, управлением доверительными фондами, кредитованием местных органов власти.

На сегодняшний момент они не являются частными, а в большей степени находятся в управлении семьи (например, банкирский дом Ротшильда).

Инновационные банки . Осуществляют венчурные (рисковые) операции, связанные с реализацией научно-технических проектов.

Почтово-сберегательные банки . Возникли как государственные учреждения по привлечению средств мелких вкладчиков. Через почтовые отделения они аккумулируют вклады населения, осуществляют прием и выдачу средств, проводят кредитование населения.

Развитая банковская система предполагает не только большое количество банков, но и разветвленную сеть филиалов и представительств этих банков, позволяющих в большей степени обслуживать клиентов.

В банковскую систему включаются и иностранные банки, и их филиалы, действующие на территории данной страны.

Помимо банков, банковская система включает некоторые небанковские институты, которые составляют инфраструктуру банковской системы — отделения инкассации, занимающиеся инкассацией денежных средств, расчетные организации, проводящие расчеты между банками.

Таким образом, в целом структура банковской системы может быть представлена в виде двух уровней:

![]()

![]()

1.3 Центральный банк и коммерческие банки: их функции, задачи, цели и взаимодействие в современных условиях.

1.3.1 Центральный банк.

Центральные банки являются регулирующим звеном в банковской системе, поэтому их деятельность связана с укреплением денежного обращения, с защитой и обеспечением устойчивости национальной денежной единицы и ее курса по отношению к иностранным валютам; развитием и укреплением банковской системы страны; обеспечением эффективного и бесперебойного осуществления расчетов.

Традиционно перед центральным банком ставится пять основных задач. Центральный банк призван быть:

• эмиссионным центром страны, т. е. пользоваться монопольным правом на выпуск банкнот;

• банком банков, т. е. совершать операции не с торгово-промышленной клиентурой, а преимущественно с банками данной страны;

• банкиром правительства, для этого он должен поддерживать государственные экономические программы и размещать государственные ценные бумаги; предоставлять кредиты и выполнять расчетные операции для правительства, хранить золотовалютные резервы;

• главным расчетным центром страны, выступая посредником между другими банками страны при выполнении безналичных расчетов, основанных на зачете взаимных требований и обязательств (клирингов):

• органом регулирования экономики денежно-кредитными методами.

При решении пяти задач центральный банк выполняет три основные функции: регулирующую, контролирующую и информационно-исследовательскую.

К регулирующей функции относится регулирование денежной массы в обращении. Это достигается путем сокращения или расширения наличной и безналичной эмиссии и проведения дисконтной политики, политики минимальных резервов, открытого рынка, валютной политики.

С регулирующей функцией тесно связана контролирующая функция. Центральный банк получает обширную информацию о состоянии того или иного банка при проведении, например, политики минимальных резервов или редисконтирования. Контролирующая функция включает определение соответствия требованиям к качественному составу банковской системы, т. е. процедуру допуска кредитных институтов на национальный банковский рынок. Кроме того, сюда относятся разработка набора необходимых для кредитных институтов экономических коэффициентов и норм и контроль за ними.