Реферат: Факторинг і форфейтинг як нетрадиційні форми експортного фінансування

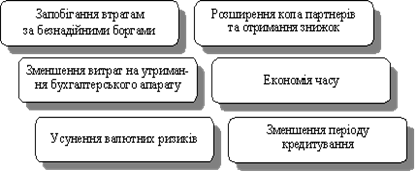

Позитивними моментами при використанні факторингу є:

Поряд з позитивними моментами використання факторингу його розвитку можуть перешкоджати деякі негативні моменти, а саме:

· експортери можуть надавати перевагу традиційним методам фінансування;

· може існувати думка, що використання факторингу є свідченням нестабільного фінансового стану;

· в експортерів виникає побоювання, що втручання факторингової фірми чи банку може погіршити взаємовідносини між партнерами.

Основна цінність факторингу полягає в його комплексності. Це не просто фінансування певних витрат, а саме сукупність рівноцінних для підприємства фінансово-посередницьких послуг. Зазвичай факторингове обслуговування передбачає:

З переваг, що отримує внаслідок використання факторингу клієнт банку, випливають і вигоди для його контрагентів (покупців) – вони дістають можливість співпрацювати з продавцем на умовах товарного кредиту, збільшуючи таким чином обсяги закупок без залучення додаткового капіталу.

Сьогодні в Україні попит на факторинг та пропозиція ще не стали масштабними, хоч і постійно збільшуються.

За даними Державної комісії з регулювання ринків фінансових послуг загальний обсяг послуг факторингу, наданий фінансовими компаніями, за підсумками січня – вересня 2006року проти цілого 2005року виріс в 1,5 рази - до 654 млн. грн., а за факторинговими операціями в іноземній валюті - більше ніж на 50%.

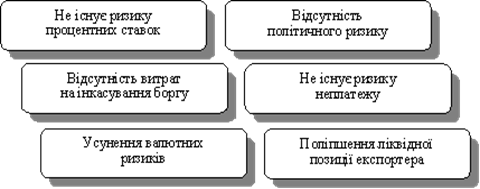

Позитивними рисами форфейтингу є:

Серед недоліків форфейтингу заведено виділяти два: висока вартість операції та складність знайти форфейтера

Головні відмінності форфейтинга від факторингу:

1).неможливість регресу відносно експортера, тобто експортер повністю звільняється від ризику неплатежу;

2).форфейтинг здійснюється лише за сприяння банка і спеціального фінансового інституту (форфейтера);

3).продається лише одна вимога;

4).вимоги повинні носити середньо- і довгостроковий характер;

5).форфейтер бере на себе також політичні ризики;

6).сплата повної суми ціни вимоги (при факторингу звичайно заморожується 10%);

7).необхідність наявності банківських гарантій імпортеру.

У практиці діяльності вітчизняних підприємств-експортерів і банків форфейтинг тільки починає запроваджуватися, а тому деякі питання правового забезпечення ще недостатньо врегульовані. Зокрема, специфікою форфейтингу є неоднозначний його характер. Це – кредитно-вексельна угода, пов’язана з розрахунками в іноземній валюті, а тому необхідне одночасне дослідження правових аспектів як кредитних відносин, так і вексельного обігу та валютного регулювання.

Сучасність характеризується наявністю передумов щодо розвитку ринку факторингових та форфейтингових послуг в Україні, але подальший розвиток потребує спеціальної законодавчої бази, яка б відповідала міжнародній практиці.

Висновок

Отже, форфейтинг і факторинг є 2 основними видами нетрадиційних форм експортного фінансування, які останнім часом здобули і здобуватимуть широкого використання в умовах сучасної фінансової діяльності.

Дані інструменти вже здобули широкого використання в багатьох країнах світу і мають перспективи розвитку в економіці України. Однак для цього необхідно вдосконалити законодавчу базу, шляхом прийняття відповідних нормативних актів та створення необхідних інструментів регулювання даної діяльності.

Список використаної літератури

1. Арчакова, О. Деякі особливості національного регулювання валютного ризику / О. Арчакова // Финансовые риски. - 2007. - N 2. - 67-73с.

2. Банковское дело: учебник / Финансовая академия при правительстве РФ; ред. О.И. Лаврушин. - Изд. 4-е, стер. - М.: КНОРУС, 2006. - 768с.