Реферат: Инвестиционная деятельность страховых компаний

б) выпущены иностранными эмитентами и допущены к обращению на фондовых биржах или иных организаторах торговли на рынке ценных бумаг, имеющих лицензию (разрешение) на осуществление деятельности по организации торговли на рынке ценных бумаг, выданную соответствующим уполномоченным органом.

Величина страховых резервов, размещенных в активах, не относящихся к активам, расположенным на территории РФ, не может составлять более 20% от суммарной величины страховых резервов страховщика.

4.Современные тенденции развития инвестиционной деятельности

Известно, что у европейских и американских страховщиков основной центр прибыли находится именно в сфере управления активами, для большинства российских компаний инвестиционная деятельность носит вспомогательный характер, а основные доходы страховые компании получают непосредственно от деятельности по страхованию.

В то же время страховщики, которые уделяют недостаточно внимания получению инвестиционного дохода от размещения средств страховых резервов, уже через несколько лет рискуют оказаться проигравшими в конкурентной борьбе - ведь компании, получающие более высокий инвестиционный доход, могут снижать тарифы, причем это будет отражением их реальных конкурентных преимуществ.

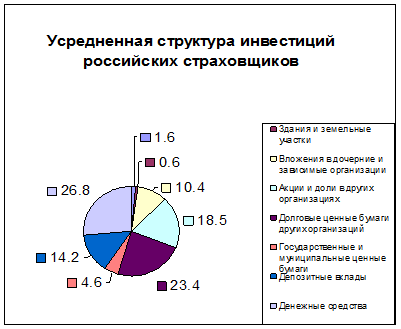

Для структуры инвестиций "средней" российской страховой компании (рисунок 1) по-прежнему характерно преобладание нерыночных вложений, которые можно назвать "вынужденными". По оценкам рейтингового агентства "Эксперт РА", в 1999-2002 годах усредненная доля "вынужденных" инвестиций составляла около 70% от совокупных вложений, к 2004 году она снизилась примерно до 60%. Сегодня, несмотря на продолжающееся снижение, на "вынужденные" инвестиции по-прежнему приходится более половины инвестиционного портфеля "среднего" страховщика.

Рисунок 1.

Цель вложения средств в аффилированные структуры также в большинстве случаев не преследует получение непосредственно инвестиционного дохода. Часто при помощи подобных инвестиций "раздувается" уставный капитал страховой компании: юридические лица, являющиеся ее собственниками, оплачивают уставный капитал своими собственными акциями или ценными бумагами аффилированных структур. Очевидно, что подобные бумаги неликвидны и не приносят инвестиционного дохода (либо он минимален). Фактически подобные вложения становятся инвестициями только на бумаге и не имеют под собой реальной экономической составляющей.

Региональное распределение инвестиций российских страховщиков также во многом определяется нерыночными факторами. Обычной практикой во взаимоотношениях страховых компаний и региональных властей является размещение средств страховых резервов в государственных или муниципальных ценных бумагах конкретного региона в обмен на право страхования по тендеру объектов, находящихся в региональной собственности. Также возможен вариант вложения средств в ценные бумаги компаний, близких к региональному руководству, или с долей участия региона. В результате страховщик вместе со страховыми договорами получает на свой баланс многолетние "висяки" - векселя и доли участия в различных ООО, которые не могут служить надежным обеспечением его страховых обязательств.

К сожалению, по-прежнему многие страховщики игнорируют принцип соответствия страхового и инвестиционного портфелей. Хотя статьей 27 Закона РФ об организации страхового дела и определено, что "инвестиции должны согласовываться по срокам и размерам со страховыми обязательствами", из-за невозможности постоянного контроля со стороны регулятора компании фактически по собственной инициативе решают (или не решают) задачу соотнесения структуры активов и обязательств по степени срочности.

В современных условиях быстрого роста страхового рынка и появления новых видов страхования полноценный анализ, сопоставимый с тем, который осуществляют ведущие западные страховщики, не производит практически ни одна страховая компания. В результате у некоторых страховщиков (включая широко известных) бизнес становится похож на финансовую пирамиду. Примером может служить ряд компаний, специализирующихся на автостраховании. До тех пор, пока взносы растут высокими темпами, подобные страховщики имеют возможность осуществлять выплаты из страховых премий, собранных от вновь привлеченных клиентов, и несерьезно относиться к управлению активами. После того, как приток новых клиентов иссякнет, недостаточное внимание к управлению средствами страховых резервов может привести к финансовым проблемам вплоть до банкротства.

Российский рынок страхования жизни еще несколько месяцев назад находился в стадии ожидания роста. Прогнозы звучали достаточно оптимистично – предполагалось, что уже к 2012 году «жизнь» рванет вверх и объемы собранных премий возрастут на 60−80%. Кризис спутал карты.

Кризисные явления сохранятся на рынке как минимум до конца 2009 — начала 2010 годов.

Генеральный директор страховой группы «Межрегионгарант» Евгений Потапов считает, что следствием станет рост сделок слияний и поглощений: «Возможен уход до половины страховщиков. Первыми претендентами на банкротство станут те, кто в последнее время проводил политику рискового наращивания портфеля по КАСКО и ОСАГО. В особенности пострадают сделавшие ставку на продажу полисов КАСКО через автосалоны. Они платили огромные комиссионные вознаграждения за этот канал сбыта, поэтому едва ли могли сформировать достойные резервы. Слияние с более сильными компаниями для многих будет единственным способом избежания банкротства».

За девять месяцев 2008 года 49 страховых компаний уже лишились лицензии, а еще у 30 страховщиков руководитель Федеральной службы страхового надзора Илья Ломакин-Румянцев предвидит проблемы с выполнением обязательств перед клиентами. Сокращение числа страховых компаний началось еще до кризиса — с 911 в 2007 году до 830 в 2008−м, и, по прогнозам экспертов, эта тенденция продолжится. Хуже всего чувствуют себя страховщики ОСАГО. Однако если по ОСАГО получение страховых выплат при уходе страховщика с рынка нашим гражданам гарантировано государством, то по другим видам страхования никаких гарантий нет. По прогнозам «Эксперт РА», в 2009−м произойдет целая серия банкротств страховщиков, специализирующихся именно на автостраховании. Кризис рынка ОСАГО будет сопровождаться задерживанием выплат, ухудшением качества обслуживания и, как следствие, недовольством клиентов. Единственный выход из сложившей ситуации — повышение тарифов.

По оценке экспертов Независимого актуарного информационно-аналитического центра (НААЦ), тарифы на ОСАГО для различных категорий транспортных средств, в частности для водителей легковых автомобилей, в следующем году должны быть увеличены на 27%, а для водителей до 22 лет стоимость полисов должна вырасти вдвое. Согласно расчетам НААЦ, базовый тариф для легковых автомобилей физлиц должен быть увеличен с 1,98 тыс. до 2,519 тыс. руб.

Выживут те компании, которые до сих пор внедряли различные каналы продаж, развивали широкую агентскую сеть, формировали штат активных продавцов. Изначально ориентируясь на рынок, они сейчас более мобильны, могут быстрее подстроиться под изменения. У игроков, которые до сих пор специализировались на работе с ограниченным количеством партнеров (чаще — с банками или автосалонами, в страховании клиентов которых они имели определенные преференции), возникнут проблемы. Сейчас они вынуждены оперативно искать альтернативные каналы продаж.

Видение развития рынка страховых услуг в ближайшие годы различно: от оптимистичного прогноза – прирост сборов на 10% – до осторожного предсказания роста в 2–5% по итогам следующего года. По прогнозам агентства «Эксперт РА», спрос на страховые услуги в 2009 году впервые за последние десять лет снизится на 7% – в предыдущие годы сборы ежегодно прирастали на 20–25%.

Заключение

Страховые компании России делятся на три типа: кэптивные; ориентированные на розничные продажи и продажи продуктов через определенные каналы (банки, автодилеров и так далее). По прогнозам экспертов, в связи с финансовым кризисом первые могут понести такие же потери, как и их учредители, — вплоть до ликвидации. У вторых падение составит 10 — 15% в связи со снижением общей покупательной способности населения, малого и среднего бизнеса. Третьи ощутят на себе падение продаж на 50 — 60% в связи с резким снижением объемов выдаваемых банковских кредитов. Именно этот тип компаний окажется в эпицентре зоны риска.

Происходит сокращение числа страховых компаний. «Для страховой компании возможны только два варианта существования: либо она работает с массовыми рисками, либо способна принимать на себя крупные риски, а для этого у нее должна быть большая капитализация. России достаточно 300 страховщиков, поскольку рынок у нас пока еще небольшой», — считает директор департамента рейтингов финансовых институтов «Эксперт РА» Павел Самиев.

Однако страховой сектор пока еще почти не пострадал от кризиса. Худшее ждет его в середине будущего года.

Список использованных источников:

1. Щербаков В.А. Страхование: учебное пособие / В.А. Щербаков, Е.В. Костяева. - М.: КНОРУС, 2007 - 312с.

2. Сплетухов Ю.А., Дюжиков Е.Ф. Страхование: учебное пособие. -М.: ИНФРА-М, 2007. -312 с.

3. Страхование: учебник / под ред. Т.А. Федоровой. - 2-е изд., перераб. и доп. - М.: Экономистъ, 2006. -875с.

4. Балабанов И.Т., Балабанов А.И. Страхование. -СПб, 2002. - 256с.

5. Янин Алексей, Трудная дорога к рынку // Панорама страхования, Выпуск N4 (64), июнь 2006 г. http://www.raexpert.ru/

6. http://allinsurance.ru/