Реферат: Кредити-розрахунки

Кредитна лінія — це згода банку надати кредит протягом певного періоду часу в розмірах, які не перевищують заздалегідь обумовленої суми.

Кредитна лінія відкривається, як правило, на рік, але її можна відкрити й на коротший період. Відкрита кредитна лінія дає змогу оплатити за рахунок кредиту будь-які розрахункові документи, передбачені у кредитній угоді, що укладається між підприємством та банком. Протягом строку дії кредитної лінії підприємство може будь-коли одержати позику без додаткових переговорів з банком та інших формальностей. Проте за банком зберігається право відмовити підприємству у позиці в межах затвердженого ліміту, якщо банк виявить погіршання фінансового стану позичальника. Через це кредитну лінію відкривають підприємствам зі стійким фінансовим становищем та доброю репутацією. На прохання підприємства ліміт кредитування можна переглядати.

Розрізняють два види кредитних ліній: сезонну й постійно відновлювальну. Сезонну кредитну лінію відкривають за періодичного браку оборотних коштів, пов'язаних із сезонністю виробництва або з необхідністю створення запасів товарів на складі. Таку лінію може бути відкрито, наприклад, цукровому заводу для формування запасів цукрових буряків, або овочевій базі для створення запасів овочів на зиму. Кредити овочевій базі і цукровому заводу погашаються за рахунок виручки від реалізації продукції. Погашення боргу й відсотків здійснюється одноразовим платежем. У разі відкриття сезонної кредитної лінії банк в обов'язковому порядку вимагає від підприємства забезпечення.

Відновлювальну кредитну лінію може бути відкрито підприємству тоді, коли воно відчуває постійний брак оборотних коштів для відновлення процесу виробництва в заданому обсязі.

Відновлювальна кредитна лінія надається на термін, який не перевищує одного року. Особливість відновлювальної кредитної лінії полягає в тім, що підприємство, погасивши частину кредиту, може одержати нову суму, але в межах відповідного ліміту і періоду дії кредитної угоди. У зв'язку з цим підприємство повинно заставити банку основні фонди або надати якусь іншу гарантію.

Нині комерційні банки України відкривають кредитні лінії, як правило, сільськогосподарським підприємствам і підприємствам переробних галузей народного господарства.

Овердрафт — короткостроковий кредит, що надається банком надійному підприємству понад залишок його коштів на поточному рахунку в межах заздалегідь обумовленої суми шляхом дебетування його рахунку.

Для підприємства у комерційному банку може відкриватись спеціальний позичковий рахунок — контокорент (італ. conto corrente — поточний рахунок) — єдиний рахунок, на якому враховуються всі операції підприємства. На контокорентному рахунку відображуються, з одного боку, погашення кредиту банку та інші платежі з доручення підприємства, з іншого — кошти, які надходять на користь підприємства (виручка від реалізації продукції, наданий кредит та інші надходження). Контокорент — це поєднання позикового рахунка з поточним, і він може мати дебетове та кредитове сальдо.

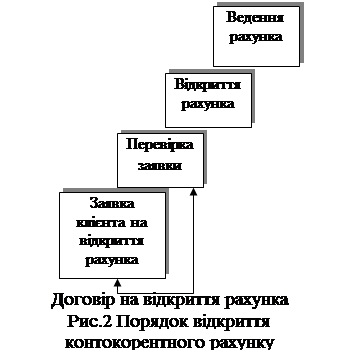

Підприємству-позичальнику банк відкриває контокорентний рахунок за схемою рис.2.

Підприємство може підтримувати комерційні стосунки з багатьма партнерами, і в нього постійно виникають грошові зобов'язання та вимоги. Банк бере на себе здійснення розрахунків за поточними вимогами і зобов'язаннями підприємства і з цією метою відкриває йому контокорентний рахунок. Грошові зобов'язання, які має підприємство, можуть у певний час перевищувати його фінансові можливості. У зв'язку з цим виникає потреба в отриманні контокорентного кредиту.

Підприємство може підтримувати комерційні стосунки з багатьма партнерами, і в нього постійно виникають грошові зобов'язання та вимоги. Банк бере на себе здійснення розрахунків за поточними вимогами і зобов'язаннями підприємства і з цією метою відкриває йому контокорентний рахунок. Грошові зобов'язання, які має підприємство, можуть у певний час перевищувати його фінансові можливості. У зв'язку з цим виникає потреба в отриманні контокорентного кредиту.

Якщо підприємство використовує контокорентний кредит без згоди з банком або виходить за встановлені межі кредиту, то цю частину кредиту називають терміном «овердрафт».

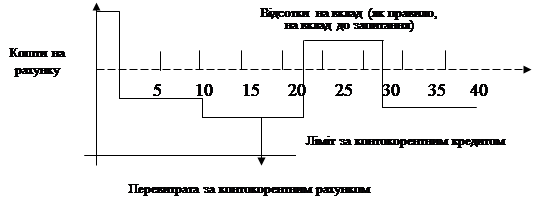

За дебетового сальдо контокорентного рахунка банк за використані ним кошти сплачує підприємству відсотки, як правило, у розмірі ставки на вклади до запитання. За кредитового сальдо — навпаки, підприємство сплачує банку відсотки в розмірі, передбаченому кредитною угодою (рис. 3).

Відкриваючи контокорентний рахунок підприємству, банк визначає ліміт кредиту, який може бути протягом року переглянутий за згодою сторін. Ліміт кредитування може бути збільшений, якщо підприємство переконає банк у доцільності такого рішення (плановане збільшення обсягів виробництва тощо).

Ліміт кредиту за контокорентним рахунком залежить від розміру необхідного кредиту, можливості підприємства погашати його, щоденного обсягу реалізації продукції, міри довіри банку до свого клієнта.

Коли підприємство робить перевитрати за контокорентним рахунком, то банк може:

• переглянути ліміт кредиту (за наявності об'єктивних причин);

• стягнути штраф;

• відмовити у контокорентному кредиті.

|

???. 3 ???????? ??????????????? ????????????

Використання контокорентного кредиту пов'язане з більшими витратами для підприємства. Відсотки за користування позикою за контокорентним рахунком є найвищими у банківській практиці.

Контокорентний кредит може використовуватись для:

• фінансування придбання засобів виробництва, готової продукції, виробничих запасів;

• подолання тимчасових фінансових труднощів. Характерні особливості контокорентного кредиту:

• встановлення ліміту кредитування;

• можливість скасування кредитної угоди будь-коли. З іншого боку, контокорентний кредит має певні переваги для підприємства-позичальника:

• відсотки за кредит нараховуються лише за фактичні дні користування;

• кредитними коштами підприємство може скористатись будь-коли без укладення додаткової кредитної угоди.

Кредит під облік векселів (обліковий кредит) — це короткостроковий кредит, який банківська установа надає пред'явнику векселів, обліковуючи (скуповуючи) їх до настання строку виконання зобов'язань за ними і сплачуючи пред'явнику номінальну вартість векселів за мінусом дисконту.

Переваги такого кредиту для підприємства:

• гарантія того, що кредити, які надає підприємство своїм контрагентам, можуть бути рефінансовані в банку за вигідною відсотковою ставкою;