Реферат: Механизм торговли опционами

Уязвимость играет важнейшую роль при определении цены опциона, так как она является единственной недоступной наблюдению переменной величиной (все другие параметры для исчисления премии известны: цена совершения, дата совершения, процентный дифференциал, спот-курс или форвардный курс).

Рынок опционов: рынок уязвимостей. Как было отмечено, неявная уязвимость не может использоваться в качестве инструмента для преждевременного измерения будущей уязвимости цен исходного актива (эмпирические проверки показали различия и несоответствия между неявной и исторической уязвимостями). Следовательно, решения принимаются благодаря прогнозируемой уязвимости.

Своими интервенциями на рынке опционов операторы выбирают позицию по отношению к уязвимости. Операторы, которые прогнозируют повышение уязвимости, выбирают "длинную" позицию по отношению к уязвимости, покупая контракты опционов. Наоборот, если они прогнозируют снижение уязвимости, то продают без покрытия опционы "колл" или "пут" и находятся в "короткой" позиции. Рынок опционов, таким образом, является рынком, где "сырьем" для обмена служит уязвимость или, точнее, прогнозы уязвимости.

1.2. Динамическое хеджирование позиции опциона

Ликвидность рынков обращающихся опционов позволяет операторам открыть и закрыть позиции в очень короткие сроки и тем самым хеджировать свою позицию.

На практике арбитражисты могут получить прибыль от повышения или снижения курсов до истечения срока контрактов. Для этого они должны регулярно переоценивать свои позиции, чтобы ограничить риск на приемлемом уровне и извлечь прибыль из мгновенных разбалансировок биржевых курсов, процентных ставок и валютных курсов. Таким образом, операторы хеджируют в динамике свои позиции по опционам ("DynamicHedging").

Цена опциона состоит из нескольких элементов. Она зависит от пяти переменных: цены одного актива, процентного дифференциала, уязвимости, оставшегося срока действия, цены совершения.

Влияние одной или другой переменной на премию опциона не приобретает линейную форму и зависит от величины других переменных в данный момент. Риск, которому подвергаются портфель опционов и исходный актив, надо анализировать все время и в четырехмерном пространстве (цена совершения закреплена).

Исследование изменений позиции опциона или исходного актива по отношению к предельным переменным позволит выявить индикаторы динамического хеджирования портфеля. Эти индикаторы – дельта, гамма, тета и вега, – происходящие от модели Блэка – Скоулза, используются операторами для оценки риска, связанного с их позицией, и для непрерывного ведения выбранных стратегий.

Инструменты для хеджирования позиции по опционам

Дельта измеряет чувствительность премии опциона по отношению к колебаниям исходного актива: для акции, например, она представляет собой колебание в процентах цены опциона относительно колебания курса акции.

Модель оценки опциона Блэка–Скоулза позволяет просто исчислить этот коэффициент чувствительности, который математически приравнен к производной премии относительно цены носителя в уравнении для определения теоретической цены опциона.

В случае опциона "колл" (опцион покупателя) дельта выражается следующей алгебраической формулой:

![]() ,

,

где С – премия опциона "колл", S – курс исходного актива, rf – процентная ставка исходного актива, T - t – число дней, N ( d ) – функция суммированной плотности нормального закона:

![]() ,

,

где σ – стандартное отклонение доходности, r – процентная ставка денежного рынка, k – цена совершения опциона.

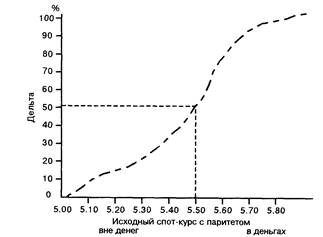

Графически дельту изображают кривой, которая иллюстрирует премию опциона и изменяется в зависимости от цены актива (рис.2).

Таким образом, дельта опционов "с паритетом" равна 0,5. Дельта опционов "в деньгах" будет выше 0,5, тогда как дельта опционов, которые сильно "вне денег", будет приближаться к нулю. Наклон кривой дельты больше вокруг паритета из-за максимальной неуверенности в совершении опциона (дельта измеряет вероятность совершения опциона) и очень быстрых изменений дельты: чем больше цена совершения приближается к настоящей цене, тем больше на опцион влияют колебания цены исходного актива.

Дельта портфеля равна алгебраической сумме дельт инструментов, которые составляют портфель, и позволяет исчислить на данный момент позицию в исходном инструменте, которая эквивалентна позиции по опциону. Эквивалентную позицию каждого опциона получим умножением номинала контракта по опциону на его дельту; глобальная позиция равна сумме этих позиций.

Рис. 2. Величина дельты

Опцион "колл", срок 1 месяц, цена совершения – 5,5.

Пример. Дельта 0,65 по опциону "колл" ф.ст./доллар на сумму 50 000 фунтов равняется эквивалентной позиции 32 500 фунтов на спото-вом рынке.

Оператор использует дельту, чтобы следить за своей позицией: расчетом дельты он определяет свою эквивалентную позицию для каждой валюты, для каждой акции. Чтобы на него не влияли колебания цены исходного актива, он хеджирует свою позицию тем, что приобретает противоположную позицию на спотовом или на форвардном рынках. Это управление нейтральной дельтой позволяет иммунизировать позицию от возможных колебаний цены исходного актива.

Продавец такого опциона "колл" является потенциальным продавцом 50 000 ф.ст., который купит 32 500 фунтов на спотовом рынке для того, чтобы исключить свой моментальный валютный риск.

Однако портфель, для которого применяется управление посредством нейтральной дельты, никогда полностью не покрыт, потому что эта дельта сама является функцией остальных переменных модели.

Таким образом, дельта постоянно меняется. Только постоянный расчет ее величины и постоянная корректировка валютной позиции позволяют оптимальное хеджирование. Следовательно, было бы идеально изменять хедж при любом малейшем изменении одного из параметров.

На практике операторы управляют нейтральной дельтой в дискретном масштабе времени: они изменяют степень хеджирования, когда колебания цены исходного актива выходят за предварительно фиксированные пределы. Для этого они используют гамму.

Дельта изменяется под влиянием изменений исходного актива. Деформацией дельты являетсягамма (математическая производная дельты по отношению к цене исходного актива, и, следовательно, вторая производная премии по отношению к исходному активу).

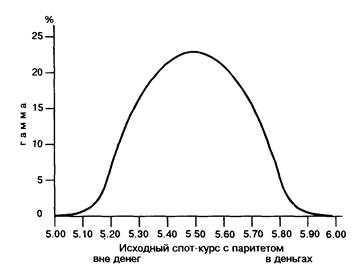

Длинная позиция по опционам (когда опционов "колл" больше, чем опционов "пут") выражается положительной гаммой. Наоборот, короткая позиция (опционы "пут" > "колл") выражается отрицательной гаммой. Рис. 3 иллюстрирует изменение гаммы в зависимости от цены исходного актива.

Таким образом, гамма приближается к нулю для опционов, которые очень "вне денег" или "в деньгах". Гамма (или ее абсолютная величина в случае, когда она отрицательна) имеет максимальную величину для опционов "с паритетом".

Гамма портфеля равна алгебраической сумме гамм составляющих его опционов.

Этот параметр диктует корректировки дельты:

• близкая нулю гамма означает, что колебания цены исходного актива имеют только ограниченное влияние на дельту и что, следовательно, не надо корректировать настоящие позиции для поддержания дельты на желаемом уровне;

• наоборот, высокая абсолютная величина гаммы (опционы с паритетом) принуждает операторов постоянно наблюдать за степенью хеджирования. На самом деле трудно управлять позицией опционов с паритетом, так как высокая гамма означает, что дельта сильно нестабильна и значительно колеблется в случае больших изменений цены исходного актива.

Рис. 3. Кривая гаммы

Опцион "колл", срок 1 месяц, цена совершения – 5,50