Реферат: Налог на имущество предприятий и перспективы его развития

Д-т сч. 80 «Прибыли и убытки» К-т сч. 68 «Расчеты с бюджетом» (субсч . «Расчеты по налогу на имущество») – 0,640 млн. руб. – начисление суммы налога на имущество .

Сумма налога на имущество за 1998 год:

![]()

Сумма налога на имущество, подлежащая уплате за 1998 год с учетом ранее начисленных платежей за 9 месяцев 1998 года:

2,48 – 1,8 = 0,680 млн. руб.

В декабре 1998 года на счетах бухгалтерского учета делается запись:

Д-т сч. 80 «Прибыли и убытки» К-т сч. 68 «Расчеты с бюджетом» (субсч . «Расчеты по налогу на имущество») – 0,680 млн. руб. – начисление суммы налога на имущество .

Необходимо, чтобы расчеты налога и среднегодовой стоимости имущества за отчетный период представлялись предприятиями в налоговые органы по месту нахождения вместе с бухгалтерским отчетом в сроки, установленные для представления квартальной и годовой отчетности, и составлялись по утвержденным формам согласно приложениям 1 и 2 Инструкции ГНС РФ № 33 (см. прил. 1, 2).

При этом предприятие, осуществляющее ведение бухгалтерского учета ценностей и операций, связанных с осуществлением совместной деятельности, должно сообщать участникам договора о совместной деятельности сведения о стоимости имущества, созданного (приобретенного) ими в результате деятельности и являющегося объектом налогообложения, до срока, установленного для предоставления вышеуказанных расчетов.

Уплата налога на имущество предприятий производится плательщиками по квартальным расчетам в пятидневный срок со дня, установленного для представления бухгалтерского отчета за квартал, а по годовым расчетам – в десятидневный срок со дня, установленного для предоставления годового бухгалтерского отчета.

Сумма платежей по налогу на имущество предприятий зачисляется равными долями в республиканский бюджет республики в составе РФ, краевой, областной бюджеты края, области, областной бюджет автономной области, окружной бюджет автономного округа, районный бюджет района или городской бюджет города по месту нахождения предприятия.[3]

Излишне внесенные суммы налога засчитываются в счет очередных платежей или должны возвращаться предприятию-плательщику в десятидневный срок со дня получения налоговым органом его письменного заявления.

Обычно зачет налоговые органы делают своевременно, а от возврата, как правило, ищут способы уклониться. Один из таких способов – зачет излишне уплаченных сумм в счет задолженности или очередных платежей по другим налогам. Это следует иметь в виду при планировании денежных потоков предприятия.

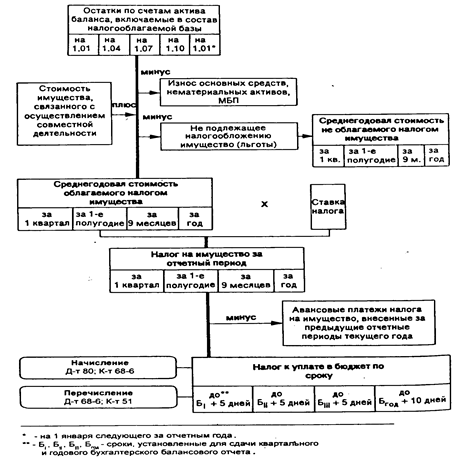

Общий же порядок исчисления налогооблагаемой базы и порядок уплаты налога на имущество юридических лиц можно представить в виде схемы:

Рис. 1. Исчисление налогооблагаемой базы и порядок уплаты налога на имущество юридических лиц

1.3. Особенности налогообложения имущества иностранных юридических лиц в Российской Федерации

Налогообложение имущества иностранных компаний в Росси отличается от общего порядка, установленного для российских предприятий. Как уже говорилось выше, плательщиками налога на имущество являются иностранные юридические лица – компании, фирмы, любые другие организации (включая полные товарищества), образованные в соответствии с законодательством иностранных государств, международные организации и объединения, а также их обособленные подразделения, имеющие имущество на территории Российской Федерации, континентальном шельфе РФ и в исключительной экономической зоне РФ.

Иностранные юридические лица, имеющие имущество в РФ подлежат постановке на налоговый учет в соответствии с Положением от 20 сентября 1996 г. № ВА-4-06/57н «Об особенностях учета в налоговых органах организаций, образованных в соответствии с законодательством иностранных государств, и международных организаций».

Иностранные компании, осуществляющие деятельность на территории РФ через отделения, могут вести бухгалтерский учет в головном офисе фирмы по стандартам, принятым в стране ее постоянного местопребывания.

Объектом налогообложения имущества иностранных юридических лиц являются основные средства, нематериальные активы, МБП, запасы, включая находящиеся в РФ на условиях временного ввоза, а также затраты по производству продукции (работ, услуг) указанных организаций в России и расходы будущих периодов.

К облагаемому налогом имуществу относится имущество, находящееся в собственности иностранного юридического лица, а также переданное иностранному юридическому лицу российским или иностранным лицом по договору аренды с последующим переходом права собственности к арендатору.[4]

Отнесение имущества к основным средствам, нематериальным активам, запасам, МБП и затратам производится в соответствии с нормативно-правовыми актами РФ. Налогом облагается остаточная стоимость указанного имущества, которая представляет собой первоначальную или восстановительную стоимость, уменьшенную на величину амортизационных отчислений и износа.

Порядок определения налогооблагаемой базы иностранными юридическими лицами имеет следующие отличия от установленного для российских организаций-налогоплательщиков.

1. Расчет амортизации по правилам страны постоянного местопребывания иностранного юридического лица. Иностранным компаниям ?