Реферат: Налоги: признаки, виды, функции

административные задержки;

пристрастие к стимулирующим мерам (сокращение налогов - популярное в политическом плане мероприятие, а вот увеличение налогов может стоить парламентариям карьеры).

Тем не менее максимально разумное применение инструментов и автоматической, и дискреционной политики может существенно влиять на динамику общественного производства и занятости, снижение темпов инфляции и решение других экономических проблем.

Основной рычаг фискальной политики государства - изменение налоговых ставок в соответствии с целями правительства. Влияние налогов на объем ВНП осуществляется через механизм налогового мультипликатора. Вторая составляющая фискальной политики - изменение государственных расходов. Государственные расходы оказывают на совокупный спрос влияние, аналогичное инвестициям, и, подобно инвестициям, обладают мультипликационным эффектом.

В основе бюджетной политики государства могут лежать различные концепции: концепция ежегодно балансируемого бюджета; концепция балансирования бюджета в ходе экономического цикла; концепция функциональных финансов.

В экономике существуют так называемые мультипликационные эффекты. Суть эффекта мультипликатора - множителя в рыночной экономике состоит в увеличении инвестиций или расходов и приводит к увеличению национального дохода, причем на величину большую, чем первоначальный рост инвестиций или расходов.

Мультипликатор Кейнса ![]() показывает, насколько возрастает равновесный уровень дохода в результате роста государственных и других автономных (т.е. независимых от величины дохода Y) расходов на единицу.

показывает, насколько возрастает равновесный уровень дохода в результате роста государственных и других автономных (т.е. независимых от величины дохода Y) расходов на единицу.

С учетом налогообложения дохода Y модель мультипликатора примет следующий вид:

![]() ,

,

где ![]() - предельная склонность к потреблению;

- предельная склонность к потреблению; ![]() - предельная налоговая ставка.

- предельная налоговая ставка.

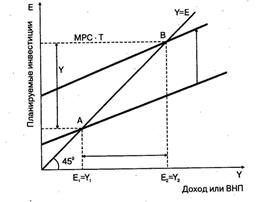

Подобно инвестициям и государственным расходам, налоги также приводят к возникновению мультипликационного эффекта. Мультипликативное воздействие на равновесный уровень оказывает и изменение налогов ![]() (Рис.6).

(Рис.6).

Если налоговые отчисления снижаются на ![]() , то располагаемый доход

, то располагаемый доход ![]() возрастает на величину

возрастает на величину ![]() . Потребительские расходы соответственно увеличиваются на

. Потребительские расходы соответственно увеличиваются на ![]() , что сдвигает вверх кривую планируемых расходов и увеличивает равновесный объем производства

, что сдвигает вверх кривую планируемых расходов и увеличивает равновесный объем производства ![]() до

до ![]() :

: ![]() . Выражение

. Выражение ![]() и есть мультипликатор налогов.

и есть мультипликатор налогов.

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в госбюджет и суммой выплаченных правительством трансфертов.

Налоговая функция имеет вид: ![]() , где

, где ![]() - автономные налоги, не зависящие от величины дохода

- автономные налоги, не зависящие от величины дохода ![]() (например, налоги на недвижимость, наследство и т.д.);

(например, налоги на недвижимость, наследство и т.д.); ![]() - предельная налоговая ставка.

- предельная налоговая ставка.

Рис.6. Мультипликативное влияние изменения налогов на равновесный уровень дохода

Налоговый мультипликатор оказывает гораздо меньшее воздействие на уменьшение совокупного спроса, чем мультипликатор государственных расходов на его увеличение. Рост налогов ведет к сокращению ВНП, а снижение налогов - к его росту. При этом следует учитывать временные лаги между изменением налогов и изменением национального дохода, которые могут составлять от нескольких месяцев до нескольких лет.

Снижение налогов для потребителей означает рост их доходов и соответственно рост их расходов, что выражается в росте спроса на потребительские товары. Снижение налогов для фирм ведет к росту доходов предпринимателей, что стимулирует их расходы на новые инвестиции и вызывает рост спроса на инвестиционные товары.

Мультипликативный эффект от снижения налогов слабее, чем увеличения государственных расходов, что алгебраически выражается в превышении мультипликатора расходов над налоговым мультипликатором на единицу. Это следствие более сильного воздействия госрасходов на величины дохода и потребления (по сравнению с изменением налогов). Данное различие является определяющим при выборе инструментов фискальной политики. Если она нацелена на расширение государственного сектора экономики, то для преодоления циклического спада увеличиваются госрасходы (что дает сильный стимулирующий эффект), а для сдерживания инфляционного подъема увеличиваются налоги (что является относительно мягкой ограничительной мерой).

В случае, когда государственные расходы и налоговые отчисления возрастают на одну и ту же величину, равновесный объем производства возрастает на ту же величину. При этом мультипликатор сбалансированного бюджета всегда равен единице.

Заключение

Главной статьей бюджетных доходов являются налоги. Налог - это принудительно изымаемые государством или местными властями средства с физических и юридических лиц, необходимые для осуществления государством своих функций. Налоги выполняют три основные функции: фискальную, экономическую (распределительную) и социальную. Виды налогов: прямые и косвенные; реальные и личные; фиксированные (твердые), прогрессивные, пропорциональные и регрессивные; условно постоянные и условно переменные; федеральные и местные; общие и специальные.

От налогов следует отличать налоговую систему - совокупность взимаемых в государстве налогов, сборов, пошлин и других платежей, а также форм и методов их построения. Важнейшие принципы построения налоговой системы: нейтральность, справедливость, простота, учет возможностей налогоплательщика, однократность изъятия налогов, обязательность, гибкость и др. Налоговая система использует налоговые ставки и налоговые Льготы.

Зависимость доходов государства от величины налоговой ставки показывает кривая А. Лаффера. Практика показывает, что оптимальное значение налоговой ставки не должно превышать суммарные налоговые изъятия из валового дохода предприятия 35-40% его величины, иначе падает интерес предприятий к наращиванию производства. Уровень налогового бремени характеризуется коэффициентом налогового бремени (отношение суммы налогов надушу населения к его платежеспособности или как отношение суммы налогов к ВВП).

Бюджетно-налоговая политика - это совокупность мер правительства по регулированию государственных расходов и налогообложения, направленных на обеспечение полной занятости и производство равновесного ВНП. Она является частью финансовой политики - совокупности финансовых мероприятий, осуществляемых правительственными органами через звенья и элементы финансовой системы. Финансовая политика включает фискальную (в области налогообложения и регулирования структуры государственных расходов), бюджетную (в области регулирования бюджета) политику и финансовые программы. Следует различать дискреционную и автоматическую фискальную политику.

Влияние налогов на объем ВНП осуществляется через механизм налогового мультипликатора, математическое выражение которого ![]() , где

, где ![]() - прирост дохода;

- прирост дохода; ![]() - прирост налогов;

- прирост налогов; ![]() - предельная склонность к потреблению.

- предельная склонность к потреблению.

Налоговый мультипликатор оказывает гораздо меньшее воздействие на уменьшение совокупного спроса, чем мультипликатор государственных расходов на его увеличение.

Список использованной литературы

1. Агапова Т.А. Макроэкономика: учебник / под общ. ред. Сидоровича А.В. - М.: Дело и Сервис, 2005.

2. Блауг М. Экономическая мысль в ретроспективе. М.: Дело ЛТД, 2007

3. Борисов Е.Ф. "Экономическая теория", М., 2007.